要旨

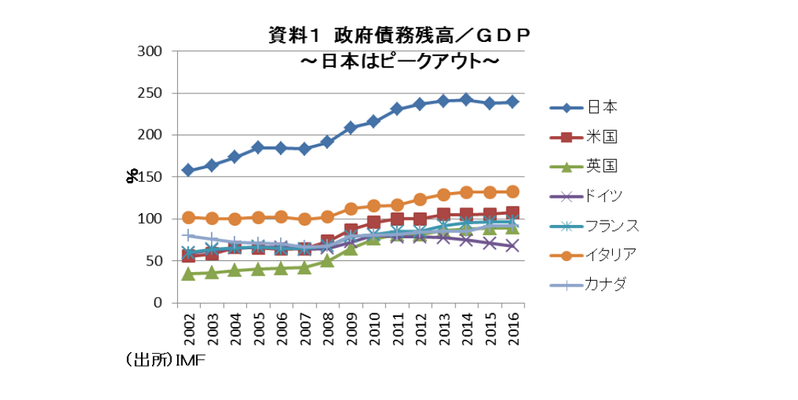

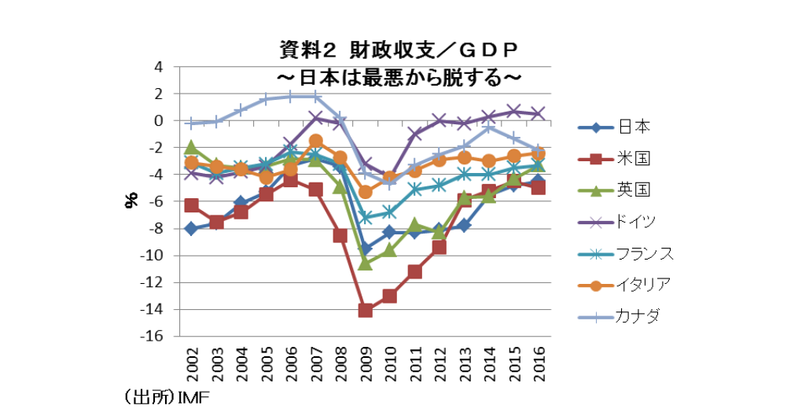

● 日本の一般政府借金残高は、2016年にGDPの2.5倍に上り、主要先進国中で最大であるが、2015年以降は低下に転じている。財政赤字も2016年時点で名目GDP比4.5%まで縮小し、米国の同5.0%を上回ることでG7諸国の中で最悪のポジションから脱出している。

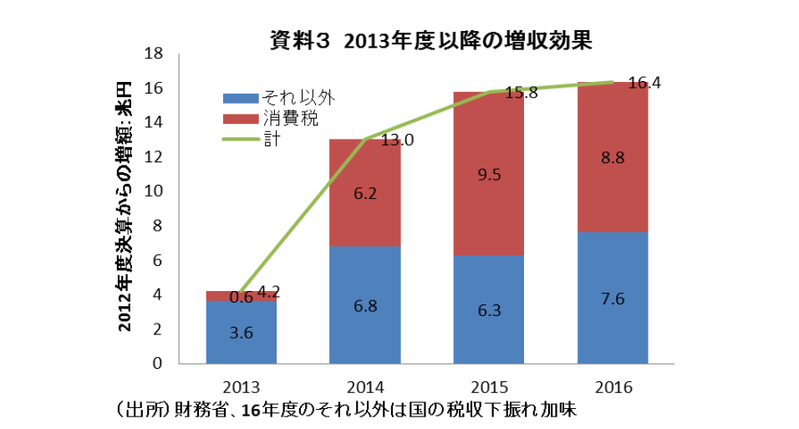

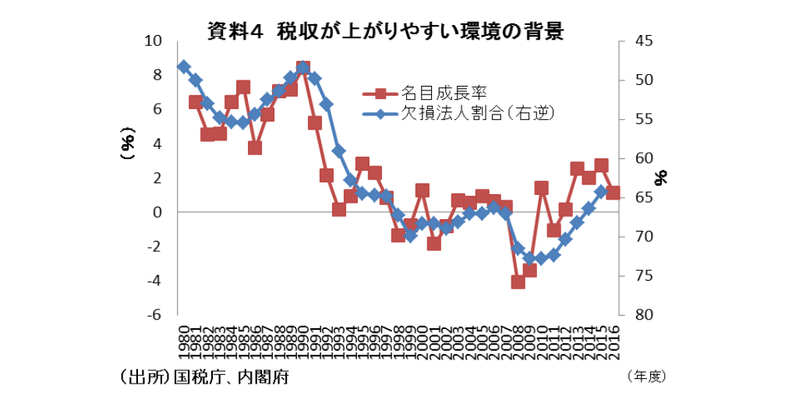

● 背景には、2014年4月の消費税率引き上げにより消費税収が増加した以上に極端な円高・株安の是正に伴う企業収益の拡大により法人税収が増えたことや、資産価格の上昇を背景とする金融・土地取引関連の税収増による影響が大きい。また、税務上の損失繰り延べ期限を迎えた企業が多かったこと等により、企業が利益に見合った税金を払うようになったこともある。

● 財政危機を回避するためには、政府債務/GDPの上昇を食い止める必要がある。基礎的財政収支が均衡すれば、その年の政策に必要な経費を税収で賄え、必要な公債発行は過去の債務の元利払いに充てる分だけになる。そして、名目GDP成長率と債務の利回りの水準が等しくなれば、債務残高はGDP比で一定となる。こうした理論的背景もあり、政府は2020年度に国と地方の基礎的財政収支を黒字に転換することを目標にしてきた。

● 財政再建のシナリオを議論するときに、成長率が高くなればそれ以上に利回りが高くなってしまうと考えるのは誤り。経済理論に基づけば、長期的に最適な成長を促す場合には、金利は成長率よりも高くなることが示される。ただ、ここで言う実質長期金利とは、民間企業の発行する長期社債の利回りや株式の資本収益率も含んでおり、財政再建に関わる長期国債の利回りは、リスクプレミアム分だけ民間の長期社債の利回りよりも低い。

● 一方で、『非ケインズ効果』とは、政府債務の削減が将来の増税観測を低め、消費を促進することで景気回復にプラスに働く効果のことを指す。1980年代のデンマークやアイルランド、1990年代のスウェーデンやイタリアなどでみられたとされる現象であるが、これは財政再建が消費者の信頼感を高めて消費を促進する『非ケインズ効果』ではなく、金利低下による民間設備投資の増加等を経て回復に寄与した「クラウドイン効果」である。

● 我が国のように低金利が常態化している場合は、むしろ緊縮財政が景気に悪影響をもたらす。これは、政府による財政支出の拡大や減税が、国の景気やGDPにプラスの影響を与える「ケインズ効果」が働く可能性が高く、景気回復による自然増収を伴う財政再建効果が出やすい構造にあることを意味している。

(注)本稿はZUUonlineへの寄稿を基に作成。

アベノミクスで財政赤字は45%減

日本政府の借金がどれだけ深刻な状況にあるかを考えてみよう。国際通貨基金(IMF)によれば、日本における一般政府(国と地方自治体等)の借金残高は、2016年に名目国内総生産(GDP)の2.5倍に上り、主要先進国中で最大である。しかし、2015年には一時的に低下しており、アベノミクス以降の債務残高/GDPは、実は上昇ペースが急速に低下している(資料1)。

財政赤字は政府の借金の増加分を示すが、これも2016年時点で名目GDP比4.5%まで縮小し、米国の同5.0%を上回ることでG7諸国の中で最悪のポジションから脱出している。これは、政府の財政問題は景気が良い時に改善しやすいということを示している。

まず、なぜ財政赤字が減ったかを見ていこう。2016年における政府の財政赤字/GDPは4.5%であった。アベノミクス始動前の2012年は8.1%であったことからすれば、この4年間で財政赤字/GDPは45%近く減っていたことがわかる。

背景には、2014年4月の消費税率引き上げにより消費税収が増加したこともあったが、極端な円高・株安の是正に伴う企業収益の拡大により法人税収が増えたことや、資産価格の上昇を背景とする金融・土地取引関連の税収増による影響も大きかった(資料3)。

つまり、財政赤字/GDPが改善したのは、アベノミクスによる景気回復により歳入が増えた要因も大きい。また、税収がより顕著に増えた裏側には、税務上の損失繰り延べ期限を迎えた企業が多かったこと等により、企業が利益に見合った税金を払うようになったこともある。これが、この時期に税収が大きく押し上げられた理由である(資料4)。

財政危機を回避するためには、政府債務/GDPの上昇を食い止める必要がある。つまり、政府債務/GDPの持続的上昇を食い止めれば、財政の安定化が進むことになる。そして、この問題については、基礎的財政(プライマリー)収支、つまり財政赤字から純利払い費を除いた考え方が必要となる。要するに、債務返済や利払い費を除いた歳出と、国債などの借金を除いた歳入との収支が重要である。

基礎的財政収支が均衡すれば、その年の政策に必要な経費を税収で賄え、必要な公債発行は過去の債務の元利払いに充てる分だけになる。そして、名目GDP成長率と債務の利回りの水準が等しくなれば、債務残高はGDP比で一定となる。こうした理論的背景もあり、政府は2020年度に国と地方の基礎的財政収支を黒字に転換することを目標にしてきた。

ドーマー条件の誤解

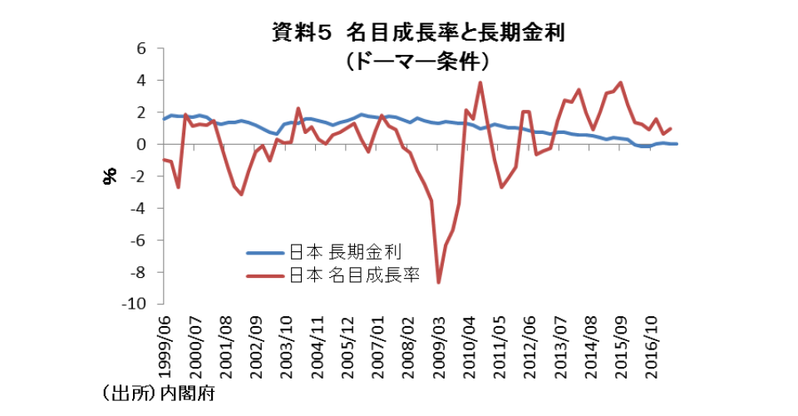

基礎的財政収支の赤字を解消して、名目金利を名目成長率以下に抑える条件は、「ドーマー条件」と呼ばれる(資料5)。この『ドーマー条件』が実現すれば、財政の安定化は達成されることになる。長期的な関係を見ても、多くの主要国において、名目成長率が国債利回りを上回る「ドーマー条件」を満たしていた事実がある。

一方で、経済理論に基づけば、長期的に最適な成長を促す場合には、金利は成長率よりも高くなることが示される。マクロ経済学の最適成長論の考え方によれば、資本や労働力といった生産要素が全て同じ率で成長する状態において、長期的に最適な成長を促す場合、労働分配率が目先の消費を最大にする場合よりも小さくなる。つまり、最適成長の場合は相対的に少ない資本で賄う分、資本の効率性で決まる実質長期金利が、実質経済成長率よりも高くならなければいけない。このため、成長率が高くなれば、それ以上に利回りが高くなってしまい、ドーマー条件は実現できないのではないかという考え方もあるが、それは誤りである。

ここで言う実質長期金利とは、民間企業の発行する長期社債の利回りや株式の資本収益率も含んでおり、財政再建に関わる長期国債の利回りは、リスクプレミアム分だけ民間の長期社債の利回りよりも低い。経済理論によって民間の金利が成長率より高いからといって、国債金利のほうが成長率より高くなるとは必ずしもいえない。

長期的な歴史的事実関係を見ても、多くの主要国について名目成長率が国債金利を上回る、つまりドーマー条件を満たしている。中長期的なフィリップス曲線が示すように、実質成長率とインフレ率に一義的な関係はない。つまり、財政再建の中期シナリオを議論するときに、実質成長率が高くなればインフレ率も高くなると考えるのは誤りである。

財政再建と景気回復の優先順位

一方で、1990年代の欧米諸国における緊縮財政は景気回復につながるケースも多かった。欧米諸国では、90年代に多くの国が財政赤字問題を概ね克服している。その第一の特徴は、ドイツなど一部の国を除き歳出削減を中心とする財政再建策であったことである。ところが第二の特徴として、多くの国が財政バランスの改善と景気回復の両立に成功したとされている。つまり、国は多額の歳出を削減して財政再建策をとったのに、当時の欧州諸国の経済成長を見る限り、景気が大きな歳出削減の影響を受けたようにみえないのである。

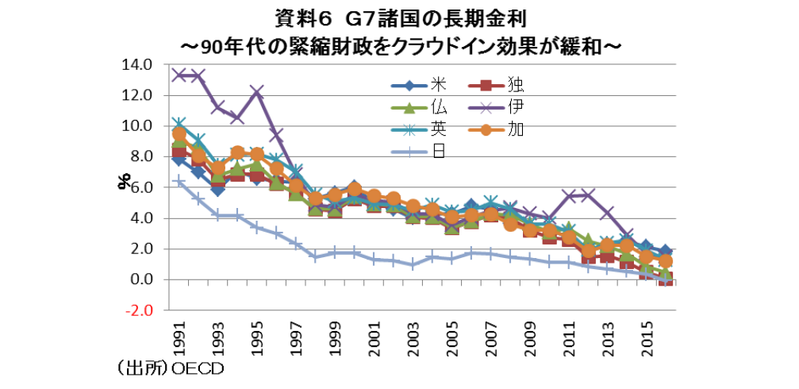

そこには、我が国には参考にならない経済のメカニズムがある。この議論でよく指摘されるのが「非ケインズ効果」である。『非ケインズ効果』とは、政府債務の削減が将来の増税観測を低め、消費を促進することで景気回復にプラスに働く効果のことを指す。1980年代のデンマークやアイルランド、1990年代のスウェーデンやイタリアなどでみられたとされる現象であるが、これらの国で緊縮財政が行われた背景には、財政赤字の拡大により金利が急騰して金融危機が発生したことがある。このため、財政赤字の削減が長期金利の低下をもたらし、これが民間設備投資などに好影響を及ぼしたことが実証される(資料6)。

つまり、直接的に消費を経路として景気が回復したわけではない。これは、財政再建が消費者の信頼感を高めて消費を促進する『非ケインズ効果』ではなく、金利低下による民間設備投資の増加等を経て回復に寄与した「クラウドイン効果」である。

翻って日本の現状を考えると、長期金利は低水準にある。つまり低下余地は非常に乏しい。このため、日本が緊縮財政に取り組んだとしても、90年代初頭の欧米諸国のような金利低下による景気刺激効果は期待薄である。また、日本は貯蓄超過すなわち経常黒字国であるため、国債を国内で消化できることに加えて、日銀がイールドカーブコントロールにより長短金利を抑え込んでいることが低金利常態化の要因である。

つまり、我が国のような経常黒字国で低金利が常態化している場合は、むしろ緊縮財政が景気に悪影響をもたらすのである。これは、我が国では国債が国民の貯蓄で賄われていることから、政府による財政支出の拡大や減税が、国の景気やGDPにプラスの影響を与える「ケインズ効果」が働く可能性が高く、景気回復による自然増収を伴う財政再建効果が出やすい構造にあることを意味している。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 首席エコノミスト 永濱 利廣