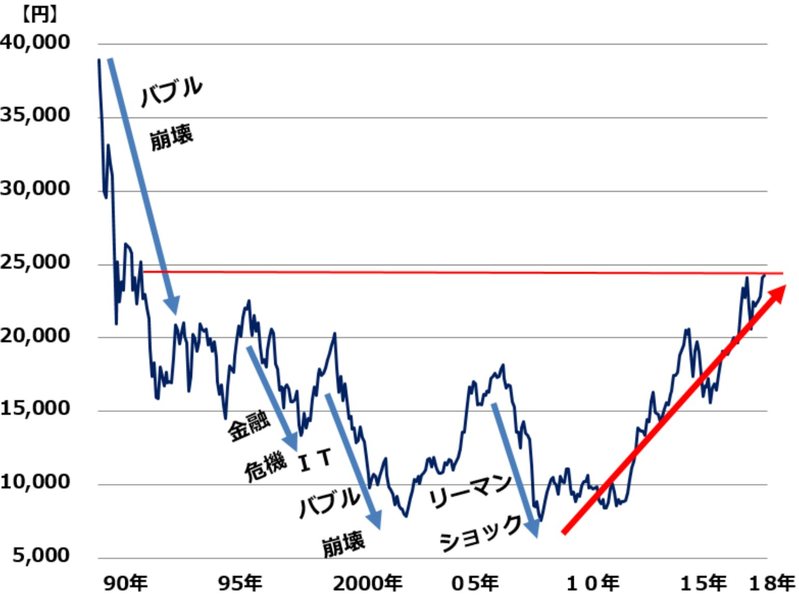

日経平均は27年ぶりの高値

10月1日の日経平均株価は、前週末比125円高の2万4,125円でした。終値ベースで1月23日の高値2万4,129円を超え、27年ぶりの高値をつけました。

日経平均月次推移:1989年12月末~2018年10月(1日まで)

今日は日経平均の長期的な見通しについて説明します。株式市場には短期的にリスク材料がたくさんあり、日経平均は、これからも急落、急騰を繰り返すと考えられます。ただし、乱高下しつつも長期的には上昇トレンドが続き、日経平均は数年以内に3万円に達すると予想しています。

月々1万円でも、日経平均インデックスファンドへの積み立てを続けていくことが、長期的な資産形成に寄与すると考えています。

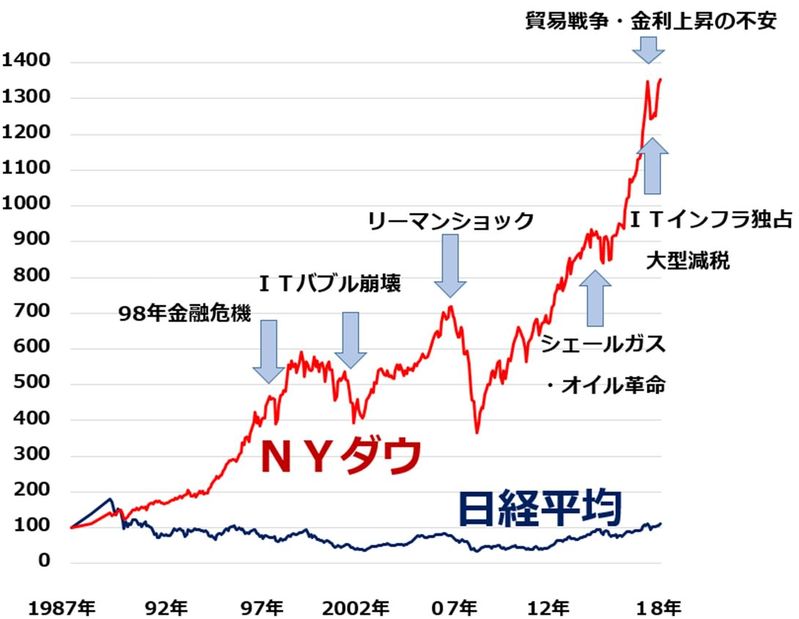

上がり続ける米国株はバブルか?

目を海外に転じると、驚くべき光景が見えてきます。NYダウが過去30年間、上がり続けていることです。

私がファンドマネージャーを始めた1987年ころ、日経平均が約2万円のとき、NYダウは約2,000ドルでした。円とドルで単位は異なりますが「NYダウは日経平均の約10分の1」と覚えていました。

ところがNYダウは今、2万6,458ドル(9月末時点)、日経平均は2万4,245円(10月1日)です。いつの間にか表面上の数字で、日経平均はNYダウに抜かれてしまいました。以下のグラフで分かる通り、私がファンドマネージャーをやっていた25年の間、NYダウは1998年の世界的な金融危機、2002年のITバブル崩壊、2008年のリーマンショックなど、数々の危機を乗り越えて上昇し続けてきました。

NYダウと日経平均の月次推移比較:1987年12月末~2018年9月末

注=1987年12月末を100として指数化)

いつまでも上がり続ける米国株を見て「これはバブルでないか」と語る人もいます。ただし、予想PER(株価収益率)で評価する限り、バブルとはいえません。株価の割安割高を判断するもっとも基本的な指標がPERです。米国株(S&P500)の予想PERは約18倍です。過去、13~18倍で推移してきたことを考えると、やや高い水準にあることは事実ですが、バブルというほどではありません。

米国株はEPS(1株当たり利益)の増加を織り込みながら上昇してきただけです。近年も、米国企業の利益を増やす構造変化がたくさんありました。

「シェール・オイル・ガス革命」は、米国経済を格段に強くしました。それまで米国は、世界最大の原油輸入国でした。突然、国内で安いエネルギーが大量に産出するようになった効果は絶大です。米国はあっという間に、ロシアに次いで、世界第2位の産油国となりました。

もう1つ、米国株を強くしたのが「IT革命」です。google、amazon、Facebook、Microsoftなどの米IT大手が、世界のITインフラを支配した効果も絶大です。米国に富が集中するトレンドは加速しています。

さらに、トランプ米大統領の大型減税が貢献しました。これで米国企業の純利益が膨らみ、米国株をさらに上昇させる要因となりました。

米国経済は強すぎ?

米国株にとって最大の不安は、米国経済にとってあまりに都合の良いことが、近年起こり続けたことです。今の米景気が強すぎるだけに、来年以降には景気が減速する可能性を意識せざるを得ません。

ただし現時点で、まだ米景気失速を意識しなければならないほど、インフレ率やドル金利が上昇したわけではありません。米インフレ率(CPIコア[消費者物価]指数上昇率)は、年率2%前後に留まり、インフレが加速する気配はありません。いろいろ不安はあっても、今しばらく適温相場(景気が強すぎず、弱すぎない中で株価が上昇する相場)が続く見込みです。

27年ぶり高値の日経平均、長期上昇トレンド入りか

日経平均の水準は27年前と同じでも、日本株の投資魅力は、今の方が格段に高いと考えています。バブル崩壊で日経平均が下がり続ける中で、日本企業が実施してきた構造改革の成果が出ているためです。

日本株の投資魅力が高くなった理由は、以下の6点と考えられます。

【1】財務内容が改善、株主還元が充実

27年前、日本企業は、バランスシートに多額の借金を抱えていました。不動産バブル崩壊の影響で、金融業には巨額の不良債権もありました。その後日本企業は、生き残りをかけて必死に借金返済に努めました。金融、建設、不動産業では、破綻企業が多数出ましたが、10年以上かけて不良債権の処理を進めました。

現在、日本の上場企業の財務内容は改善し、実質無借金も増えています。財務の余力が増したことで、株主への利益配分(増配や自社株買い)を積極化する企業が増えています。

【2】生き残りをかけた合併・リストラが進展

バブル期の日本は、同じ産業に多数のプレイヤーがひしめき、慢性的な過当競争状態でした。1998~2005年に過当競争が慢性化している産業で、業界再編が一気に進みました。戦前から競合してきた名門企業が、生き残りをかけて次々と合併しました。 金融、鉄鋼、化学、石油精製、紙パルプ、セメント、小売り、医薬品などで、次々と合併・経営統合が進みました。たとえば、都市銀行13行は、今は、3メガバンクに集約されました。

今でも日本企業の過当競争体質は残っていますが、それでも、98~05年の合併リストラで業界集約を進めたことが、体質改善に大きく寄与しています。

【3】海外生産が当たり前に

1980年代までの日本の製造業は、日本で生産して海外へ輸出して成長していましたが、円高と貿易摩擦で、輸出主導の成長を続けられなくなりました。そこで日本企業は、生産拠点を大幅に海外へシフトしました。自動車や電機産業で、米国での生産比率が大幅に高まりました。また、中国やアジアで生産して日本に逆輸入したり、欧米に輸出するパターンも増えました。海外生産を軌道に乗せることで、円高や貿易摩擦の影響を受けにくくなりました。

【4】内需産業が海外で成長

かつて、純粋な内需産業と見られていた、小売り、サービス、食品、化粧品トイレタリー、陸運、金融業などで、急速に海外進出が進んでいます。消費需要が拡大するアジアで、売り上げを伸ばす、日本の消費関連企業が増えています。

「世界一厳しい」と言われる日本の消費者に鍛えられた日本の消費関連企業は、アジアで高い競争力を発揮できています。

【5】AI、IoT、ロボットでITサービスが成長

ITを活用して、新たなサービスを創造し、成長する企業が増えています。AI(人工知能)、IoT(モノのインターネット化)、ロボットなどの分野で、成長が期待できる企業が増えています。

【6】PERで見て割安に

PERは、株価が割高か割安かを図る、もっとも代表的な指標です。日本の投資家だけでなく欧米の投資家も、PERを見ながら株価の割高割安を判断します。

PERで見ると、バブル期(1980~90年代)の日本株はきわめて割高でした。今、東証第一部の平均PERは15倍台まで低下しており、割安と判断しています。

東証一部の平均PER(年代別)

窪田 真之(くぼた まさゆき)

楽天証券経済研究所 チーフ・ストラテジスト

1984年、慶應義塾大学経済学部卒業。住友銀行、住銀バンカース投資顧問、大和住銀投信投資顧問を経て2014年より現職。日本株ファンドマネージャー歴25年、1000億円以上の大規模運用で好実績をあげたスペシャリスト。

(提供=トウシル)

・【みんな最初は初心者!】 10月4日は投資(トウシ)の日!みんなの投資デビュー物語

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【カリスマ優待主婦が厳選!】10月、11月のお宝優待株