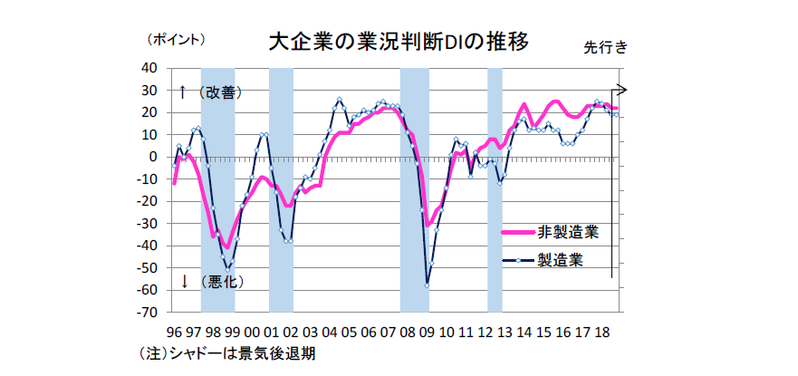

大企業・製造業の業況判断DI は、2018 年3 月以来、3四半期連続で前回比悪化となる。非製造業も製造業と同じく前回比△2ポイントの悪化である。天候不順・災害の影響は、製造業にもあったが、より非製造業に表われている。もっとも、先行きDI を大きく押し下げることにはなっておらず、その影響が長期化するとはみていないことがわかる。

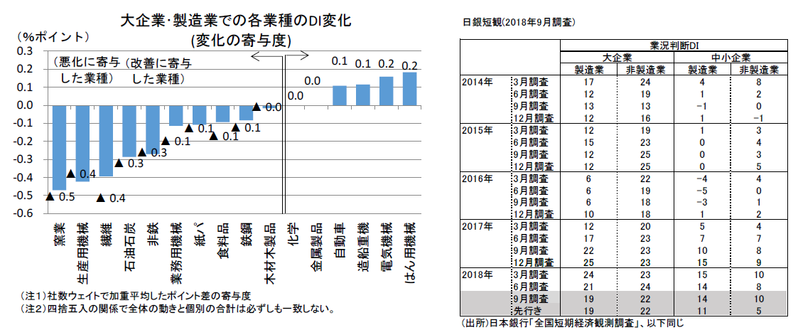

素材中心の悪化

大企業・製造業の業況判断DI は、前回比△2ポイントの悪化となった。これで、2018 年3 月以来、前回比△1ポイント、△3ポイント、△2ポイントと3四半期連続でのマイナスとなった。生産水準が2017 年末に天井を打って、緩やかに減少しているのと平仄は合っている。

大きく下げた業種は、素材が中心となっている(素材計前回比△6ポイント)。石油石炭製品が前回比△18 ポイント、窯業同△11 ポイント、繊維同△11 ポイント、非鉄同△8ポイントが主なところである。収益面の悪化として、これまでの原油価格の上昇分を素材業種がなかなか転嫁できずにいることが、素材の業況悪化に響いたとみるのが素直な見方だろう。加えて、天候不順が繊維業や公共工事の遅れを通じて窯業の判断DIの低下要因になっているとみられる。一方、事前に心配されていた米中貿易戦争による製造業への悪影響は、自動車のDIが前回比1ポイント改善しているところなどをみると、限定的なようだ。

天候不順や災害は、非製造業の方により明確にあらわれている。大企業・非製造業DIは前回比△2ポイントである。対個人サービスは前回比△4ポイント、宿泊飲食サービス同△2ポイントとなった。運輸・郵便も同△3ポイントであり、災害の影響とみられる。北海道の電力供給の不安定化は、電気・ガスの同△6ポイントにも表われている可能性はある。北海道や関西のインバウンドの減少はサービス悪化につながっている。

こうしてみると、天候不順・災害は非製造業の方により顕著である。この悪影響が長期化するという見方は、先行きDIにはあまり表われていないように思える(最近22→先行き22)。もっとも、早い段階で調査票を提出した企業は9月上旬に発生した自然災害による悪影響を十分に織り込めていない可能性もあるだろう(9月の短観は調査期間が8月27日~9月28日で回収基準日(締切日)は9月10日(月))。

中小企業は、製造業DIが前回比横這い、非製造業DIが同+2ポイント改善と相対的に堅調である。大企業が2018年に入って業況をピークアウトさせたのに対して、中小企業は業況の水準がおおむね横這いとなっている。

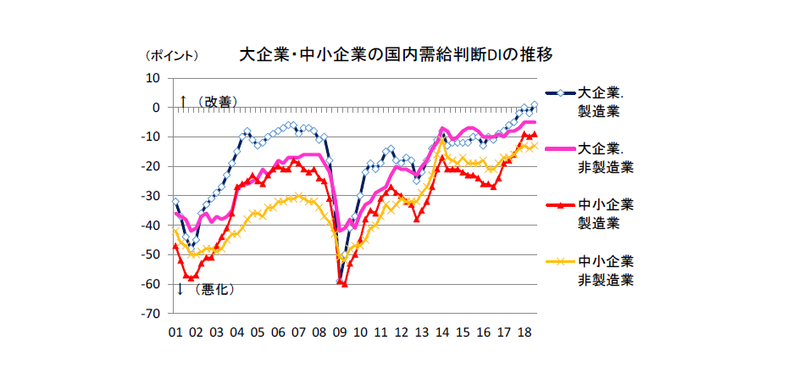

なぜか需給判断は改善

他のDIをみると、業況DIが悪化した割には良い変化が多い。特に、国内製商品サービス需給DIは、大企業・製造業で前回比+3ポイントも改善した。これまで大企業・製造業の業況DIと需給DIは連続することが多かった。今回、需給DIが改善したことは、「中身をみると、それほど悪くなかった」という印象を識者には与えることだろう。筆者は、そう思う反面、なぜ需給だけ改善するのかを不思議に思うところはある。その点を読むと、生産循環は意図せざる在庫増の局面にあるが、企業の細かい需給コントロールが値崩れを防いでおり、そのことが業況悪化が広がることを防止しているのだろう。今次局面は、生産などがスローダウンしても大きな生産調整に至らずに済んでいることを特徴として理解すべきであろう。

なお、在庫判断DIは、前回比+1ポイントの積み上がりとなった。販売価格DIは同+2ポイントの「上昇」超で、仕入価格DIは同△3ポイントの「下落」超となっている。こうした変化は、収益面では良い結果にみえる。

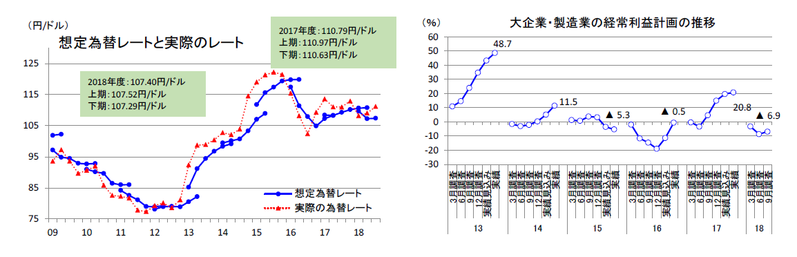

売上・収益も堅調

業況DIの悪化に対して、企業の売上・収益計画がどうなるのかをみてみた。2018年度は、売上2.8%増、経常利益△6.9%減である。ただし、ともに今回は上方修正である。9月調査のデータは、季節的に動きにくいが、企業規模別にみて総じて上方修正である点から考えて、方向感は収益改善と言ってよいだろう。背景のひとつは為替レートの安定が挙げられる。今回調査は、2018年度平均107.40円/ドルと前回までとほぼ変わらない。現在の為替レート(10月1日113.80円/ドル)に比べて、約6%ほど円安のバッファーがある。

企業にとって10 月1日から下期入りするが、この先、為替の安定が頼みの綱になるのではないかと考えられる。大企業・製造業の2018 年度上期の経常利益計画は、前回比+3.8%の上方修正である。2018 年度の収益上方修正は、上期の上振れが主因である。この上振れは、おそらく為替レートが計画よりも円安で着地しそうなことを受けているのだろう。ならば、現在の経常利益計画がまだマイナスであっても、今後円安が継続すると、収益はさらに上振れすると予想される。

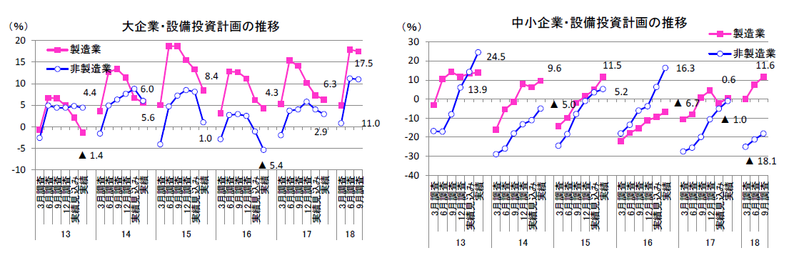

設備投資も高水準

前回6月調査では、大企業の設備投資の強さが目立った。それに比べると、今回はほとんど動きに乏しかった。これは季節的なものだ。

中小企業は、毎回のように上方修正を続けており、これも心強い材料である。特に、中小企業・製造業は2018 年度の前年比11.6%と2桁の高い伸び率である。実は、中小企業・製造業の経常利益計画は、2018 年度前年比0.9%増とプラスになっている。製造業では、中小・中堅企業の収益の強さに支えられて、ようやく慎重に抑えてきた設備投資を増やそうとしている。

法人企業統計の2018 年4-6 月のデータでも、経常利益と設備投資が上振れしていて、今次景気局面が中期トレンドの設備投資回復によって支えられていることが明らかだ。短観の結果も、それを裏付けている。

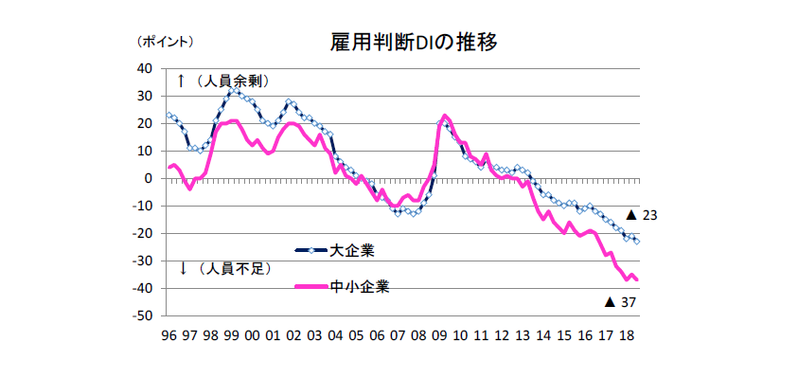

人手不足が進む

今回の短観の特徴のひとつは、人手不足がさらに進んだことである。大企業・全産業は、雇用人員判断DI が前回比△2ポイントの「不足」超となった。中小企業・全産業でも、前回比△2ポイントである。2018年に入って、完全失業率は、2.2~2.5%と歴史的な低水準である。これは、多少、業況が悪化しても、人手不足が続くことを示している。企業がリストラを始めると、消費マインドは一気に悪くなるが、最近はそれがない。この点は好ましいが、人員が増やせないことは中小企業が成長しようとするときのボトルネックになる。

日銀は短観をどうみるか

日銀は、2018年4月・7月と金融政策を持久戦の体制へとシフトさせている。今回、業況悪化がつづくことは、昔ならば追加緩和に動いていたかもしれない情勢だ。イールドカーブ・コントロールは、そうした緩和をしなくても済む枠組みとして運営されている。

今回の短観は、業況判断こそ悪化したが、内容はそれほど悪化が目立つものではない。日銀も同じように、「追加緩和をするほどではない」と胸をなでおろしていることだろう。

もっとも、先行きには米中貿易戦争が控えていて、まだ予断を許すことはできない。天候不順が長引かないとしても、自律的メカニズムが弱いと消費は低迷する。私たちは、2019年10月の消費増税まで内需の堅調が続くかどうかを心配してみていくことになるだろう。(提供:第一生命経済研究所)

第一生命経済研究所 調査研究本部 経済調査部 首席エコノミスト 熊野 英生