要旨

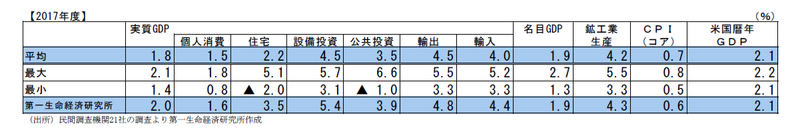

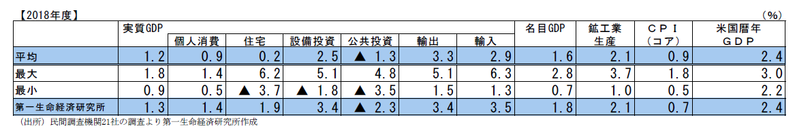

●民間調査機関21 社の経済見通しが出揃った。実質GDP成長率の平均値は、2017 年度が同+1.8%(5月時点見通し:同+1.4%)、2018 年度が同+1.2%(5 月時点見通し:同+1.1%)となった。17 年4-6月期の結果を受けて、個人消費や設備投資を中心に予測が引き上げられ、5 月予測時点から上方修正された。

●2017 年度は、世界経済の拡大を背景に輸出の増加基調が続くことに加え、高水準の企業収益を受けて設備投資が堅調に推移することから、景気回復が続くとみられている。経済対策による押し上げ効果への期待も大きい。ただし、実質賃金の改善ペースは依然として鈍いため、個人消費の増勢は一時的なものとなる可能性が高く、個人消費の回復ペースは緩やかなものになることが見込まれている。

●2018 年度以降も、世界経済の拡大による輸出の増加基調が続く中で、東京オリンピックや都心部再開発に向けた建設需要も設備投資を押し上げ、景気回復の下支えとなるとみられている。そうした外需や企業部門の好調さが続くことを受けて、個人消費など家計部門への回復が広がることが期待されている。

●消費者物価指数(生鮮食品を除く)の見通しは、17 年度は前年度比+0.7%(5 月時点見通し:同+0.8%)、18 年度は同+0.9%(5 月時点見通し:同+1.0%)と前回からほぼ変わらなかった。17 年度はエネルギー価格による押し上げ、18 年度は需給バランスの回復から、物価は上昇を続けるが、賃金の伸びも力強さを欠くことから、日銀が目指す2%の物価上昇には届かないとの見方がコンセンサスだ。

コンセンサスは2017 年度:+1.8%、2018 年度:+1.2%

民間調査機関による経済見通しが出揃った。本稿では、8 月18 日までに集計した民間調査機関21 社の見通しの動向を概観する。民間調査機関の実質GDP成長率予測の平均値は、2017 年度が前年度比+1.8%(5月時点見通し:同+1.4%)、2018 年度は同+1.2%(5 月時点見通し:同+1.1%)である。後述の通り、17年4-6 月期の結果が上振れしたことを受けて、個人消費や設備投資を中心に予測が引き上げられ、17 年度、18 年度ともに成長率予測は5 月予測時点から上方修正された。

17 年4-6 月期は景気の好調さを示す高成長

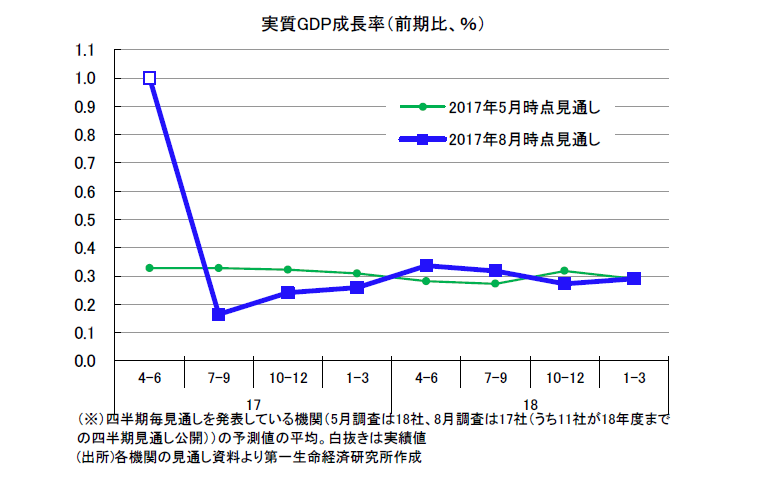

8月14日に発表された2017年4-6月期実質GDP成長率(1次速報)は、前期比年率+4.0%(前期比+1.0%)と6四半期連続の成長となり、市場予想(ブルームバーグ調査:前期比年率+2.5%、前期比+0.6%)を大きく上回る高成長となった。

成長率押し上げの主因となったのは、個人消費である。雇用環境や消費者マインドの改善を背景に、前期比+0.9%と大きく回復した。また、設備投資についても、企業収益の改善や人手不足感の高まりを受けて企業の投資意欲が拡大し、同+2.4%と高い伸びとなった。外需がマイナス寄与となる中で、内需が牽引しての高成長となったことから、「昨年後半からの世界的な景気の持ち直しが日本の内需にも広がってきたことを確認するもの」(みずほ総合研究所)との評価がコンセンサスとなっている。

17 年度、18 年度ともに上方修正

2017 年度成長率予想は前年度比+1.8%(5 月見通し:同+1.4%)と、4-6 月期の結果で内需の回復や経済対策効果の本格化が認められたことを受けて、輸出以外の項目で予測値が引き上げられ、前回から上方修正された。7-9 月期は、4-6 月期の高成長の反動から若干の減速が想定されているが、「ユーロ圏など海外景気の持ち直しを背景に、輸出が再び増加すると見込まれるほか、好調な企業収益を反映して、設備投資の増加基調も続く」(三菱UFJモルガン・スタンレー証券)ことから、その後も景気回復が続くことが見込まれている。

2018 年度成長率予想も同+1.2%(5 月見通し:同+1.1%)と前回から小幅に引き上げられる結果となった。追加の経済対策を想定しない機関が多いため、公共投資による景気浮揚効果は剥落するとみられるが、「オリンピック開催を控えた再開発投資や人手不足に対応する省力化投資が続く」(日本経済研究センター)ことから、設備投資の増加が成長の下支えになるとみられている。また、個人消費についても、所得環境が緩やかながらも改善していくとみられ、消費の回復も継続することが期待されている。輸出の増加ペースが減速する中で、景気回復は外需から内需主導のものに移行していくとの見方が多い。

このように17 年度、18 年度については、世界経済が拡大を続ける中で、輸出や設備投資が増加基調を続け、景気回復を支えるとみられている。さらに、外需や企業部門の好調さが家計部門にも波及していくことが期待されている。4-6 月の上振れを受けて、予測値の修正はあったものの、先行きの方向感は総じて前回から大きく変わらなかった。また、「朝鮮半島を巡る情勢が緊張の度合いを高めているほか、米国トランプ大統領の経済政策不発や政治の混乱が成長期待を低下させドル安圧力を強める余地を残しており」(伊藤忠経済研究所)、それらが深刻化することによる金融市場の混乱や世界経済の減速を下振れリスクとして挙げる機関も多い。世界情勢には引き続き注意が必要となるだろう。

以下では需要項目別に、エコノミストの見方を概観していく。

① 個人消費

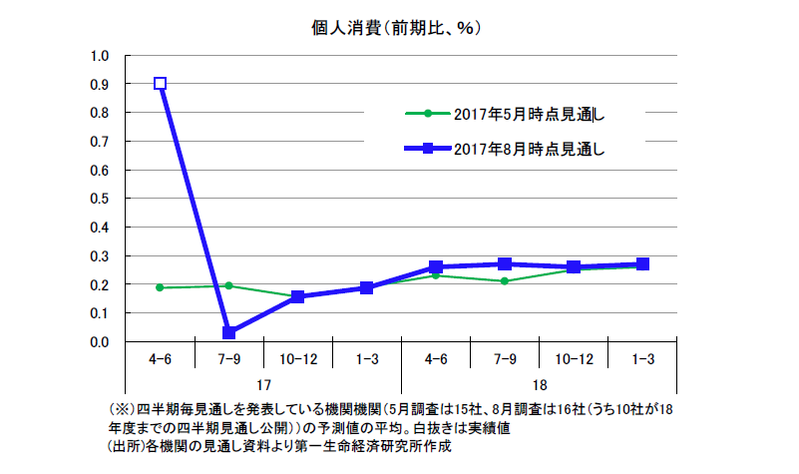

17 年4-6 月期の個人消費は前期比+0.9%と1-3 月期(同+0.4%)から大きく増加した。雇用環境や消費者マインドの改善が、個人消費の大幅増加に繋がったと評価されている。ただし、天候要因や耐久消費財の買い替え需要などのプラス要因が重なったこともあり、今回ほどの大幅な増加は一時的との見方が多い。

先行きについては、「反動もあって、7~9月期の個人消費の伸び鈍化は避けられないものの、雇用環境の着実な改善や底堅い株価の推移を映して消費マインドは良好さを維持することで、その後は緩やかな増加傾向となる」(富国生命保険)とみられている。ただし、「失業率がほぼ完全雇用とされる2%台後半まで低下するなど、労働需給は極めて逼迫した状態が続いているが、賃金の伸びは相変わらず低い」(ニッセイ基礎研究所)状況に変わりはなく、消費の回復ペースについては賃金の伸びが引き続き鍵を握るとみられている。賃金の改善ペースについては、今後も力強さに欠き、物価が上昇を続ける中で実質雇用者報酬が伸び悩むことから、消費拡大への足かせになるとみている機関が多い。「輸入品価格の上昇が家計の実質購買力の低下につながるとみられることに加え、社会保障の先行き不安などからくる節約志向も残る可能性が高く」(明治安田生命)、個人消費の回復はあくまでも緩やかなものになることが予想されている。

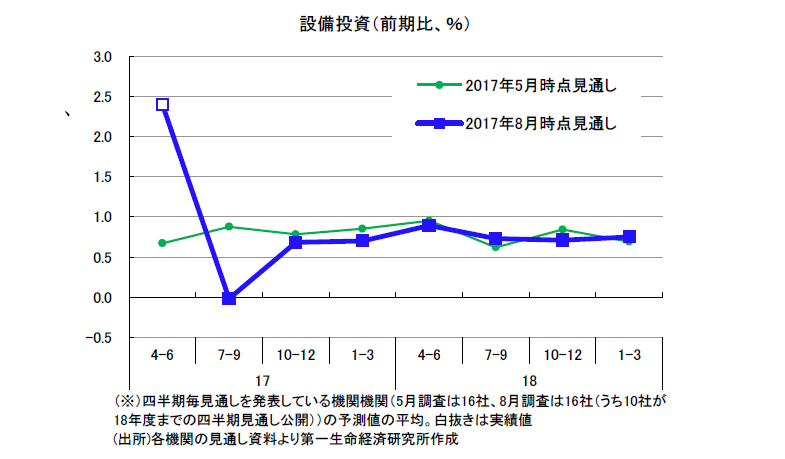

② 設備投資

17 年4-6 月期の設備投資は前期比+2.4%と1-3 月期(同+0.9%)から大きく増加した。人手不足の深刻化や企業収益の好調さを背景に、企業の投資意欲が改善に向かっていることを示す結果と評されている。

先行きについても、「業績の改善を受けて、これまで先送りしてきた投資の再開や、人手不足を補うための投資、競争力を維持するための投資、維持・更新投資、情報化投資などが行われ、設備投資は緩やかな増加が続き、景気を下支えする」(三菱UFJリサーチ&コンサルティング)との見方が多い。人手不足が今後も続くとみられることや、海外需要の回復を背景に今後も高水準の企業収益が期待できることから、研究開発や省力化投資などの動きがさらに広がっていくことが期待されている。また、18 年度については、「東京五輪・パラリンピックを見据え、インバウンド需要を見込んだホテルなどの宿泊施設の建設、交通インフラ整備などの投資増加が続く」(富国生命保険)ことも、設備投資の増加に繋がると考えられている。

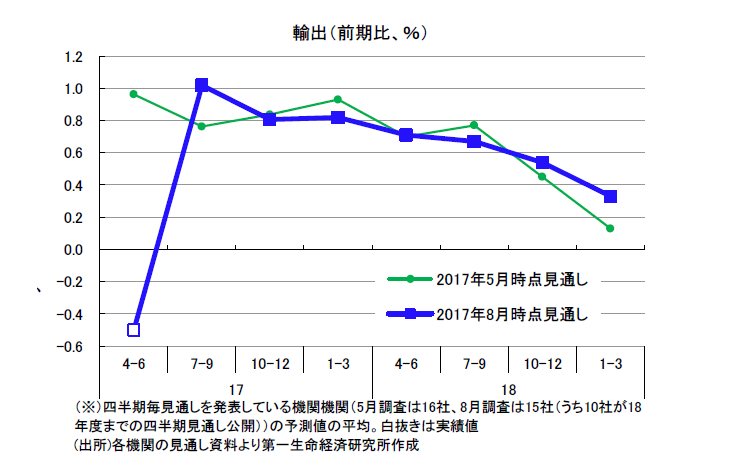

③ 輸出

17 年4-6 月期の輸出は前期比▲0.5%と4四半期ぶりのマイナス成長となった。ただし、16 年後半の増勢を加味すると反動の影響も大きく、輸出は引き続き底堅い推移となっているとみられている。

先行きについては、「海外経済の緩やかな回復や世界的なIT関連財の需要増などが追い風となり、輸出が増加基調に復する」(浜銀総研)との見方がコンセンサスだ。4-6 月期のマイナスについては、中国におけるスマートフォン販売の減速により、これまで好調だったアジア向けの電子機器に一服感がみられた影響が大きいとみられている。輸出の増加ペースについて、今後の電子機器需要に着目すると、「データセンターや車載向け需要の堅調さに加えて、年後半に控えるiPhone8 の発売がIT関連輸出の下支えになる」(みずほ総合研究所)ことや「電子部品全体としてはクラウド化に伴うサーバー需要などは好調」(富士通総研)と指摘されており、半導体需要は今後も底堅いとの見方が多い。輸出はこれまでの増加が強かったこともあり、徐々に増加ペースは減速していくとみられているが、「内外金利差拡大を材料に為替レートの円安基調が続きやすい」(東レ経営研究所)ことも上押し要因となり、増加基調は維持するとみられている。ただし、前述の通り、海外経済における下振れリスクについては引き続き注意が必要になってくるだろう。

消費者物価上昇は緩やかに上昇するも、2%達成には遠い

消費者物価指数(生鮮食品除く総合)の予測の平均値は、2017 年度が前年度比+0.7%(5 月見通し:同+0.8%)、2018 年度が同+0.9%(5 月見通し:同+1.0%)と、大きな変化はなかった。先行きについては、17 年度の消費者物価上昇率は、電気代やガス代などエネルギー価格の上昇を受けて、プラス圏を維持するとみられている。18 年度には、「人件費の上昇などを受けてサービス価格の上昇圧力が高まってくること、需要の持ち直しを背景に財の価格も次第に高まってくることから、上昇ペースは再び拡大していく」(三菱UFJリサーチ&コンサルティング)とみられている。ただし、原油価格の上昇率鈍化によるエネルギー価格の押し上げ圧力の弱まりを補って余りある程には賃金や消費の伸びは高まらないとみられていることから、消費者物価上昇率は前年比+1%程度の伸びにとどまることが見込まれている。引き続き、日本銀行の目指す2%の物価上昇率達成は困難との見方がコンセンサスだ。(提供:第一生命経済研究所)

第一生命経済研究所の見通しについては、Economic Trends「2017~2018 年度日本経済見通し」(8 月14 日発表)をご参照ください。

第一生命経済研究所 経済調査部 担当 エコノミスト 齋藤 麻菜