おさらい

前回の「増えるばかりの税金と社会保障費」「国は助けてくれない!?投資をしないリスクを考えてみよう」では、社会保障制度の観点から、なぜ長期投資の必要性について書きました。

今回は、それに関連し、そもそも老後資金はどれだけ必要か、という観点から書きたいと思います。

老後にいくら必要?

金融機関の投資商品の広告で、老後にいくら必要かというデータがよく載っていますが、3,000万円だったり、5,000万円だったり、1億円だったり、さまざまです。本当のところ、一体いくら必要なのでしょうか?

筆者も興味がありますので、計算してみようと思います。

総務省統計局のデータによれば、高齢夫婦無職世帯の家計収支(2017年)は、毎月の実収入が20万9,198円、消費支出が23万5,477円だそうです。収支は、5万4,519円の赤字で、これが老後までに貯めていた金融資産の毎月の取り崩し額になります。

これをベースに老後いくら必要か推計してみます。

最初に断っておきますが、個人個人でもらえる年金には違いがありますし、老後でも継続的に収入がある方もいますので、あくまで統計局データを基にした平均的な高齢夫婦無職世帯の筆者による推計として参考にして下さい(夫婦は同年齢とします)。

前述の実収入20万9,198円の大半は年金です。今後の年金給付額は減ることが予想されますので、2割減る(※1)と仮定すると下記のとおり実収入は16万7,358円(A)となります(※1:統計局のデータより)。

209,198円 × 80% = 167,358円……(A)

また消費支出23万5,477円の中の6.6%が保険医療費ですが、将来自己負担が2倍となり、保険医療費が2倍に増えるとします。そうなると消費支出は、25万1,018円(B)なります。

235,477円 × 6.6% = 15,541円(保険医療費)

235,477円 + 15,541円 = 251,018円……(B)

この結果、以下の計算で収支の赤字は、8万3,660円となります。これが毎月の金融資産の取り崩し額です。

(A)収入167,358円 -(B)支出251,018円 = ▲83,660円

20年後の未来は、70歳まで働き続けると仮定し、90歳まで生きるとします。すると、老後は20年間になります。単純に計算すると20年間の支出金額は、以下のとおり▲2,007万8,400円、ほぼ2,000万円(※2)になります。

※2:▲83,660円 × 12カ月 × 20年 = ▲20,078,400円

老後資金2,000万で十分か?

計算のとおり2,000万円あれば、十分でしょうか? 答えはいいえ。

病気になった場合、入院した場合などの臨時の出費が想定されていません。ガンにかかって保険が使えない先進医療を受けたりすれば、簡単に数百万円のお金が飛んでいきます。

病気に限りませんが、臨時出費や精神的な安心感も考慮すれば、1,000万円ぐらいは上乗せが必要だと思います。そうなれば、2,000万円+1,000万円で3,000万円が必要という計算になります。

70歳からの20年間の老後、夫婦二人世帯で、3,000万円の金融資産が必要、これが筆者の推計です。5,000万円、1億円も用意する必要はないという結論です。ただし、他の人よりもお金を使う生活スタイルを選ぶのであれば、3,000万円では足りず、もっと必要になります。

必要な金融資産を作るには、どれくらいのリターンが必要?

次に3,000万円の金融資産を作ることを考えてみましょう。

3,000万円という金額は、筆者も含め、一般人にとっては小さな金額ではありません。作るには、若い時から時間をかけて積み立てるしか方法はないと思います。筆者も実は実践できませんでしたが、後悔も込めて、こうすれば良かったというシミュレーションをしてみます。

学校を卒業し社会人になってすぐに毎月積み立てを始める人もいますが、結婚するときに結婚式と新婚旅行で、ほとんど貯金はなくなってしまうと思います。30歳で結婚する前提とし、そこから積み立て開始とします。積み立てる金額は、毎月3万円ずつ一定とします。

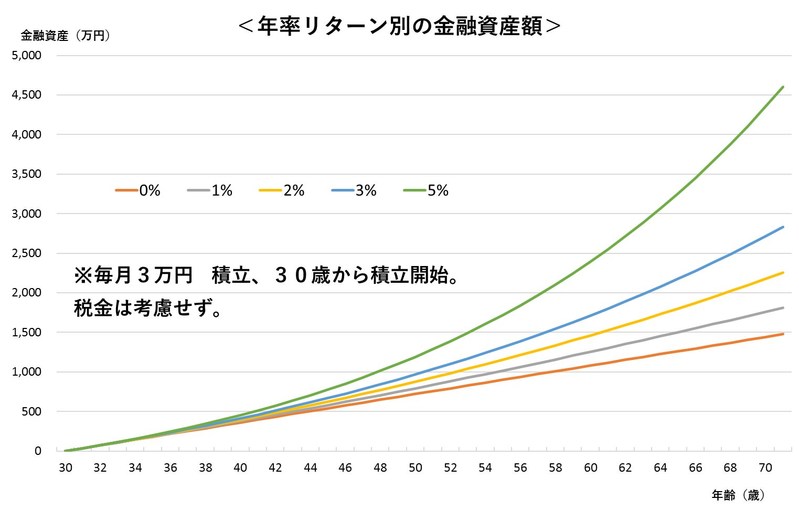

そのシミュレーションが以下のグラフとなります。

グラフは年率リターンごとにいくらの金融資産が作れるかを計算しています。

夫婦二人で老後3,000万円なので、一人当たりは1,500万円です。グラフの計算どおりであれば、夫婦それぞれが一人3万円ずつ積み立てることができれば、年率リターンはゼロ%でも、一人当たり1,500万円をほぼ作れます。今の預金金利はほぼゼロ%ですが、それでも30歳から70歳まで夫婦二人とも毎月3万円ずつ、ひたすら積み立て続けることができれば、夫婦二人で3,000万円の達成はほぼ可能ということになります。

しかしそれでは、夫婦二人で毎月6万円も積み立てることになります。

住宅ローン、子供の教育費、親の介護などのライフイベントによる支出もありますし、今後は税金・社会保険料の負担増も避けられず、積み立てのお金を毎月用意するのは今よりも大変になります。そういったことを考慮すると、夫婦二人で毎月6万円ずつ、ひたすら積み立て続けることができる人は少ないと考えられますし、普通に考えて、6万円の毎月積み立ては金額が大きすぎ、あまり現実的な前提ではないと思います。

従って、ここでは夫婦二人で積み立てられる金額は、合わせて毎月3万円として考えていきます。そうしますと、夫婦二人で3,000万円を作るに、必要な年率リターンは、3.25%となります。ただ預金の利子や有価証券の譲渡益には、20.315%の税金がかかりますので、税引き後ベースで3.25%のリターンを確保するには、単純計算では、税引き前で4.08%のリターンが必要となります。

3.25% ÷ (1-20.315%) = 4.08%(税引き後必要リターン)

どうやって運用する?

ここで老後に備えた計算の結果をまとめると、以下のようになります。

●前提条件

・夫婦二人で老後を過ごす

・70歳まで働き、70歳時点で3,000万円の金融資産を持つ

・30歳~70歳まで夫婦二人で合わせて毎月3万円ずつ積み立てる

(毎月積み立てる資金の必要リターン)

・税引き前 4.08%(税引き後 3.25%)

では、どうやって、4.08%のリターンで積み立てるお金を運用するか、という問題を考えていきます。

銀行預金での運用の場合

ご存じのとおり、銀行の預金金利は現状ほぼゼロ%です。

近い将来、銀行の預金金利が4.08%になることは期待できないでしょう。そもそも銀行の預金金利が4.08%にもなる状況では、インフレが相当進み、物の値段が上がっているはずで、老後資金は3,000万円では足りず、もっと必要になってしまいます。

どう考えても、銀行に預金を毎月3万円積み立てるのでは、老後3,000万円を達成することは不可能と考えられます。上記グラフの年率リターンがゼロ%の推計では、70歳時点の金融資産は約1,500万円ですので、必要額3,000万円の半分しか貯められないという計算となります。

国債への投資の場合

国債は、日本政府が発行する債券で、定期的に金利がもらえるほか、満期まで持てば、日本政府が財政破綻しない限り、元本が還ってきます。

30歳から70歳まで40年間運用しますので、期間40年の日本国債を見ますと、利回りは9月末時点で1.07%です。まったく4.08%に届きません。

銀行預金もダメ、国債もダメでした。ここから言えることは、元本割れを避ける運用では、どうやっても老後に必要な金融資産を作ることは不可能という結論になるということです。

では、どうやって運用すればいいか?

必要な年率リターン4.08%ということは、10年間では、以下のとおり49.1%のリターンが必要ということになります。

(1+4.08%)×(1+4.08%)×(1+4.08%)×(1+4.08%)×(1+4.08%)×(1+4.08%)×(1+4.08%)×(1+4.08%)×(1+4.08%)×(1+4.08%)-1=49.1%

つまり、10年で大体50%増える運用手段が必要ということです。

これほどのリターンを上げるには、株式などへの投資を検討せざるを得ません。しかし、それは一時的な元本割れを我慢して受け入れることになります。

元本割れは、誰でも気持ちがいいものではありません。投資に慣れていない人が多い日本人にとって、元本割れのリスクはなかなか取りにくいものです。

しかし、一方で老後資金はどうしても作る必要があります。

これは「元本割れのリスクを取ることが嫌かどうか」という感情の問題ではなく、「元本割れというリスクを取る必要があるかどうか」という物理的な問題として考えなければなりません。

そうすると、答えは決まっています。銀行預金や国債への投資で元本割れを避けて、必要額の3,000万円は作れません。物理的に不可能です。元本割れのリスクを取って運用するしかないのです。

ただやみくもにリスクを取ればいいわけではありません。必要なリスクは取る必要がありますが、必要以上のリスクを取る必要はありません。そのあたりも踏まえ、次回、年率4.08%のリターンを確保する方法を検討していきます。

▼バックナンバー

・初心者のあなたに。長期投資を選ぶメリット

・博打とは違う!怖くない株式投資

・長期投資の買い時。一発勝負VS時間分散

・何に投資する?「リスク性資産」と「安全資産」1

・何に投資する?「リスク性資産」は何がリスク?

・安全資産は本当に安全?-預金と債券―

・債券=安全資産とは限らない

・いくら、何に投資する?コツは3つに仕分け

・バランス運用の金融商品の成績は?

・10年間使わないお金から投資デビューしませんか?

・増えるばかりの税金と社会保障費!日本の社会保障の現実と将来

・国は助けてくれない!?投資をしないリスクを考えてみよう

・老後の必要資金は3,000万円、どうやって貯める?(1)

大澤 健吾(おおさわ けんご)

楽天証券 投資運用室 室長 チーフ・ストラテジスト

関西学院大学経済学部卒業。大和証券投資信託委託、日興コーディアル・アドバイザーズ(現・日興グローバルラップ)、横浜銀行などで、ファンドや銀行自己資金の運用に従事した後、現職。国際分散投資が専門で、ロボアドバイザー「楽ラップ」の運用責任者を務める。

(提供=トウシル)

・【7年連続なるか?】「年末高」を攻略せよ!注目株、アノマリー攻略法

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点