国税庁から相続税の申告書作成時の誤りやすい事例集というものが発表されています。

実際の申告書を用いて分かりやすく解説されています。

公表された「相続税の申告書作成時の誤りやすい事例集」は14ページの冊子で、その内容は以下のとおりです。

【第1表・第4表】

事例1 被相続人の兄弟姉妹が相続した場合(2割加算①)

事例2 被相続人の孫が相続した場合(2割加算②)

事例3 被相続人の孫が相続した場合(2割加算③)

【第2表】

事例4 被相続人と養子縁組を行った孫がいる場合(基礎控除)

【第9表・第11表】

事例5 生命保険金とともに払戻しを受ける前納保険料(みなし相続財産)

【第11表】

事例6 被相続人以外の名義の財産(預貯金)

事例7 所得税の準確定申告書を提出し、還付金を受領している場合

事例8 支給されていなかった年金を受け取った場合

事例9 保険事故が発生していない生命保険契約(本来の相続財産)

事例10 保険事故が発生していない生命保険契約(みなし相続財産)

【第13表】

事例11 お墓の購入費用に係る借入金

事例12 未納の固定資産税・住民税

事例13 団体信用生命保険契約により返済が免除される住宅ローン

【第14表】

事例14 被相続人が亡くなる前3年以内の贈与財産

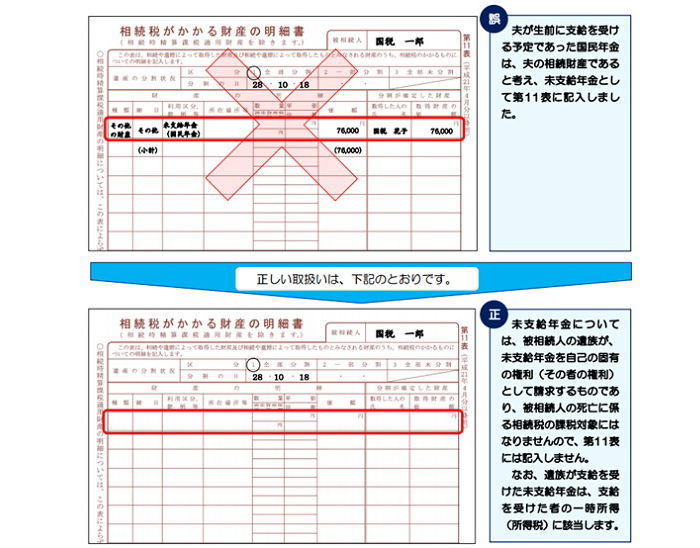

例えば「事例8 支給されていなかった年金を受け取った場合」ですが、未支給年金は相続税上非課税となりますが誤って計上する人が多いため、下記のように大きく×印が付されて未支給年金は計上しないでくださいねというようなことが解説されています。

(画像=チェスターNEWS)

(提供:チェスターNEWS)