こんにちは。

相続税専門の税理士法人トゥモローズです。

小規模宅地の特例の対象となる財産は、土地だけではなくその土地の上にある権利も含みます。土地の上にある権利の最たるものが借地権です。

また、借地権が設定されている土地、すなわち底地についてももちろん小規模宅地の特例の適用が可能です。

今回は、小規模宅地の特例と借地権について、3つの論点を横断的に解説します。

1.相当の地代、通常の地代、固定資産税の3倍、固定資産税相当は、相当の対価に該当する?

被相続人が地主で、親族や第三者に建物の敷地として土地を貸しているとします。

すなわち、被相続人が底地権者で親族や第三者が借地権者となります。

この底地(「貸宅地」ともいいます)について、被相続人が亡くなったときに貸付事業用宅地等の適用が可能となるためにはどの程度の地代を収受していれば良いかという問題が生じます。

その地代の多寡によっては、「相当の対価」について徹底的に解説します!で解説した「相当の対価」に該当せずに、小規模宅地の特例の適用ができない可能性もでてきます。そこで、「相当の地代」、「通常の地代」、「固定資産税の3倍」、「固定資産税相当」の4つに分けて解説していきます。

なお、この論点は法令や通達に明確に規定されておらず、私見になってしまいますのでご了承ください。

① 相当の地代

借地権を設定、評価する上で非常に重要なキーワードがあります。それが、「相当の地代」です。

相当の地代は、土地に借地権を設定するにあたって下記の地代を設定した場合には、借地権が建物所有者に移転していないものとして良いですよ、という規定のキーとなる金額です。すなわち、借地権の認定課税を回避するために設定する地代の基準となる金額です。

「その土地の自用地価額(相続税評価額等)の過去3年の平均値×6%」

さて、相当の地代と相当の対価、言葉が似ていますが、中身は全く異なります。

相当の地代とは上記で解説したとおり、年6%という高額な地代であるため、間違いなく相当の対価に該当すると考えてよいでしょう。

② 通常の地代

通常の地代とは、相当の地代と同様に借地権の設定、評価で重要なキーワードであり、下記のように計算します。

「その土地の自用地価額(相続税評価額等)の過去3年の平均値×(1-借地権割合)×6%」

この通常の地代のときも相当の対価と考えて問題ないと思います。

③ 固定資産税の3倍

固定資産税の3倍は、親族間、企業オーナーと同族会社間などで実務上昔から使われている地代設定の方法となります。私自身は、固定資産税の3倍という設定方法はすべきでないと考えてます。何故かと言うと固定資産税というのは課税標準の特例などがあり、土地の価値に対して一定割合を乗じる設定方法に比べ適当な感じが否めないからです。例えば、商業用建物の敷地と住宅用地の宅地の価値が同じだったとしてもその土地の固定資産税は、住宅用地の特例により最高で6倍の乖離があるわけです。

さて、この固定資産税の3倍が相当の対価に該当するかどうかですが、一般的には、土地貸付に係る大きな費用は土地の固定資産税程度のためその3倍の収入を得ていれば利益は出ていると思います。したがって、相当の対価に該当すると考えられます。ただし、その金額が近隣相場に比べ著しく低い場合には相当の対価と認められない可能性もありますので注意が必要です。

④ 固定資産税相当

土地の固定資産税相当の地代の場合はいかがでしょうか?

こちらは相当の対価には該当しないと考えられますので、その底地については小規模宅地の特例(貸付事業用)の適用は難しいと思います。

2.所有権と借地権に跨る建物の場合

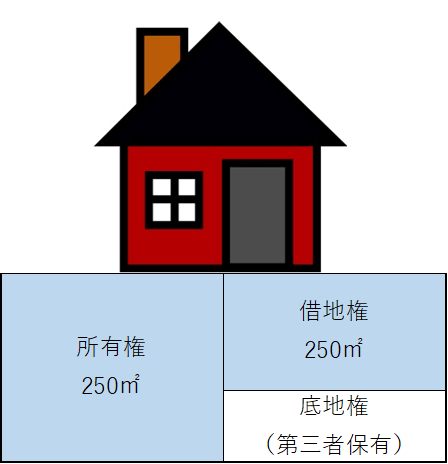

被相続人所有の土地(左側)と第三者所有の土地(右側)の二筆に上に居住用家屋を所有している人が亡くなったとします。

この時の小規模宅地の特例の適用額はどのように計算すれば良いでしょうか?

利用の単位は、二筆を一体として評価します。

土地の評価単位との関係を徹底解説!で解説したように小規模宅地の特例は評価単位ごとに考えます。

しかし、この場合には例外的に納税者有利に考えられていて、所有権部分から優先的に小規模宅地の特例の適用をすることができるのです。

具体的な数字で確認しましょう。

□ 土地の評価

【前提】

一体評価した結果の1㎡あたりの自用地評価額 500千円

借地権割合 70%

【評価】

所有権部分 500千円×250㎡=125,000千円

借地権部分 500千円×250㎡×70%=87,500千円

合計 212,500千円

□ 小規模宅地の特例適用額

所有権部分 125,000千円×80%=100,000千円

借地権部分 87,500千円×80㎡※/250㎡×80%=22,400千円

合計 122,400千円

※ 330㎡(限度面積)-250㎡(所有権部分)=80㎡

仮に、所有権部分から優先的に適用できなかった場合には、下記の金額となりますので、10,000千円ほど納税者有利になっていますね。

212,500㎡×330㎡/500㎡×80%=112,200千円

3.底地を取得した場合の限度面積計算

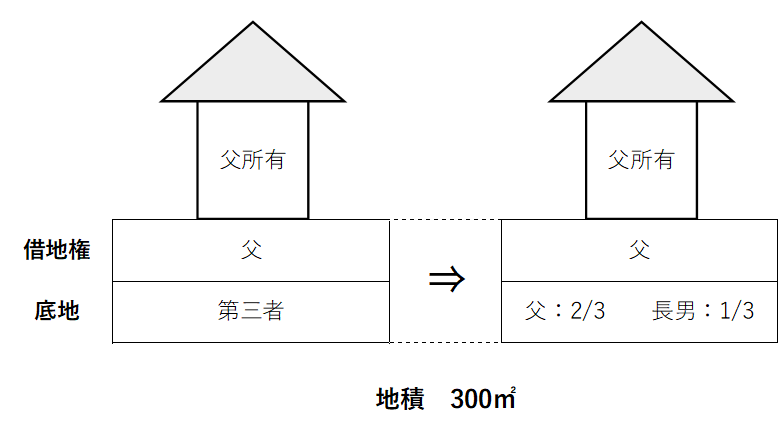

【前提】

被相続人 父

相続人 長男のみ

居住状況 父と長男は同居

経緯

父が地主(第三者)の土地上に建物を建築し、借地権を有していた。

地主から底地の買い取りを求められたため、父と長男で底地を共有で取得(父2/3、長男1/3)した。

底地取得後、父及び長男の連名で借地権の地位に変更がない旨の申出書を所轄税務署に提出した。

その他の状況 下図の通り

【質問】

この場合において小規模宅地の特例適用面積は、下記のいずれか?

① 底地200㎡(300㎡×持分2/3)+借地権300㎡=500㎡>330㎡ ∴330㎡

② 底地及び借地権200㎡(300㎡×持分2/3)+借地権100㎡(左記以外の部分)=300㎡≦330㎡ ∴300㎡

【回答】

②で問題ないと考えます。敢えて借地権と底地で面積を分けて考えずに、所有権(底地+借地権)を保有している部分は一体として考える方が論理的だと考えています。(提供:税理士法人トゥモローズ)