そもそも消費税対策とは、消費者対策ではなく、事業者の雇用・設備投資の減少を起こさせない配慮を念頭に置くべきだ。消費税率の引き上げは、反動減よりも、実質所得減によるしわ寄せが警戒される。衣料品など価格弾性値の高い品目は節約圧力が及びやすい。対策としては、賃上げにより家計の購買力を高め、インバウンド需要を積極的に取り込むことが適当である。

何に対応する対策なのか

消費税対策として、キャッシュレス決済への割引きやプレミアム商品券といった案が浮上している。自動車、住宅購入にも反動減対策が講じられる予定である。こうした対策は、一体、何を目的にして実施されるのかを考えなくては財政資金を使って無駄弾を打つことになりかねない。そこで、まず初心に帰って、対策とは何に対する対応なのかを考えたい。

例えば、食料品と新聞への軽減税率は何の目的があるのか。消費者への痛税感を和らげる目的もあるが、これは低所得層への逆進性対策であろう。確かに、家計調査で軽減税率の効果を計算すると、逆進性を緩和する効果はあった。ただし、軽減税率があるから、景気は腰折れしないという理屈は成り立たない。

10%への増税が、マクロ景気を腰折れさせないことを目的とするのならば、それは消費税の負担を消費者から軽減してやることではなく、事業者の収益悪化がマクロ景気を阻害しないように配慮することが本筋だろう。

筆者も、「消費税増税でも大丈夫だろうか」とよく尋ねられる。この問いかけは、何を問題にしているかと言えば、増税後の売上減によってにわかに企業活動が慎重化して、雇用削減・設備投資の減少という形で悪い流れが出来るかどうかを尋ねられている。消費税対策とは、消費者側への痛み止めの発想ではなく、事業者が増税に伴う売上減少によって活動を停滞される懸念に対して支援・配慮をすることが肝要なのだ。

なぜ、衣料品の消費が大きく落ちるのか

巷間、反動減対策という言葉で、消費税対策のことが語られる。反動減とは、その手前に駆け込み需要があって、その需要の先喰いによって減少が一時的に起こることを指す。この駆け込み需要は、耐久消費財の分野を中心に起こることが知られている。一方で、生鮮食品など在庫を長期間保存できない財では駆け込み需要は生じない理屈である。サービスも在庫はなく、駆け込み需要はない。

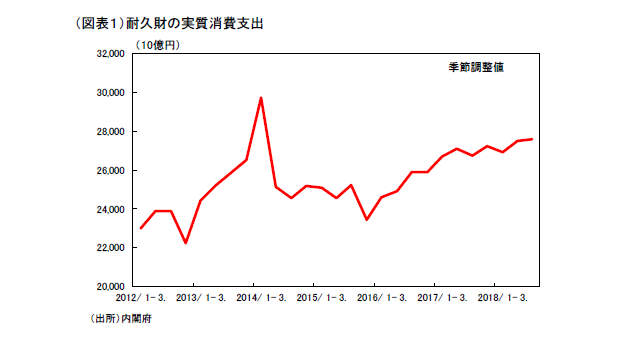

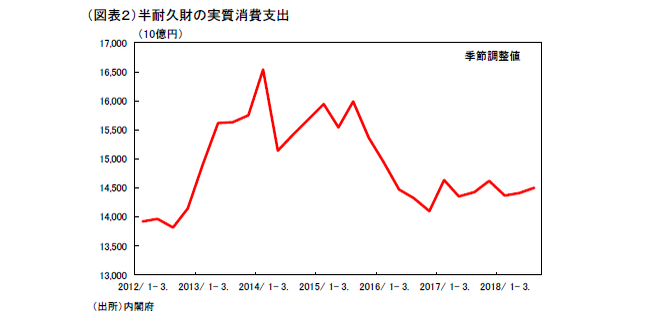

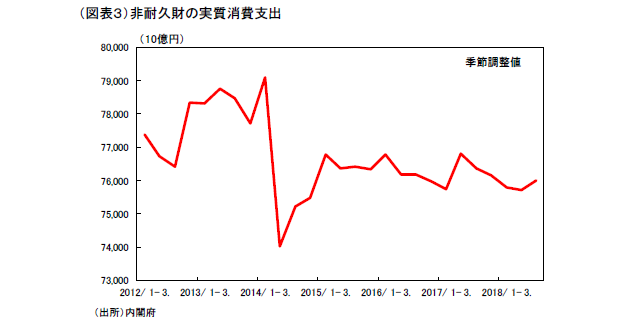

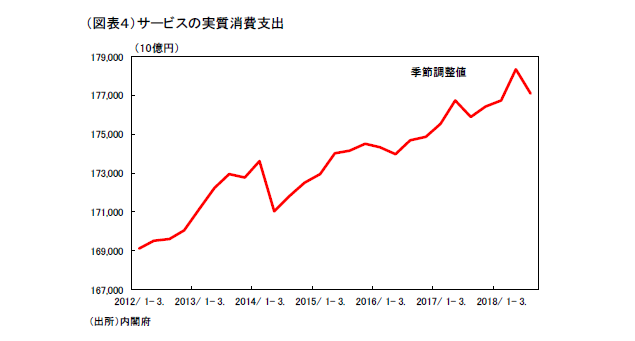

GDP統計の細目では、耐久財などの内訳がどう変化したのかが把握できる。そこでは、家計最終消費支出(実質)のうち、耐久消費財だけではなく、半耐久財、非耐久財、サービスのいずれもが2014 年4-6 月は一旦落ち込む動きになっている(図表1、2、3、4)。注目したいのは、2014 年7-9 月以降の費目別の推移である。

サービスはその後増加基調を取り戻した。半耐久財は、じりじりと減少し続けている。非耐久財は2015 年1-3 月まで需要が低迷して横這いである。興味深いのは、反動減が大きかった耐久財よりも、半耐久財の方がしばらくしてから需要減退が著しいことである。増税直前の2014 年1-3 月の消費水準と2018 年7-9 月を比べると、半耐久財は△12.3%と、耐久財の△7.1%を大きく上回っている。

半耐久財とは、衣料品が中心である。靴、寝具、タオル、食器、運動用具、玩具、バック、小物といった内容である。これらは、所得に対する需要の反応(弾性値)が高い。家計の所得が減ったときに、節約・削減されやすい費目である。

半耐久財が絞り込まれやすい理由は、消費税が5%から8%へと上昇したときに、家計の実質所得が減って、その購買力の減少圧力が所得の増減に感応度の高い半耐久財にしわ寄せしてきたからだろう。つまり、これは反動減ではなく、実質所得減の効果なのである。

衣料品の消費が2015 年以降も絞られたのは、消費税だけでなく、その後も物価上昇により、生活が苦しくなってきたことのしわ寄せがあるからだろう。消費者物価が上昇して、賃金上昇がなかなかそれに追い付かなければ、半耐久財など感応度の高い小売分野では、実質所得減の効果が、消費拡大を抑制していくことになる。

サービスはなぜ堅調なのか

家計最終消費に占める耐久財のウエイトは、8~9%で推移している。消費は、耐久財の駆け込みと反動減以外の要因で趨勢が決まると考えるのが自然である。2014 年4 月の消費増税で、家計が実質所得減に見舞われて、半耐久財や非耐久財にもダメージが及んだ。

非耐久財とは、食料品(除く外食)、電気・ガス・水道、家事用消耗品、医薬品、石鹸・シャンプーなどである。これらは、消費税による実質所得減もあるが、食料・エネルギーの価格上昇によって実質消費が抑えられる効果もあった。

それと比べると、なぜかサービスは消費が伸びていく。その理由を考えると、ひとつはサービスは消費税の影響を受けにくいことがあるが、それ以外にインバウンド需要の効果もあろう。

インバウンド需要は、2018 年7-9 月は3.6 兆円(実質季調値)である。4年間平均で年率36%で、インバウンド需要は伸びてサービス消費を押し上げた。これが、サービス消費が伸びた大きな要因である。

また、サービス消費の中には、通信費、医療・介護・福祉もある。これらは、価格に対する需要の反応が鈍い。価格弾力性が低いサービス消費が増えたことが、消費増税に前後で起きた。特に、通信費は消費者にとって極めて強いニーズがあり、増税のインパクトをものともしていない。

政策として考えるべきこと

以上のような現状分析から言えることは、反動減対策よりも、家計の実質所得を引き上げる対応を考えることである。まずは、賃上げによって勤労者の収入を増やすことが先決だ。一方、高齢者には、賃上げの恩恵が乏しいという批判もあろう。この点は、どうしようもない部分がある。65 歳以上の約3,500 万人のうち、勤労者は800 万人である。残りのうち500 万人は給付金のサポートを受ける。すると、差の2,200 万人には恩恵は行き届かない。

冒頭、消費税対策とは、事業者が需要減に伴って活動を慎重化させないことに意味があることを確認した。ならば、年金生産者2,200 万人の消費減は、それを穴埋めするように、勤労者の消費増を賃上げの効果でカバーするという発想が妥当だと考えられる。

2019 年10-12 月に増税のマイナス・インパクトが大きくなり、2020 年に入ってからも、半耐久財にはダメージが尾を引くだろう。そのときには、東京五輪前後にインバウンド需要が盛り上がり、再びサービス消費を大きく刺激することが期待される。

消費税対策として考えるべきことは次の3点にまとめられる。

(1)実質所得減をカバーする賃上げのサポートを可能な限り行う。 (2)インバウンドの拡大を2020 年夏の手前から十分に行う。 (3)年金生活者の消費が落ちる分、勤労者の消費がそれを補うように支援する。

これが、小売・サービス分野におけるマクロ景気の腰折れを回避するためには有効と考えられる。少し検討したいのは、(3)に対する具体的な対策が手薄なことである。

ひとつ活用できそうなのは、キャッシュレス決済のポイント付与をもっと改良することである。しばしば、クレジットカード決済、スマホ決済の利用は、高齢者になじみにくいと批判される。これも逆手に取ればこれまでシニアの消費者に重点を置いてきた小売店も、キャッシュレス決済のインフラを整理して、若者やインバウンド需要にシフトする準備をすればよい。現在、中小企業にのみキャッシュレス・ポイントを付与する方針が伝えられるが、おそらくこのままであると大混乱になりそうだ。むしろ、ポイントの付与率を1%にして、中小企業以外にも対象を広げる方が混乱は少ないだろう。

また、対策として実効性の乏しそうな商品券は止めて、その財源はもっと有効な分野に配分した方がよい。(提供:第一生命経済研究所)

第一生命経済研究所 調査研究本部 経済調査部 首席エコノミスト 熊野 英生