相続で土地を評価するとき、路線価に基づいて計算するのは一般的にも知られていることです。

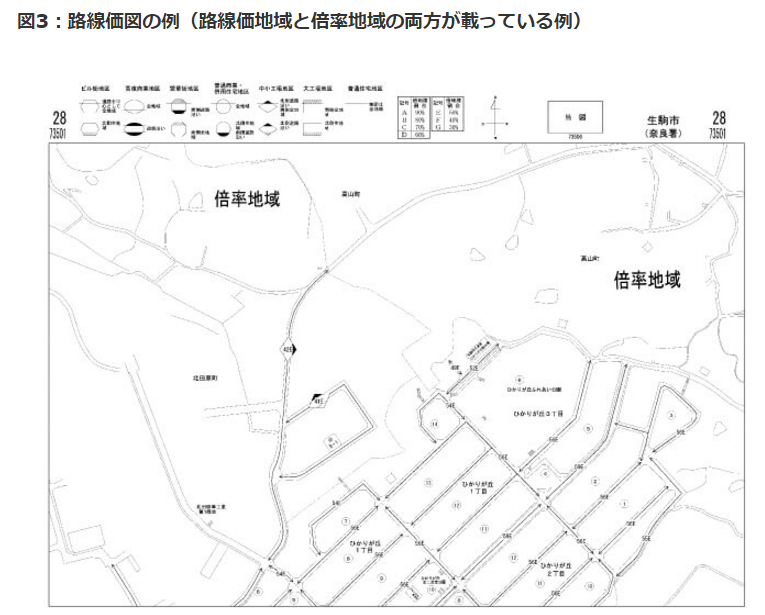

しかし、自分の土地の価格を調べようと路線価図を見ても、路線価がなく「倍率地域」と記載されていることがあります。このような土地は、路線価を使わずに評価することになります。

土地を評価する方式には、大きく分けて「路線価方式」と「倍率方式」があります。地方に土地をお持ちの方や畑・田んぼをお持ちの方は「倍率方式」で評価するケースが多くなります。

この記事では倍率方式で土地を評価する手順を、一から分かりやすく解説していきます。ぜひ参考にしてみてください。

1.倍率地域とは路線価がついていない場所-倍率方式の評価方法を3STEPで解説

倍率方式では、土地の固定資産税評価額に倍率をかけて相続税評価額を計算します。

倍率地域の土地の相続税評価額=固定資産税評価額×倍率

倍率方式の評価方法の詳細を、3つのステップに分けて解説します。

1-1.STEP1 準備するものは固定資産税の課税明細書

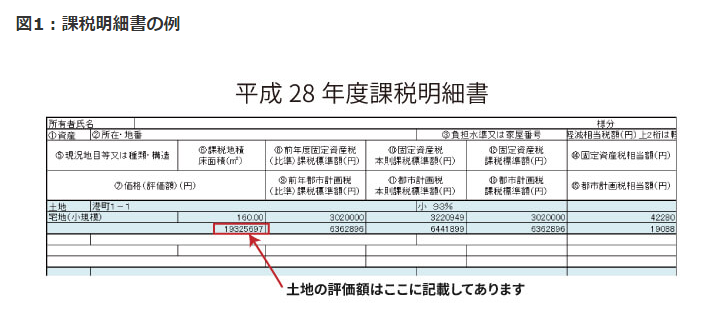

倍率方式で土地を評価するには、固定資産税の課税明細書が必要になります。課税明細書は、固定資産税の納税通知書に同封されています。

課税明細書には、図1のように土地の評価額が記載されています。この評価額をもとに、土地の相続税評価額を計算します。

ただし、課税明細書は1年に1回しか送られてきません。固定資産税を納めてしまえば、捨てることもあるでしょう。

課税明細書を捨てたり失くしたりした場合は、市区町村役場(東京23区は都税事務所)で「固定資産評価証明書」を取得することができます。

1-2.STEP2 国税庁のHPから自分の土地が倍率地域かどうか確認しよう

自分の土地が倍率地域であるかどうかは、国税庁のホームページで確認できます。

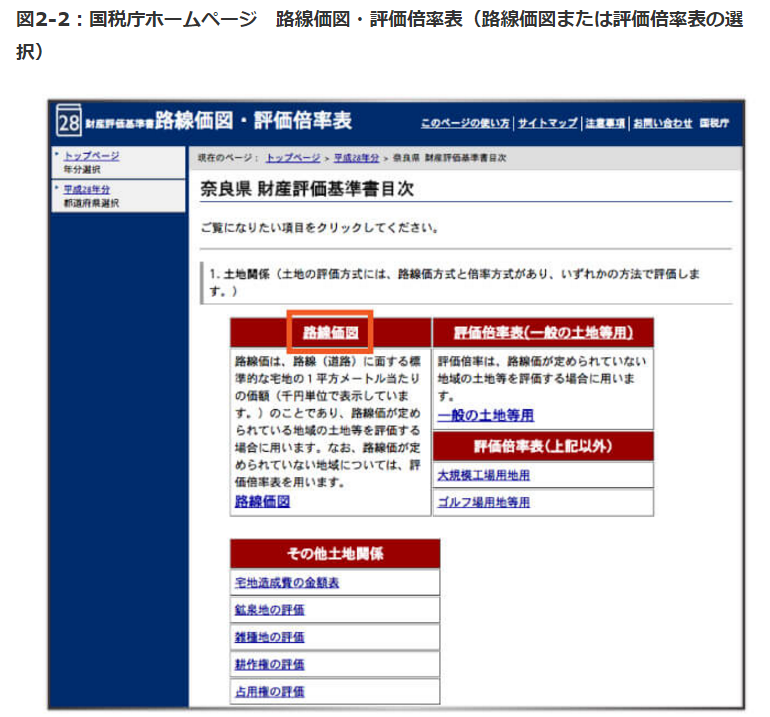

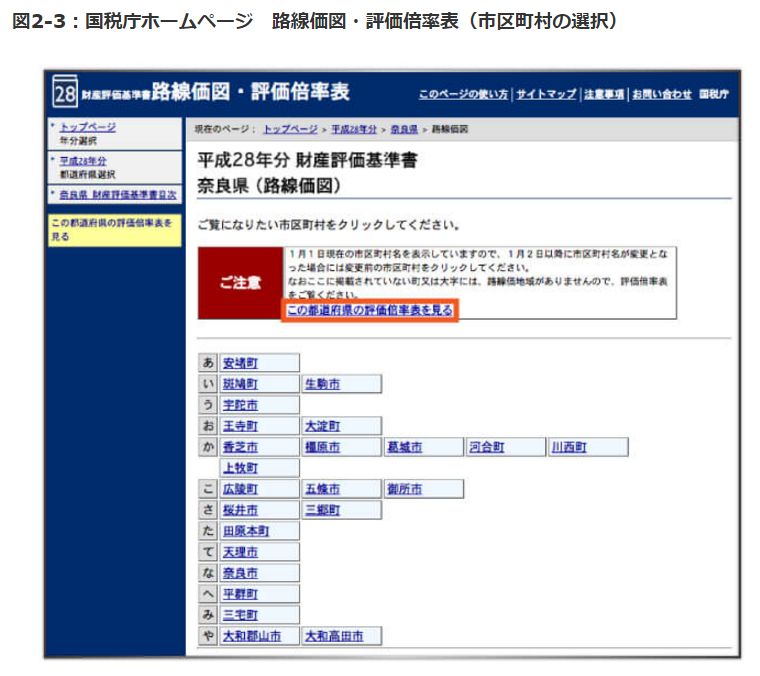

国税庁の路線価図・評価倍率表のホームページで土地のある都道府県を選択すると(図2-1)、路線価図と評価倍率表を選択する画面が表示されます(図2-2)。そこで「路線価図」を選択し、市区町村を選択します(図2-3)。市区町村が画面になければ、その地域全体が倍率地域となります。

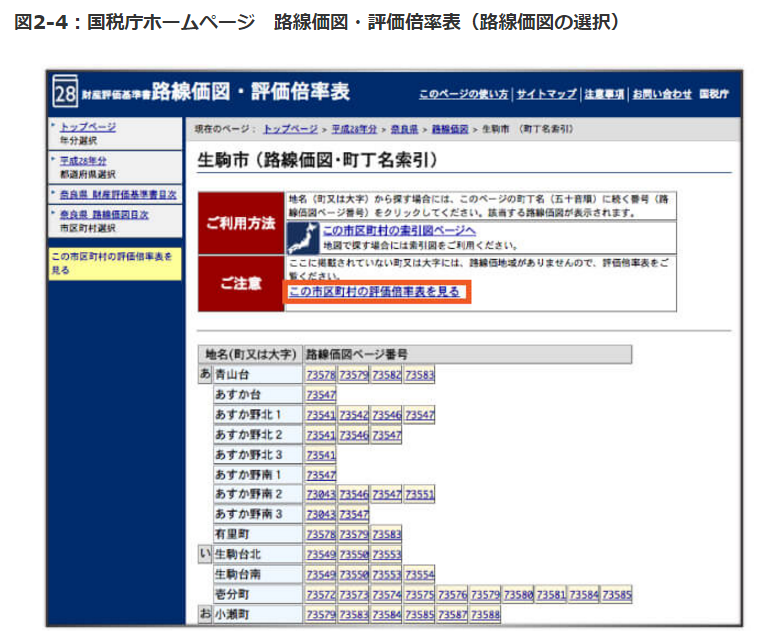

次に、町名(丁目、大字)ごとに路線価図のページ番号が表示されるので、自分の土地が掲載されている路線価図を探します(図2-4)。町名(丁目、大字)が画面になければ、その地域全体が倍率地域となります。

自分の土地の場所が掲載されている路線価図を見て、土地が接している道路に矢印と数字があれば路線価地域、道路に矢印と数字がなく、付近に倍率地域と書かれていれば、倍率地域であることがわかります。

なお、路線価図は見づらいこともあるため、どうしても自分の土地の場所が見つけられない場合は、税務署に問い合わせてください。

1-3.STEP3 倍率表で自分の土地に乗じる倍率を探す

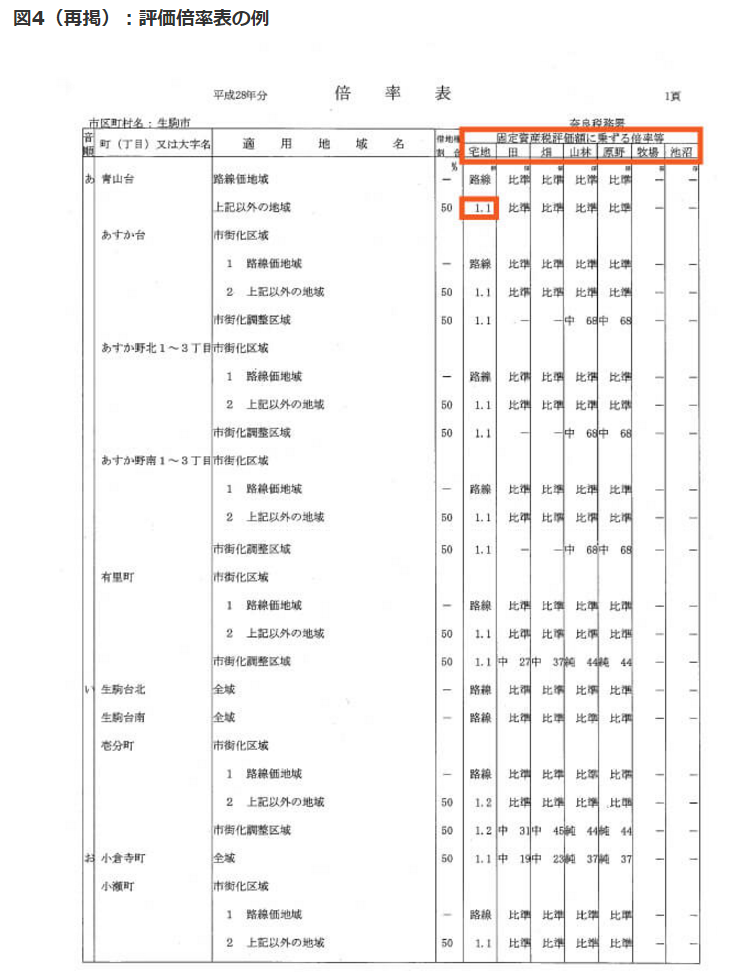

自分の土地が倍率地域にあることがわかれば、同じく国税庁ホームページで評価倍率表を参照します。

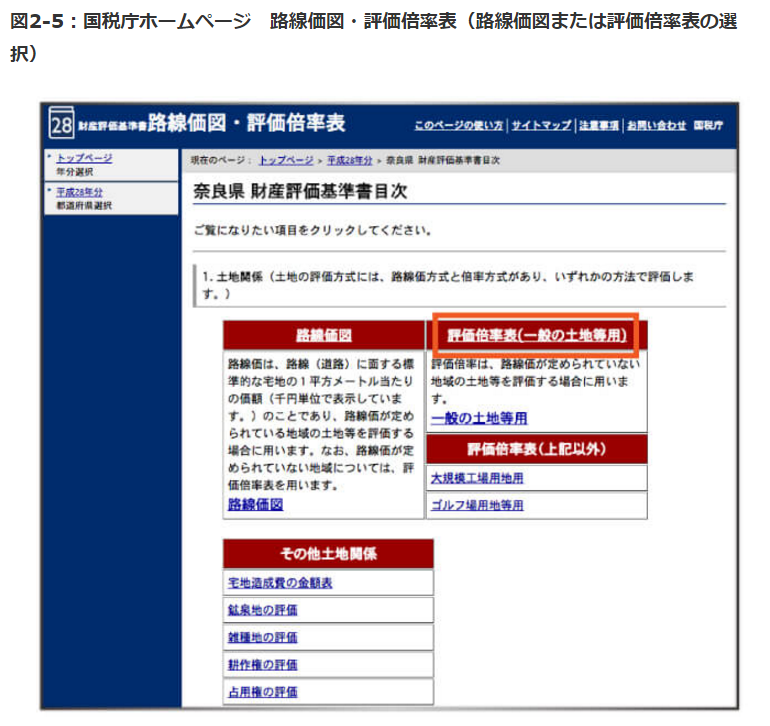

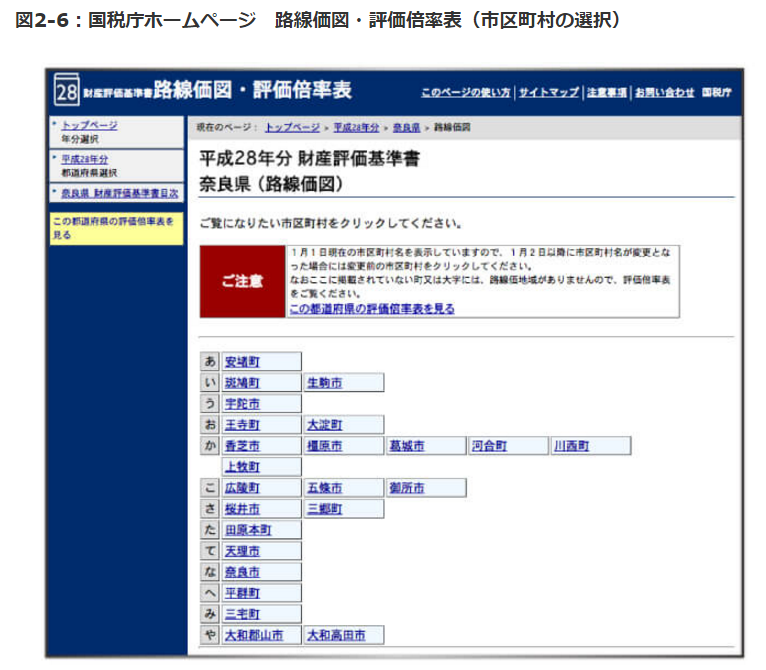

路線価図・評価倍率表のページ(図2-1)で土地のある都道府県を選択すると、路線価図と評価倍率表を選択する画面が表示されます(図2-5)。そこで「評価倍率表」を選択し、市区町村を選択すると(図2-6)、評価倍率表が表示されます。

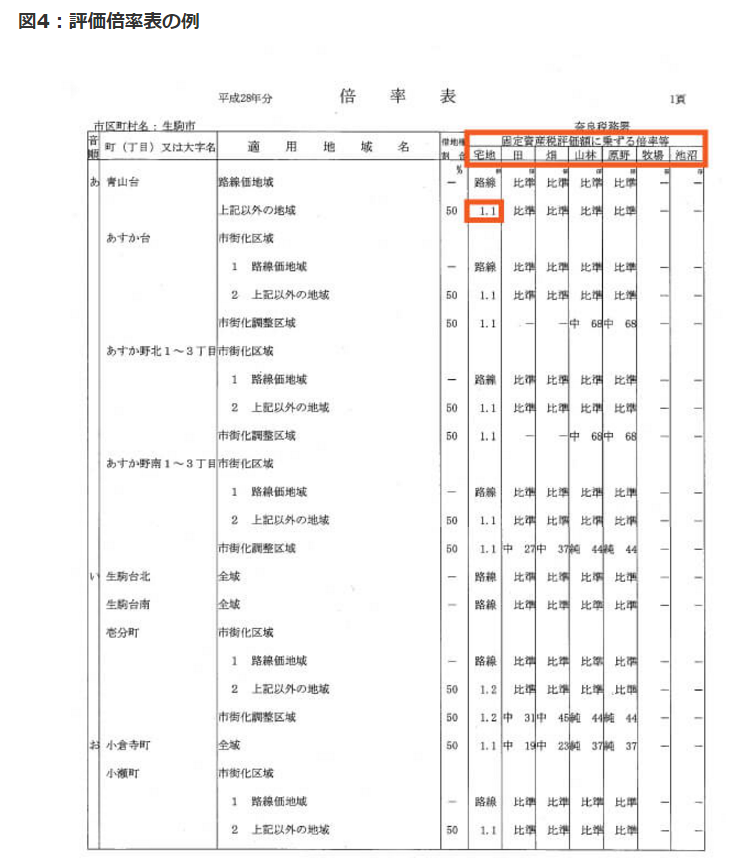

評価倍率表では、土地がある町名(丁目、大字)と地目(宅地、田、畑など)から倍率を参照します(図4)。

以上のSTEPで、倍率地域の土地の評価額を計算するために必要な「固定資産税評価額」と「倍率」がわかりました。

この章の冒頭でお伝えしたように、倍率地域の土地の相続税評価額は、固定資産税評価額に倍率をかけて計算します。

倍率地域の土地の相続税評価額=固定資産税評価額×倍率

固定資産税評価額1,000万円、倍率1.1倍の土地であれば、次の算式のとおり、相続税評価額は1,100万円となります。

倍率地域の土地の相続税評価額:1,000万円×1.1=1,100万円

2.倍率方式で評価するときに注意したい5つのこと

倍率方式による土地の評価は、計算式は簡単ですが、実際に評価するときには注意したい点がいくつかあります。その中から、5つの注意点をお伝えします。

2-1.固定資産税の課税明細書は相続があった年のものを使う

「1-1.STEP1 準備するものは固定資産税の課税明細書」でお伝えしたように、倍率方式での評価では、固定資産税の課税明細書が必要です。

ここで注意したいのは、固定資産税の課税明細書は相続があった年のものを使うということです。たまたま家にあったからといって、古い年度の課税明細書を使わないようにしましょう。

2-2.縄伸びしている場合には実際の地積で計算を行う

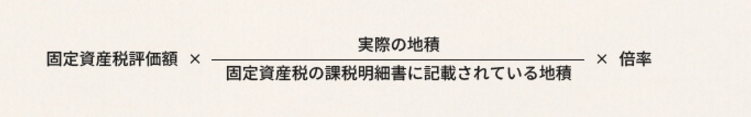

昔から引き継がれてきた土地では、固定資産税の課税明細書に記載されている地積と実際の地積が異なる、いわゆる縄伸びをしている場合があります。このようなときは、実際の地積で相続税評価額を計算します。

固定資産税評価額は課税明細書の地積をもとに計算しているので、固定資産税評価額を実際の地積に対応したものに換算する必要があります。換算には次の算式を使います。

2-3.課税地目と現況が異なる場合には現況の地目で計算を行う

固定資産税を課税する上での課税地目と現況の地目が異なる場合があります。このようなときは、現況の地目に基づいて相続税評価額を計算します。

たとえば、課税地目が「山林」であるのに対し、現況は「宅地」として使用している場合は、評価倍率表では「山林」ではなく「宅地」の倍率を参照します。

2-4.一つの土地でも利用区分が異なる場合には区分ごとに評価を行う

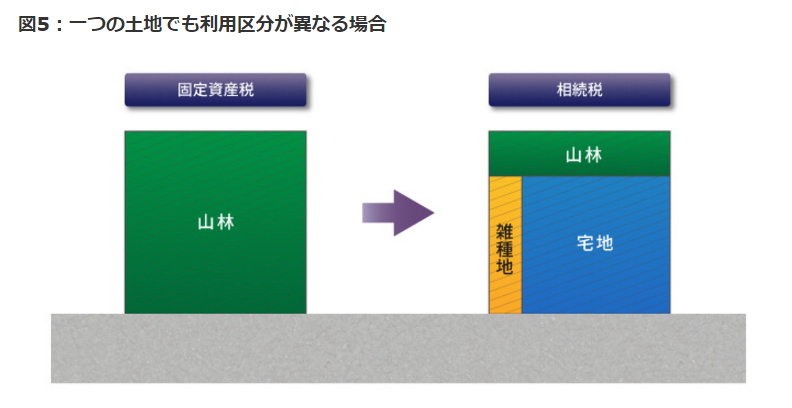

一つの土地であっても、その中で利用区分が細かく分かれている場合があります。このようなときは、利用区分ごとに相続税評価額を計算します。

図5のように、固定資産税は「山林」で課税されているものの、その中で「宅地」、「雑種地」、「山林」と利用が細かく分かれていれば、その区分ごとに、現況の地目に基づいて相続税評価額を計算します。

2-5.土地の状況は必ず確認! 倍率地域の土地でも減額は可能!

※2018年1月以降発生の相続について、「広大地評価」は適用できません。代わりに「地積規模の大きな宅地の評価」が新設されています。※

倍率方式で評価する土地であっても、次のような場合は減額調整することができます。

- セットバック(狭い道路に面していて、建て替えのときに道路に転用するべき部分)がある宅地

- 都市計画道路の予定地

- 広大地(その地域の標準的な宅地に比べて著しく面積が大きな宅地で一定の要件を満たすもの)

単に「固定資産税評価額×倍率」で計算するだけではなく、土地の状況を確認して、減額できるものはしっかりと減額することが重要です。

3.まとめ

倍率方式での土地の評価は、算式が「固定資産税評価額×倍率」とシンプルで、多くの場合、路線価方式のように土地の形状に応じた調整は必要ありません。

そのため、評価額の計算は簡単なように思えますが、いろいろ注意すべき点があって、かえって複雑になる場合もあります。特に、一つの土地を利用区分に応じて分けるときは、測量が必要になったり、金額の算定で高度な判断が必要になったりします。

倍率方式で評価する場合であっても、まずは相続税申告の経験が豊富な税理士に相談することをおすすめします。(提供:税理士が教える相続税の知識)