相続が発生して遺産の中に土地や建物といった不動産がある場合に、相続後にどのように名義変更すればいいのかと不安になる人が多いと思います。

相続した不動産の名義変更を行う手続きを「相続登記」といいます。

この記事は相続の専門家が、「不動産(土地・建物)を相続して相続登記を行いたい人」に向けて書いた記事です。

相続登記のことを何も知らない初心者の人から、相続登記の手続きを実際に行おうとしている人まで、相続登記についての基礎知識や注意点、具体的な書式の記載方法、申請手続きの方法等を網羅的に解説していますので是非参考にしてみてください。

1.相続登記の知っておきたい基礎知識

この章ではまず相続登記の知っておきたい基礎知識について解説します。

そもそも相続登記とは不動産を相続した人が、不動産の名義を故人から相続人へと変更する申請を法務局という国の機関に対して行うものです。

故人名義の預金通帳を相続すれば、その名義を相続人へと変更するのと同様のイメージを持つと分かりやすいでしょう。それでは具体的にいくつか相続登記の基礎知識を確認していきましょう。

【コラム】相続登記は絶対にやらなければならない義務なの? 相続登記の手続きは義務ではありません。しかし相続登記をしなければ、いつまでも不動産が故人の名義のまま残ってしまいます。その際に弊害になることがいくつかありますので、確認しておきましょう。

<相続登記をせずに放置してしまうことによる弊害> ・売りたくても売れない →故人名義のままでは不動産の売買ができません。同様に賃貸や活用も難しくなるため、不動産を有効に活用することができなくなってしまいます。

・時間が経てば手続きが大変に →故人名義のままで放置しておき、さらに相続人が死亡してしまった場合、利害関係者が多くなり手続きが困難になります。例えば何十年も前に亡くなった曾おじいさん名義の不動産を、今になって相続登記しようとなると多くの相続人が登場して収集がつかなくなることは容易に想定できます。

上記のような弊害を避けるためにも、相続登記は義務ではありませんが、相続が起きてからできるだけ早めに実施することが望ましいのです。

1-1.相続登記の基本は3パターンのどれか

相続登記を行う人は次の3パターンに分かれることがほとんどです。

A.皆で遺産分割の話し合いをして相続登記 B.遺言の内容に従って相続登記 C.法定相続分で相続登記

皆で遺産分割の話し合いをして相続登記

最も多いパターンでしょう。相続人が複数人いる場合に相続人全員の話し合いによって故人の不動産を誰が相続するかを決めて、遺産分割協議書を作成した上で相続登記を行います。

また相続人が1人だけの場合には遺産分割協議は不要ですので、手続きは簡単になります。このパターンの問題点は、相続人同士が揉めているときです。遺産分割協議によって分け方が決まらない場合には、分け方が決まるまで相続登記をすることが難しくなってしまいます。

遺産分割協議の内容は自由ですので、必ずしも民法で定められた法定相続通りの内容で分け方を決めなくても問題ありません。ただし「共有」する際には注意が必要です。

共有とは、不動産を複数人の相続人で所有することです。例えば長男と次男が自宅を2人で均等に共有すれば、登記簿には2分の1ずつの持分が登記されます。

しかし不動産を共有にしてしまうと、売却や改築、賃貸等、何をする際にも共有者全員の同意が必要になり、大きな制限を受けてしまうリスクがあります。仮に相続時には共有者全員の仲が良かったとしても将来さらに相続が発生した際に揉め事に発展するリスクもありますので、相続不動産を共有で複数人の相続人で登記をする際には注意が必要です。

すぐに売却する等の事情がなければ、私たち専門家は共有での相続登記はお勧めしていません。

遺言の内容に従って相続登記

遺言がある場合には、前述Aの遺産分割協議が不要となりますので手続きは簡単になります。なぜなら遺言があれば「相続人全員が同意」しない限りは遺言とおりの内容になりますので争う余地がなくなるためです。

また勘違いしやすいポイントですが、遺言があれば必ず遺言の内容通りに相続しなければならないわけではないということです。基本的には遺言内容通りになるのですが、前述のように「相続人全員が同意」すればAの遺産分割協議の方法により相続割合を自由に決めることができます。

遺産分割協議との違いは、一人でも相続人が遺言とおりにしたいと主張すれば、遺言が優先されるという点なのです。

法務局へも遺言を提出すれば、遺言の内容に従って相続登記が行われますので手続きも簡便です。

法定相続分で登記

法定相続分で登記するパターンは事務手続きを簡素化したい人向けです。前述のAパターンとの違いは、遺産分割協議が必ずしも必要ないということです。

例えば相続人が揉めていて話し合いでは解決しない場合に、法定相続分であれば相続登記を行うことができてしまいます。しかもこれは相続人単独での申請が可能です。

しかし遺産分割協議を経ない法定相続分での相続登記は大きな問題点が生じます。揉めているケースで遺産分割協議を経ない法定相続分で決着するために相続登記を行ってしまった場合、後で相続した不動産を売却・活用等したいときに共有者全員の同意が必要となってしまいます。相続で揉めているくらい仲が悪いのであれば、法定相続分の共有で相続登記をしてしまうと、相続した不動産を上手く活かすことができなくなってしまいます。

このためこのパターンの相続登記を行うことが推奨されるケースは、「相続人全員が仲良しで登記後すぐに不動産を売却する予定等があり、法定相続分で不動産を相続することに合意しており、遺産分割協議書の作成といった事務手続きを簡素化したい」という限られたケースになるでしょう。

1-2.相続登記の手続きにかかる費用を計算してみよう

実際に不動産の相続登記を行う際に最も気になるのは、発生する諸費用でしょう。ここでは相続登記にかかる費用をすべて紹介します。

〇登録免許税(必ずかかります) 相続登記をする際には登録免許税という税金が発生します。登録免許税は郵便局などで収入印紙を購入して、その収入印紙を登記申請書に貼付して納めます。

登録免許税の計算=不動産の固定資産税評価額×0.4% (1,000円未満の端数は切り捨てます。価格が1,000円未満である場合は、1,000円になります)

例:固定資産税3,000万円の土地と500万円の家屋を相続した場合 (3,000万円+500万円)×0.4%=14万円

この相続登記をするさいの登録免許税は固定資産税が非課税の土地や建物でない限り必ず発生します。

登録免許税は不動産の価値が高いほど比例して大きくなっていきますので、例えば1億円の土地を相続した場合には40万円の登録免許税がかかってしまいます。しかしこの登録免許税ですが、通常相続以外の売買や贈与等の際には2%もかかってしまいますので、相続の時は非常に優遇されています。このため登録免許税がかかるからといって相続登記の手続きを後回しにするのではなく、相続の時はチャンスと考えて相続登記の手続きを進めていくことも考えられますね。

〇司法書士報酬(自分でやる人はかかりません) 相続登記の手続きを専門家に依頼する場合には司法書士の出番です。相続登記の手続きは司法書士に依頼せずに自分で行うこともできますが、法務局とのやりとりや誤った申請等の事務手続きの負担と手続きミスによるリスクを失くすためにも司法書士に相談するとスムーズです。

相続登記の司法書士報酬は特に規定はなく自由化されていますが、例えば自宅の土地と建物1か所の相続登記をお願いする場合には7万円~10万円程度が相場となります。また土地の数が増えれば司法書士報酬も増額していきますが、同じ地域にあるのか、複数の都道府県に点在しているのか等によって報酬が変動しますので、詳細は司法書士に確認するとよいでしょう。

2.相続登記に必要な書類を一挙に紹介

この章では相続登記を行うにあたって必要となる資料を紹介します。

〇登記申請書(法務局HPもしくは下記からダウンロードが可能です) 相続登記は法務局に申請を出しますが、前述の3パターンのケースによって使用する書式が異なりますので注意しましょう。下記にそれぞれの3パターンのケースの書式様式と記載例の法務局リンクを紹介していますので、参考に作成してみましょう。

【法務局HPより抜粋転載】 a.所有権移転登記申請書(遺産分割協議書で登記する場合) • 様式 (PDF)【H28.10.1更新】 • 記載例(PDF)【H28.10.24更新】 b.所有権移転登記申請書(遺言で登記する場合) • 様式 (PDF)【H28.10.1更新】 • 記載例(PDF)【H28.10.24更新】 c.所有権移転登記申請書(法定相続分で登記する場合) • 様式 (PDF)【H28.10.1更新】 • 記載例(PDF)【H28.10.24更新】

この登記申請書が作成できれば相続登記の手続きの半分は終了したようなものです。後は必要な資料を集めることができれば相続登記の手続きが進んでいきます。

ただしこの登記申請書や必要資料は、相続に慣れていないとかなり大変な手続きとなりますので、司法書士に相談すれば登記申請書の作成から必要資料の案内や不足チェック等もサポートしてくれますので安心です。

〇相続登記の対象となる不動産の登記事項証明書(登記簿謄本) 法務局(登記所)で取得します。全国どこの法務局でも取得できますが、所在地等の対象不動産の基本情報が必要となります。不動産の地番情報があれば誰でも取得できるものです。家の引き出しに保管しているという人も多いでしょう。

〇被相続人の住民票の除票(本籍の記載があるもの) 被相続人が亡くなった後に住民票から除外されたものです。相続人であれば故人の最終住所の市区町村役場で取得できます。

〇被相続人(亡くなられた方)の死亡時から出生時までの戸籍謄本一式 被相続人の法定相続人を確定するために必要な書類です。被相続人の最終本籍地の市区町村役場で(改製)原戸籍謄本及び除籍謄本を取得し、本籍地の移転が過去にあれば該当地の市区町村役場に遡りながら(改製)原戸籍謄本を取得していきます。出生まで遡る必要があります。

被相続人が本籍地異動を複数回行っている場合には取得手続きが大変になりますが、必ず必要な書類となります。司法書士等の士業専門家に取得代行を依頼することも可能です。

〇相続人全員の現在の戸籍謄本 相続人の本籍地を管轄する市区町村役場で取得します。相続人自身のものですので取得は難しくありません。また被相続人のように出生時まで遡る必要はなく、最終本籍地の戸籍謄本のみで問題ありません。

〇遺産分割協議書もしくは遺言 遺産分割協議書は相続人全員の遺産分割協議の結果、作成される書類です。相続人が1人だけのケースと遺言を用いて相続登記をする以外は必要となります。

相続人全員が実印で押印のうえで印鑑証明書を添付する必要があります。遺産分割協議書の詳細な作成方法については、下記の参考記事を確認してください。

参考記事:ひな型をダウンロードして完全解説!遺産分割協議書の書き方の決定版

遺産分割によらず、遺言によって相続登記を行う際には遺言を法務局へ提出します。

〇相続人全員の印鑑証明書 相続人が遺産分割協議書に押印した実印を証明する印鑑証明書が必要です。相続人が各自市区町村役場で取得します。なお法定相続分どおりの登記の場合や相続人が1名の場合には印鑑証明書は不要です。

〇物件を取得する相続人の住民票 対象不動産を相続する相続人のみ住民票が必要となります。

〇対象物件の固定資産評価証明書 不動産が存在する市区町村役所で取得します。

3.登記申請をする際の三つの方法を解説

ここまで相続登記の手続きに必要な書類の作成方法及び内容を説明してきました。この章では実際に法務局に相続登記の申請をする際の三つの方法を解説していきます。

a.法務局の窓口で申請する方法 b.郵送で申請する方法 c.オンライン申請する方法

それでは各方法について詳しく解説していきます。

3-1.法務局の窓口で申請する方法

法務局の窓口で申請する方法のメリットは、窓口で相談ができますので誤りがあってもその場で対応することができ安心という点です。デメリットとしては法務局の開庁時間に実際に足を運ばなくてはならない点です。

管轄の法務局に書類一式と「申請書に押印した印鑑」を持っていくようにしましょう。

法務局に行くと「不動産登記係」という窓口がありますので、不動産登記係(課)を探しましょう。

また法務局の窓口で書類を提出してもすぐに相続登記が完了するわけではなく、登記完了予定日が設けられることになりました。通常、登記申請書類一式を受け付けた後、1週間~10日後が登記完了予定日となります。

登記完了予定日が到来しましたら法務局に登記完了の書類を受け取りに行って、手続き終了となります。

<登記完了予定日に法務局に持っていくもの> 登記完了予定日になりましたら次のものを持って法務局に行きましょう。

- 登記申請の際に使用した印鑑

- 身分証明書

- 受付番号をメモした用紙(あれば)

- 法務局から指示があった書類(あれば)

<登記完了予定日に法務局窓口で受け取ることができる書類> 法務局の窓口で相続登記完了日に受け取ることができる書類は下記のものとなります。

- 登記識別情報通知書:不動産ごと、申請人ごとに1通ずつ発行されます。

- 登記完了証:登記が完了したことを証明する書類です

- 原本還付書類一式:相続登記申請に使用した原本を還付してもらえます。戸籍謄本等も返却してくれますので、銀行預貯金解約等の別の相続手続きで戸籍等が必要な際にも使用することができますので覚えておきましょう。

<併せて登記事項証明書を取得して内容を確認しましょう> 相続登記の完了証を入手したら、念のため登記事項証明書(登記簿のこと)を取得して内容に誤りがないかを確認しましょう。

3-2.郵送で申請する方法

準備した書類一式を法務局に郵送すれば、窓口に足を運ぶことなく提出することができます。ただし重要な書類ですので普通郵便ではなく、必ず「書留郵便」で送ることを忘れないでください。

また法務局に書類を持参する際には「申請書に押印した印鑑」を持参するように紹介しましたが、正確には万が一書類に不備があった際に申請書に押印した印鑑を訂正印として使用するためです。書類に不備がなければ印鑑を使用することはありません。

郵送で申請した場合、窓口と異なりその場で誤りに対応することができなくなりますので、後で不備があった場合にスムーズに対応できるように申請書に申請者全員が捨印を押しておくと安心です。

また登記完了予定日が窓口持参の場合と異なりその場で分かりませんが、今では多くの法務局がホームページ上に登記完了予定日を掲載していますので確認するとよいでしょう。仮に登記完了予定日が分からなくとも、申請から余裕を見て2週間程度してから窓口に行けば完了書類を受け取ることができるでしょう。

さらに申請だけではなく、完了書類を郵送で受け取ることもできます。

具体的には登記申請書類に次のような表記をしておきます。赤字の部分が郵送で登記完了書類を受け取りたい場合の表記方法です(実際には赤字ではなく黒字で記載します)。

このときの注意点ですが、申請書類と併せて「返信用封筒と返信用の切手」を同封することを忘れないようにしてください。返信用封筒を同封することで、窓口で受け取ることができる完了書類一式と同様の書類を郵送で入手することができます。

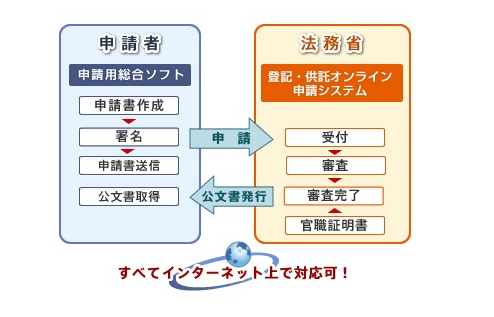

3-3.オンラインで相続登記申請する方法

ここまでは法務局の窓口と郵送による登記申請の方法について解説してきましたが、自宅にいながらオンラインで相続登記申請することもできます。

参考:不動産登記の電子申請(オンライン申請)について(オンライン登記申請のメリット)・自宅やオフィスなどから,オンラインによる申請・請求を行うことができます。・公文書についても、オンラインで自宅やオフィスなどから取得することができます。・ライフスタイルに合わせた申請・請求方法(書面又はオンライン)が選択できます。・書面で申請・請求を行うよりも、手数料等が低額になる手続があります。引用:http://www.touki-kyoutaku-online.moj.go.jp/whats/what_top.html

このオンラインによる相続登記申請のデメリットは、パソコンの設定や電子証明書の取得をしなければならないため少し手間がかかる点ですが、パソコン操作に慣れている方であれば、法務局に出向く手間が省けるため利用するメリットが上回るケースもあるでしょう。

オンライン相続登記の詳細は、法務省のHPから確認することができますので、パソコン操作が得意な人は利用を検討してみてるとよいでしょう。

4.相続登記について知っておきたいQ&A

ここまでの章では相続登記の基礎知識や手続きの方法、費用等を紹介してきました。この章ではさらに相続登記の手続きについて知っておきたいことをQ&A形式でまとめてみましたので参考にしてください。

Q.そもそも相続登記って司法書士に依頼せずに自分一人でできるのでしょうか? A.はい、できます。ただし書類の作成や収集が難しい面もありますので、司法書士に依頼する方が安心です。

Q.管轄の法務局とはどこの法務局を指すのでしょうか? A.相続登記はその不動産の所在地を管轄する法務局で手続き申請を行います。法務局の管轄については、法務局HPにて簡単に調べることができます。間違いやすいのが故人の住んでいた住所地の法務局で手続きしてしまう点ですので、名義変更をする対象不動産がある管轄の法務局であるということをおさえておきましょう。

Q.司法書士の知り合いがいませんが、どのようにして司法書士を探せばよいのでしょうか? A.今は司法書士事務所もHPを作成していることがほとんどですから、インターネット上で「相続登記 司法書士 東京」等と検索して司法書士を探すことができます。このサイトの運営主体である相続税専門の税理士法人チェスターにも提携している司法書士事務所がありますので、相続登記を依頼する司法書士をお探しの方はお気軽にご相談頂ければと思います。

Q.司法書士への依頼を考えていますが、相続登記の報酬に相場のようなものはあるのでしょうか? A.司法書士の相続登記の報酬も自由化されていますので決まりはありませんが、例えば自宅1か所の相続登記を依頼するシンプルなケースでは7万円~10万円前後の報酬が相場となります。相続人の人数や不動産の数によって報酬が加算されていきます。不動産自体の数というよりも、複数ある場合に複数の管轄法務局に手続きをしなければならない際に加算報酬が増えていくイメージとなります。 司法書士報酬について心配があれば、複数の司法書士事務所から見積もりをとり比べてみるのもよいでしょう。

Q.不動産を相続する母親が高齢で法務局の相続登記手続きは難しいのですが、子供の私が代理人として手続きをすることは可能でしょうか? A.はい、委任状を作成することで親族の方が代理人として手続きをすることが可能です。

5.まとめ

この記事では故人から相続した土地や建物等の不動産の相続登記についての基礎知識や注意点、具体的な書式の記載方法、申請手続きの方法等を網羅的に解説してきました。これから相続登記の手続きを予定している方は今後の参考にしてください。(提供:税理士が教える相続税の知識)