iDeCo(個人型確定拠出年金)を始めると、ふるさと納税で損することがある?

そんな話を耳にされたことがあるかもしれません。確かに、iDeCoを利用することで課税所得が低下するため、ふるさと納税の限度額は下がります。しかし、その低下はそれほど大きいものではなく、iDeCo利用による節税効果の方が大きいため気にする必要はない程度です。

今回は、iDeCoとふるさと納税の関係を具体的にご説明していきます。

ふるさと納税で税金が控除される仕組み

まずふるさと納税で税金が控除される仕組みを確認しておきましょう。

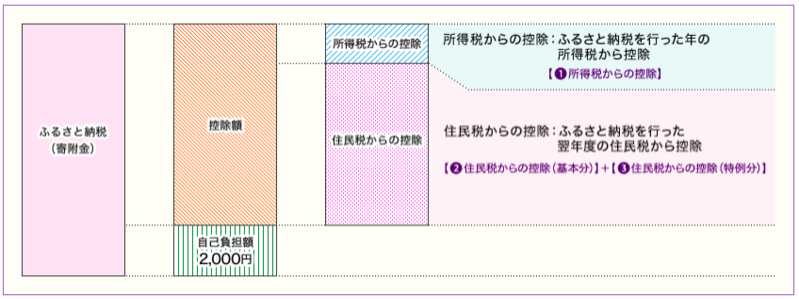

次の図は、総務省ふるさと納税ポータルサイトに掲載されている、ふるさと納税に関する税金の控除について説明しているものです。

ふるさと納税をすることにより、次の3つの形で、所得税、住民税が控除されることになります。

所得税からの控除

= (ふるさと納税額-2,000円)×「所得税の税率」

住民税からの控除(基本分)

= (ふるさと納税額-2,000円)×10%

住民税からの控除(特例分)

= (ふるさと納税額-2,000円)×(100%-10%(基本分)-所得税の税率)

その結果、限度額以内であれば、実質的な負担が2,000円で、様々な地方自治体に寄付をすることができます。そして、その寄付の使いみちを自分で指定することができ、さらには多くの自治体では返礼品を送ってくれるため、ふるさと納税が話題となり、人気となっているわけですね。

給与収入420万円の会社員がふるさと納税をすると?

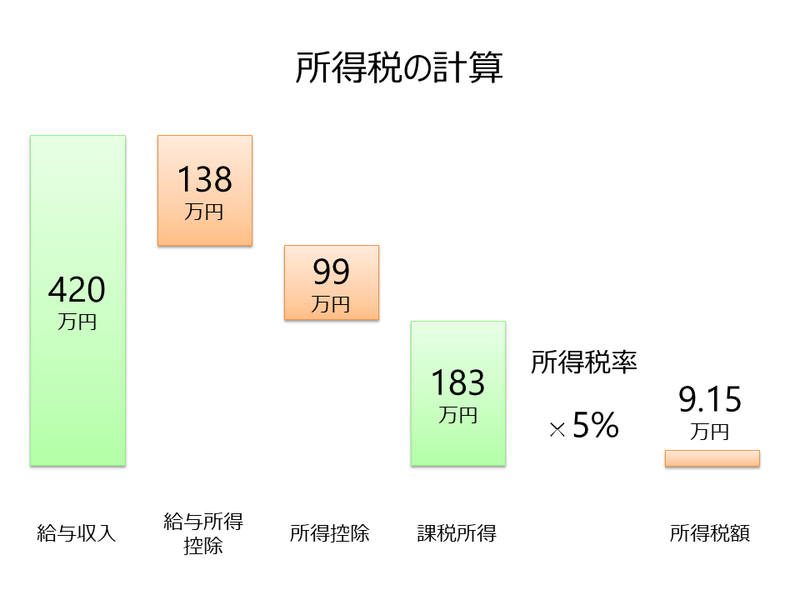

前回の記事「iDeCoは年末調整が必要?」で取り上げたように、具体的な例として、給与収入420万円の会社員(28歳、独身)の方を想定して、具体的な数字を確認していきます。

まず所得税の計算方法です。次の図で示しているように、基本的に給与収入から給与所得控除、所得控除を差し引いて課税所得を計算し、それに所得税率を乗じて所得税額が計算されます。この場合、所得税額は91,500円になります。

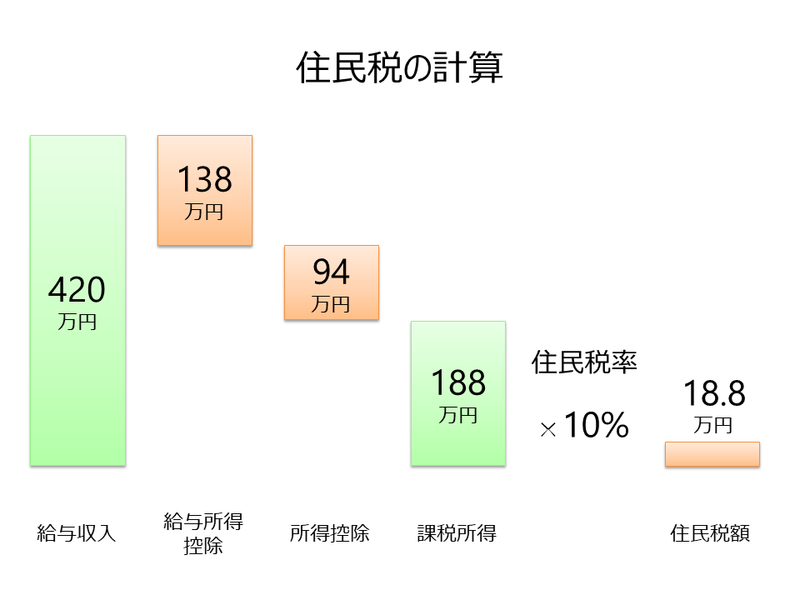

住民税についても、所得税同様、次のように計算されます。

所得税と住民税では、所得控除の金額と、税率が異なるだけで、基本的には同じ考え方で計算され、住民税額は188,000円となります。

そして、この方のふるさと納税限度額は、一般的には、上記「3. 住民税からの控除(特例分)」の金額が住民税の所得割額(上の図の18.8万円)の2割になるように決められます。実際、この事例で確認すると46,235円となります。

ここで45,000円のふるさと納税を行った場合、所得税、住民税がどのようになるか確認してみましょう。上でご説明したように、次の3つの形で、所得税、住民税が控除されることになります。

1. 所得税からの控除

=(ふるさと納税額-2,000円)×「所得税の税率」

=(45,000円-2,000円)×5%

= 2,150円

2. 住民税からの控除(基本分)

=(ふるさと納税額-2,000円)×10%

=(45,000円-2,000円)×10%

= 4,300円

3. 住民税からの控除(特例分)

=(ふるさと納税額-2,000円)×(100%-10%(基本分)-所得税の税率)

=(45,000円-2,000円)×(100%-10%-5%)

= 36,550円

このように、これら3つを合計すると、ふるさと納税額(45,000円)から2000円を差し引いた43,000円(=2,150円+4,300円+36,550円)となります。

つまり、45,000円をふるさと納税という形で寄付し、確定申告すると、所得税・住民税を合計して43,000円の節税効果があるため、実質的な負担は2,000円で済むというわけです(なお、一定の条件を満たし、ワンストップ特例制度を利用する場合は、確定申告する必要はありません)。

iDeCoを利用することで、ふるさと納税の限度額はどれほど変わる?

iDeCoを利用することで、ふるさと納税の限度額がどのように変わるのか、確認していきます。

これまでのように給与収入420万円の会社員(28歳、独身)の方の例で考えてみます。

iDeCoを利用していない場合、ふるさと納税の限度額は46,235円でした。

この方がiDeCoで年間276,000円拠出した場合、小規模企業共済等掛金控除として所得控除になりますから課税所得が減り、その結果、ふるさと納税の限度額は39,741円となります。

つまり、46,235円―39,741円=6,494円ほどふるさと納税の限度額が下がることになります。

実質負担2000円でふるさと納税できる金額は6,494円ほど低下してしまいますが、前回の記事「iDeCoで年末調整は必要?」で確認した通り、iDeCoを利用することで、所得税、住民税あわせて41,400円の節税につながります。

これらを併せて考えると、iDeCoを利用することで、ふるさと納税の限度額は少し下がるものの、iDeCo利用による節税額がありますので、トータルで考えると決して損するような話にはならないわけです。

最近では、ふるさと納税の各ポータルサイトで、ふるさと納税限度額の詳細なシミュレーションができるようになっています。今回はiDeCoの小規模企業共済等掛金控除という所得控除がある場合でご説明しましたが、同様に生命保険料控除、地震保険料控除、医療費控除などの所得控除がある場合には、ふるさと納税の限度額に対して同じような影響がありますので、ご自身で具体的な数字を確認されることをおすすめします。

iDeCoを始めたとしても、ふるさと納税の限度額への影響はそれほど大きくありませんので、税制上有利な制度はしっかり使っていきましょう!

※本試算では、給与所得者に基礎控除、社会保険料控除のみがあると仮定して計算を行っています(社会保険料は、協会けんぽ加入を想定)。課税所得の計算においては、各種所得控除や住宅ローン減税などの税額控除もありますので、ご自身の具体的な金額については税理士等の方にご確認頂ますようお願い致します。なお、所得税額は復興特別所得税を考慮しておらず、住民税額は税率10%の所得割のみを計算しています。また、ふるさと納税の限度額の計算においては、調整控除は考慮しておりませんので、あくまで上記の計算は目安とお考え頂ければと思います。

(提供=auアセットマネジメント)