DeepMacroも述べているが、今回の雇用統計は難しい。ひとつは、政府機関閉鎖の影響だ。米商務省の経済分析局(BEA)は30日の2018年10~12月期国内総生産(GDP)速報値、31日の18年12月個人所得・個人消費支出(PCE)の発表を延期した。一方、労働省は閉鎖対象ではなく、雇用統計は同省労働統計局(BLS)が集計するので発表はされる。BLSが出す雇用統計には、国勢調査局が出している世帯調査の結果も反映される。今回、国勢調査局の予算執行が停止されたが世帯調査のデータ収集コストは、ほとんどBLSが負担しており、BLSによれば「現段階では、予算停止による影響はない」という。しかし、労働市場や労働力、賃金の伸びの全体状況を測るために国勢調査局が提供している粗データの一部は、今回提供されないというから、賃金データの不正確性は否めない。

企業向け給与計算サービスのオートマチック・データ・プロセッシング(ADP)とムーディーズ・アナリティクスが公表した1月の全米雇用報告は、民間部門雇用者数が21万3000人増と、市場予想の17万8000人増を上回った。これは労働市場が政府機関の閉鎖によって大きな影響は受けなかったとみることもできるが、BLSの雇用統計ではどうなるかわからない。(この影響についてはDeepMacroが言及しているので本文を参照されたい)。

もっと難しいのは市場の反応だ。昨日の米連邦公開市場委員会(FOMC)は市場の予想通り、政策金利の据え置きを決定した。今後の利上げの判断については「patient(辛抱強く)」と表現、当面利上げを示唆したものと市場は受け取り、金利低下、ドル安、米国株高という反応になった。FEDに利上げ見送りを働きかけたのは、昨年末にかけての株式市場の急落だが、その背景には景気減速懸念があった。しかし、ここで強い雇用統計が出れば、景気減速懸念は後退し、FEDのpatientな姿勢を早期に転換させかねない。つまり、市場にとっては弱いデータのほうが好都合ということだろう。いつもは「ニュースは重要ではない、市場の反応が重要だ」と言っているが、今回ばかりは「ニュース(雇用統計の結果)も、市場の反応も」両方を注視したい。

1月のNFPは市場コンセンサス予想を上回ると予測

DeepMacroは独自のビッグデータに基づき、1月の民間NFP(非農業部門雇用者数)を22.5万人増と予測した。市場コンセンサス予想の18.0万人増を上回る。全体として、今月の雇用データを読み解くのは(米政府機関の閉鎖により)いつも以上に難しくなっている。政府職員に関しては、統計期間中の給与支払いを保証する法案が可決されたため、今月発表の雇用統計にカウントされるだろう。DeepMacroの予測は民間部門に関するものだが、民間部門も閉鎖の影響を受けている可能性がある。政府機関の請負業者で期間中に就労しなかった人々の給与は保証されていない。これが政府閉鎖の二次的な影響として民間部門のデータに現れうるのだ。市場参加者は、現在は解除となった政府閉鎖の影響を割り引いて予想を行うだろう。市場コンセンサスはこれを反映したものだ。一方でわれわれは、モデルの予測結果に対していかなる調整も行なっていない。全体的に見て、1月中は政治的な対立が存在していたものの、労働市場は依然として強かったことをモデルは示唆しているとわれわれは解釈している。

DeepMacroの予測(22.5万人増)は、先月の強力な結果と比べれば減少したことにはなるが、それでも景気サイクルの後期にあるこの時点としては、非常に強い雇用者数の増加を意味する。DeepMacroモデルが市場コンセンサスを上回る予測を行った根拠は以下の通り。 ・米国の成長ファクターは若干増加し、標準偏差0.72に。過去3ヶ月はほぼ変化しておらずトレンドを上回る水準を維持。

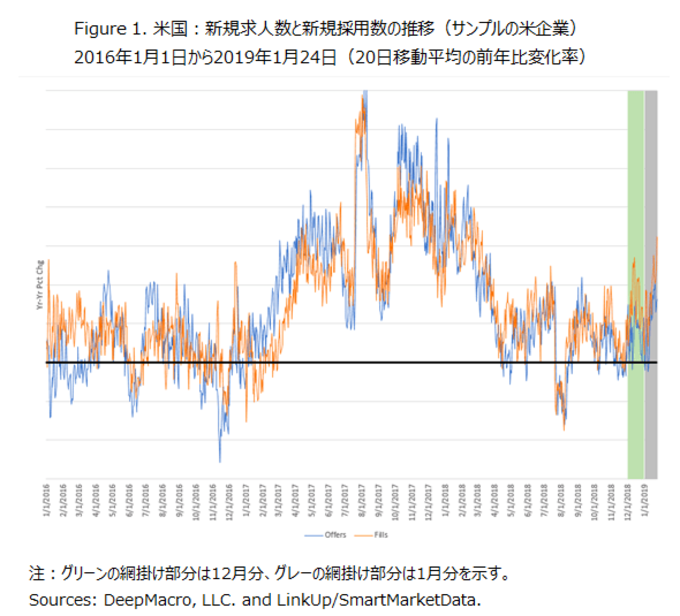

・新規求人の増加ペースは2019年に入り加速。新規求人数は前月比5.8%増、前年比12.1%増。政府閉鎖にも関わらず、月が進むにつれて新規求人の勢いは増した。

・新規採用は4ヶ月連続で新規求人の水準を上回った。前月比3.7%増、前年比13.6%増。月中データは月末に向けて採用数が増加したことを示唆。

雇用に関するわれわれの主要なデータソースは、3万社に及ぶ米国企業の人事ウェブサイトに掲載される求人情報である。企業が求人広告をウェブサイトに掲載した時点でわれわれはそれを新規の「求人」とカウントし、掲載が取り下げされた時点で求人が「埋まった」=「採用」された、と判断している。新たな求人は企業側の労働需要の増加を意味し、雇用の伸びの先行指標となる。また、これら新規求人データの総数は、DeepMacro「成長ファクター」によって計測される景気サイクルの全般的な強さなどの他の変数と合わせて分析することで、毎月のNFPに対する説明力を持つことがわかってきている。

●短期のリスクヘッジ戦略:ドル高、金利上昇へバイアス

われわれの短期リスクヘッジ戦略では、DeepMacro予測が市場コンセンサスを上回った場合、米金利(債券)の売り、米ドルの買い、S&P500の売りを推奨している。今月のデータは通常よりも解釈が難しいかもしれないが、市場は労働市場の底堅さを見抜くだろうとわれわれは考えている。そのため、今月もこの短期モデルを採用し、雇用統計発表前に、中期のポートフォリオのリスクヘッジを行うこととする。今月に関しては偶々、短期ヘッジ戦略の推奨する方向性が中期のモデルポートフォリオの方向性と一致しているため、FXの米ドルロング、米金利のニュートラル、株式のアンダーウェイトという現在のポジションを維持する戦略とする。

広木隆(ひろき・たかし)

マネックス証券 チーフ・ストラテジスト

【関連リンク マネックス証券より】

・中国景気は底打ちの兆し/今後のドル円の動きは?

・決算集計速報 PART2 昨日の決算発表は

・BREXIT交渉:期限延期ならワンチャンスだが、中長期では懸念大

・円のロング・ポジションを削減 反対にドルのロングは倍増

・本格化する決算発表がポイント 今週はFOMCの結果にも注目