市況概況

21,000円水準での上値の重さが確認された格好です。指数は下げ渋りとなった感じですが、実質的にはほぼ全面安という感じです。「買えるものは買った」というところでもあり、あとは指数に影響の大きな銘柄などに空売りが積み上がり、指数を押し上げるような動きとなるかどうかということなのでしょう。いったん20,500円水準までの調整がありそうです。

☆ テクニカル分析 ☆

日経平均

雲の中での動きです。上値もさらに重くなりそうですが、雲の中での動きが続きそうです。

☆ 今日のトピック ☆

本日ソフトバンクG(9984)の株価が大きく上昇し、日経平均を下支えしましたが、その要因の一つが保有していたエヌビディアに対する下落へのヘッジである「カラー取引」によって損失のほとんどを回避して売却したということがあります。どのような取引なのか順を追って説明していきます。(詳細はまたこの週末の「投資戦略会議」及び「先物・オプションセミナー」で行います。先物・オプションに関しては10日(日)の「先物・オプション超入門セミナー」にご参加いただき、先物・オプション入門講座にご参加ください)

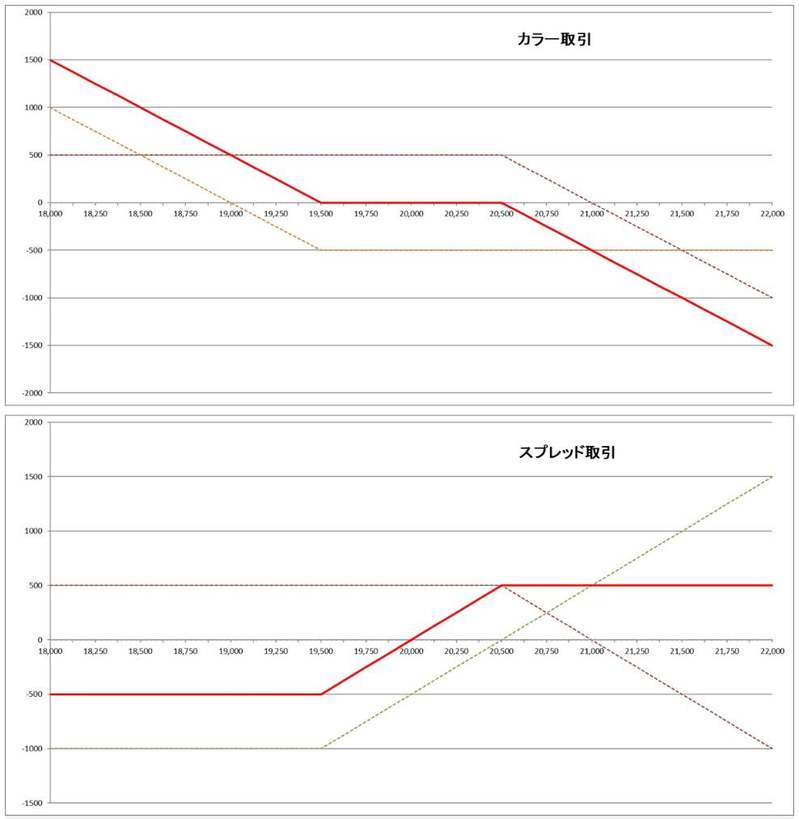

「カラー取引」ということが普通に当たり前のように使われていましたが、ほとんどの人が初めて聞く言葉だったのではないかと思います。カラー取引とは本来は金利の上昇や下落による損失を避けるために使われるものですが、満期時の形としては「オプション取引」の中には違う名前がついていて普通に使うものなのです。「カバードコール」に「プロテクティブプット」を組み合わせるということなのですが、要するにコールオプションを売り、プットオプションを買うということなのです。

オプション取引では原資産(日経平均とか株とか)の下落での損失をカバーする方法として「プットオプション」を買うという方法があります。ただ、プットオプションを買うということになると買い付け代金が必要になり、今度はその代金の分だけ上昇しても利益が減少することになります。

そこで、「コールオプション」を売るということでその買い付け代金のいくらか(全部の場合もあります)をカバーすることができるのです。そうするとオプションを満期まで持っていた場合の損益線は図1のようになり、原資産が下がれば下がるだけ利益が出ることになります。そして、原資産が上昇すると今度は図1のように損失が膨らむところで、原資産の上昇で得た利益で相殺することができるのです。(図2)つまり、原資産の下落による損失をオプションの利益でカバーし、オプション損失を原資産の上昇でカバーすることになるのです。(提供:Investing.comより)

著者: 清水 洋介