実質賃金という言葉が注目されている。どうなれば実質賃金は上昇するのか。コストプッシュ型の物価上昇のときは、実質賃金は低下しやすくなる。そうではなく、生産性が上昇して、値上げなしに付加価値が増えるとき実質賃金は上昇する。ならば円安のときは実質賃金は上昇するのか。このケースでも、実質賃金は上がりにくい。なぜならば、企業が円安のときも将来の円高を警戒することで名目賃金が抑制され、一方で輸入物価上昇によって実質賃金が下がることが起こるからだ。

実質賃金とは

毎月勤労統計に注目が集まり、2018 年の実質賃金が低下したかどうかが話題になっている。この実質賃金の低下はなぜ起こるのだろうか。そして、実質賃金が上昇するためにはどうなればよいのか。問題の影に隠れた論点を洗い出してみたい。

実質賃金とは、現金給与総額の伸び率から、物価上昇率を差し引いた正味の賃金上昇率を指す。生活は、物価上昇率を上回るだけの賃金を得たときに楽になるから、実質賃金の上昇は、賃金の実質的な購買力を表わす尺度とされる。従って、実質賃金が低下すると、購買力は低下しているので、「賃上げはまだ不十分だ」という評価になる。この現金給与には、社会保険料・直接税が含まれていて、税引前所得に相当する。物価の方は、生鮮食品を含めた総合指数となるが、みなし計算している帰属家賃は含まれない。総合指数・除く帰属家賃を使って、実質化するのである。

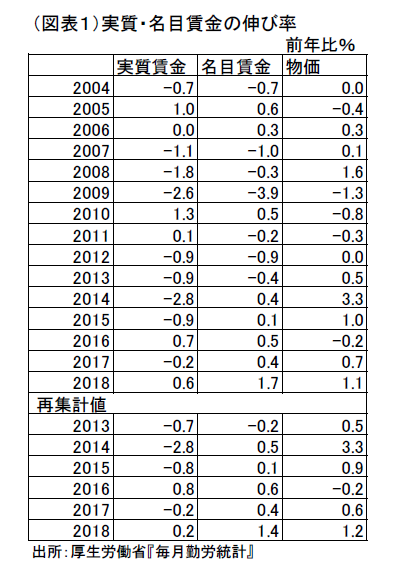

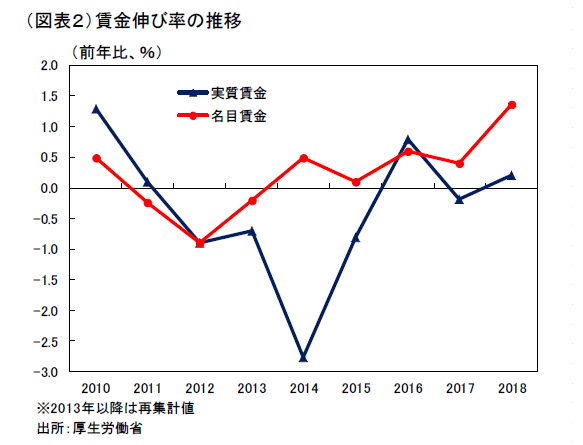

この実質賃金は、月次推移でみると、以前からマイナスの伸びになることが多く、必ずしも安定的にプラスにはなっていない。年次でみても、賃上げが進んだと言われる2014 年以降でも、物価上昇によって2016 年と2018 年だけが実質賃金プラスとなった(図表1,2)。

物価上昇がコストプッシュの場合

実質賃金がマイナスになるのは、物価が上がっていくときに、その伸びに賃上げが追いつかないからだと説明されることが多い。物価上昇には、(1)コストプッシュ型、(2)需要押し上げ型(ディマンドプル)の2種類がある。コストプッシュのとき、原油・食料などの値上がりで企業は製品サービス価格を引き上げることを迫られる。価格転嫁である。まず、価格転嫁が十分ではないとき、企業の粗利は圧縮されて、賃上げのベースになる付加価値は減る。だから、このとき、実質賃金は、名目賃金(↓)と物価(↑)の双方から低下しやすい圧力がかかる。2018 年秋までの消費者物価は、エネルギー要因の寄与が大きく、コストプッシュ色が強かった。まり、2018 年の実質賃金は年平均でプラスになっているが、マイナスになりやすいコストプッシュ圧力が作用していたと言えそうだ。

このことは逆の作用も成り立つ。2018 年冬から原油急落でコストプッシュ圧力が低下すると、今度は実質賃金は上昇する。ただ、これらのケースは物価と実質賃金は逆のサイクルで動くことになる。原材料コストが一方向に下がっていかなくては、実質賃金が上がらないということでは、とても持続的とは言えない。実は、2014 年以降の物価・実質賃金の変動は逆サイクルのパターンだったと考えられる。

生産性上昇が大切

では、価格が需要押し上げのときはどうだろうか。価格上昇とともに付加価値が増えて、それに同調して名目賃金も上がる(労働分配率は一定)。機械的に考えると、価格上昇ペースと賃上げペースが同じとすれば、この場合の実質賃金の伸び率はゼロになる。ディマンドプル型の物価上昇では、実質賃金がプラスにならないという見解は少し意外に思えるかもしれない。コストプッシュでも需要押上げでも、実質賃金が上がらないということは、物価上昇は実質賃金をプラスにしないということだ。なお、ここでは労働分配率を一定と考えている。

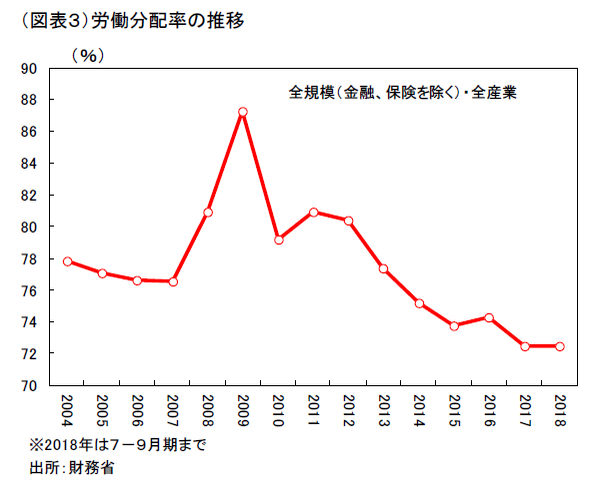

実質賃金が上昇するのは、物価ではなく、生産性が上昇する場合に限られる。1単位の労働投入コストに対して、より多くの付加価値を生むとき、企業は値上げをしなくても収益が増やせる。企業が労働分配率を一定に保つとすれば、付加価値の上昇率に連動して名目賃金は上昇する。物価は上がらないから、実質賃金も上昇することになる。実質賃金の上昇とは、生産性上昇の恩恵の分配なのである。もっとも、ここ数年間は、生産性上昇に対して労働分配率が低下しがちであった(図表3)。企業の収益管理の力があまりに強くなり、他の経費と同様に人件費を抑え込まれた。だから、時々起こるコストプッシュ圧力に対して、名目賃金上昇が食われる格好になって、実質賃金マイナスが起こった。

円安政策は有効か

少し変化球の発想で、円安を促すような金融緩和が実質賃金を上げるのかを考えたい。円安によって内外の相対価格が変化する。外貨建ての輸入コストは上昇し、外貨建ての輸出コストは下がる。輸出企業は、外貨建ての輸出価格を引き下げると販売数量を増やすことができる。これは、生産性上昇と同じく、国内での実質賃金の上昇要因となる。もちろん、国内では次第に輸入物価が上がってくるので、輸出企業の生産性上昇は輸入コストの上昇によって減殺される。円安によって、実質賃金は上昇し、時間が経つと輸入物価の上昇によってプラス幅が縮小すると考えられる。

逆に円高のときは、輸入企業は外貨建ての輸出価格を引き上げて利益率の低下を防ごうとして、名目賃金は低下圧力がかかる。とはいえ、時間が経つと今度は輸入物価が下がってきて、実質賃金は小幅の低下で済むことになる。

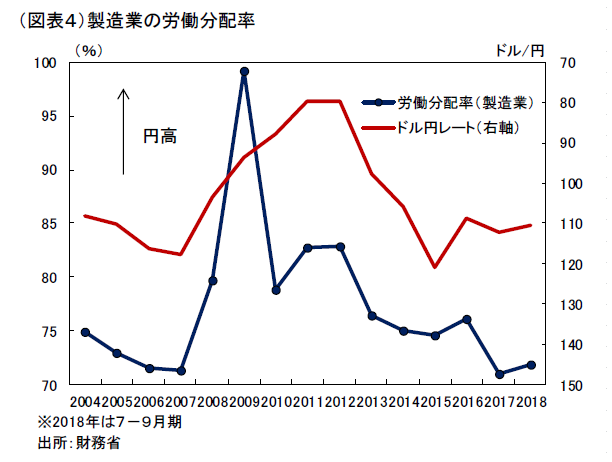

こうした為替レートの変動は、近年は影響しにくくなっている。なぜならば、輸出企業は円安になっても、輸出価格を引き下げずに、数量拡大よりも利益率の拡大を保持しようとするからだ。これは、将来、為替レートが円高に振れたときに値上げをしなくて済むように、輸出企業がバッファーを持とうとするからだ。この場合、労働分配率は下がる。時間が経つと、実質賃金は低下していく。国内物価に輸入コスト上昇が転嫁されることが、実質賃金を押し下げるのだ。

見た目には、輸出企業は円安のときは労働分配率が低下して、企業は分配をしないで利益を独占しているように思われる(図表4)。金あまりが増えるパターンだ。しかし、内実は輸出企業が為替リスクに弱くなって、製品価格の転嫁よりも内部資金のバッファーを厚くすることで、配当などを一定に維持しようとしているからだ。

こうしたキャッシュ保有を厚くして、為替などの外部変動リスクに備えようとする傾向は、デフレと言われた2000 年代から現在でも続いている。現在はデフレの代わりに、不確実性が台頭している。キャッシュを手厚くする発想は、企業にとって保険をかけるような行動かもしれない。その代償が賃上げ率をなるべく最小限に止めたいという経済行動に表われる。経営者の自信喪失が、労働分配メカニズムを停滞させて、需要の成長力を抑制させているとすれば、そうしたデフレ予想はどうすれば解消するのだろうか。

実質賃金がマイナスになりやすい理由は、まだ生産性上昇の勢いが足りないという解釈もあろうが、デフレ予想(不確実性を過度に恐れる思考)によって労働分配が犠牲になっていることも大きいだろう。(提供:第一生命経済研究所)

第一生命経済研究所 調査研究本部 経済調査部 首席エコノミスト 熊野 英生