貸出動向: 市場金利の低下が貸出金利の下押し圧力に

●(貸出残高)

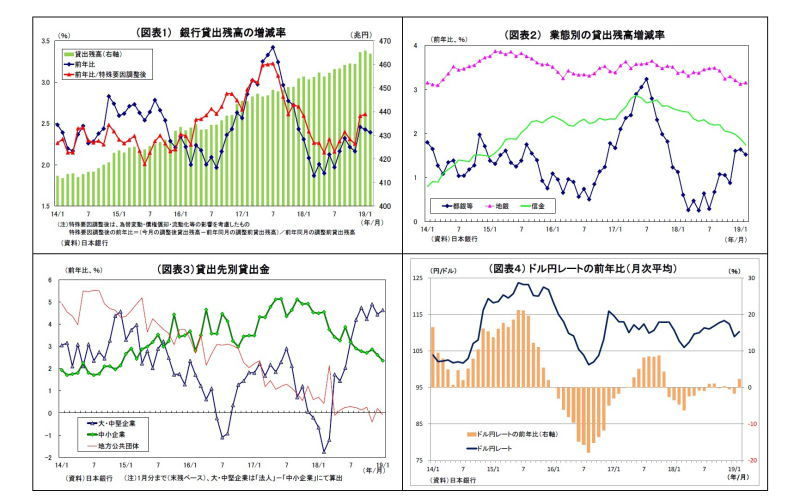

3月8日に発表された貸出・預金動向(速報)によると、2月の銀行貸出(平均残高)の伸び率は前年比2.39%と前月(同2.43%)からわずかに低下した(図表1)。低下は2ヵ月連続となる。

業態別では、地銀(第2地銀を含む)の伸び率が前年比3.15%(前月は3.12%)と3ヵ月ぶりに低下に歯止めがかかった。一方、都銀等の伸び率が前年比1.52%(前月は1.63%)とやや低下し、全体の伸び率を押し下げた(図表2)。

2年程度の長い期間で見ると、都銀等の伸び率は大きく変動しており、大企業の巨額のM&Aに絡む資金需要が貸出に大きな影響を与えている可能性を示唆している(図表3)。一方、地銀の伸び率は緩やかな低下基調にある。中小企業向け貸出が減速基調にあることが、主な担い手となってきた地銀の貸出鈍化に繋がっている可能性が高い。

次に、為替変動等の影響を調整した実勢である「特殊要因調整後」の銀行貸出伸び率(図表1)(1)を確認すると、直近判明分である1月の伸び率は前年比2.61%と12月の2.59%からわずかに上昇した。一方、見た目(特殊要因調整前)の伸び率はこの間に若干低下していた。ドル円レートのマイナス幅がこの間にやや拡大したことで(図表4)、外貨建て貸出の円換算額の目減りを通じて見た目の伸び率が押し下げられていた面がある。

2月の「特殊要因調整後」伸び率は未判明だが、2月のドル円レートの前年比はやや円安に振れているため(見た目の伸び率の押し上げ要因)、特殊要因調整後の伸び率は見た目の伸び率よりも多少低下幅が拡大していると考えられる。

-------------------------------------

(1)特殊要因調整後の残高は、1カ月遅れで公表されるため、現在判明しているのは1月分まで。

●(貸出金利)

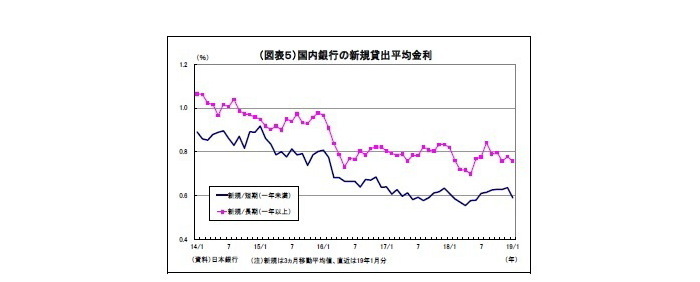

1月の新規貸出平均金利は、短期貸出(一年未満)が0.531%(12月は0.692%)、長期貸出(1年以上)は0.751%(12月は0.753%)とともに前月から低下した(図表5)。月々の振れが大きい統計であるため3ヵ月移動平均の推移を見ても、直近は低下している。昨年終盤以降、世界経済の先行き不安などから市場金利が低下したことが貸出金利の低下圧力になったと考えられる。

2月については、10年国債利回りがマイナス圏で推移するなど市場金利がさらに低下したことから、貸出金利も低迷が続いたと推測される。

マネタリーベース: 増勢の鈍化基調は変わらず

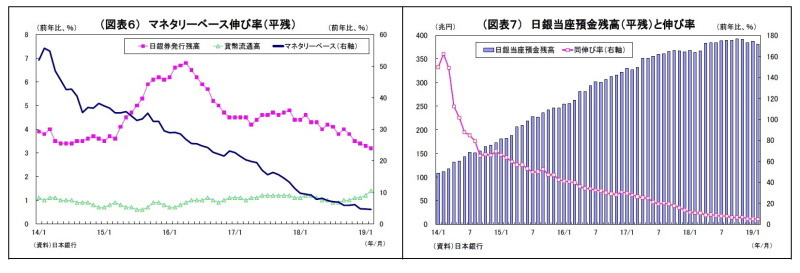

3月4日に発表された2月のマネタリーベースによると、日銀による通貨供給量(日銀当座預金+市中に流通するお金)を示すマネタリーベースの前年比伸び率は4.6%と、前月(同4.7%)をわずかに下回った。低下は3ヵ月連続で、伸び率の水準は2012年5月(2.4%)以来の低水準ということになる(図表6)。

従来同様、内訳の約8割を占める日銀当座預金の伸び率が前年比5.0%と前月(5.2%)から低下したほか、日銀券発行高の伸びが前年比3.2%(前月は3.3%)と5ヵ月連続で低下したことが影響した(図表6・7)。

また、22月末のマネタリーベース残高は前月末比で2.9兆円の減少となった。2月は季節柄国債の発行超過(日銀当座預金減少要因)が大きく、マネタリーベースが拡大しにくい時期にあたるため、こうした季節性を除外した季節調整済み系列(平残)では前月比で増加したが、増加額は2.7兆円に留まっている(図表8)。

マネタリーベースの鈍化基調は変わっていない。日銀は昨年末以降の市場不安定化を受けて、2月の長期国債買入れ額(6.6兆円)を前月から維持したが、これまでの減額によって前年比では約2割少ない買入れ規模に留まっている。その結果、長期国債増加ペース(前年比)も鈍化基調が続いている(図表9)。マネタリーベースの伸びはその裏側にある国債買い入れ動向を反映するため、長期国債買入れの鈍化がマネタリーベース(前年比)の増勢鈍化に繋がっている。

マネーストック: 投資信託は5ヵ月ぶりにマイナス幅を縮小

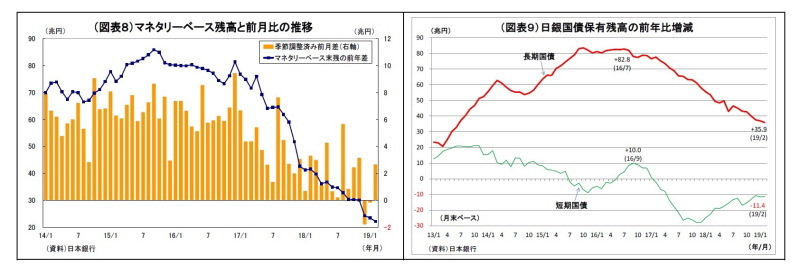

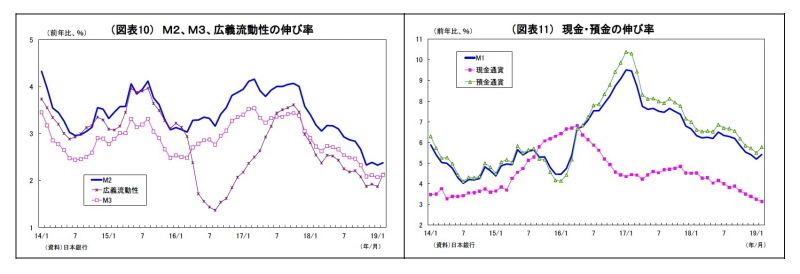

3月11日に発表された2月のマネーストック統計によると、金融部門から市中に供給された通貨総量の代表的指標であるM2(現金、国内銀行などの預金)平均残高の伸び率は前年比2.38%(前月改定値は2.33%)、M3(M2にゆうちょ銀など全預金取扱金融機関の預貯金を含む)の伸び率は同2.12%(前月改定値は2.07%)とともにわずかに上昇した(図表10)。伸び率の水準はかつてに比べてかなり低いものの、上昇はともに2ヵ月ぶりとなる。

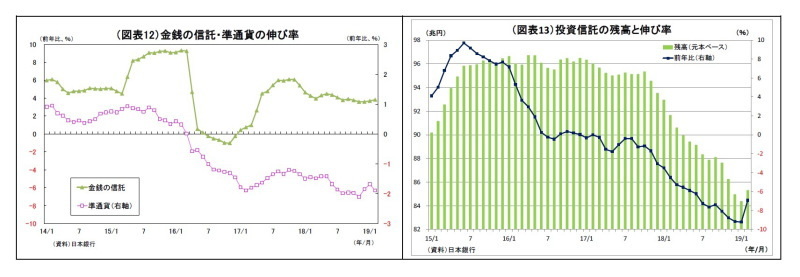

M3の内訳を見ると、最大の項目であり、全体の約半分を占める預金通貨(普通預金など)の伸び率が前年比5.8%(前月改定値は5.5%)と大きく上昇し、現金通貨の伸び率低下(前月3.3%→当月3.1%)や、定期預金などの準通貨のマイナス幅拡大(前月▲1.7%→当月▲1.9%)のマイナス影響をまかなった(図表11・12)。

広義流動性(M3に投信や外債といったリスク性資産等を加算した概念)の伸び率は前年比2.14%(前月改定値は1.87%)と、M2・M3を上回る上昇を見せた(図表10)。

内訳では、既述の通り、M3の伸び率はわずかな上昇に留まったが、残高が大きい金銭の信託(前月3.7%→当月3.8%)や外債(前月13.0%→当月14.8%)が伸び率を拡大したほか、投資信託(元本ベース・前月▲9.2%→当月▲6.9%)の伸びがマイナス幅を縮小した(図表13)。

投資信託の前年割れは長期にわたっており、1月にかけてはマイナス幅の拡大傾向が続いていたが、2月には5ヵ月ぶりにマイナス幅を縮小した。残高も5ヵ月ぶりに増加している。

2月は米中通商協議への期待などから円安・株高となり、投資マインドがやや改善したことが投資信託持ち直しの背景と考えられるが、昨年末以降の金融市場混乱は記憶に新しいことから、投資信託の本格的な回復はまだ見込みづらい。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・貸出・マネタリー統計(19年1月)~銀行の不動産貸出への偏重が緩和

・波乱含みの金融市場、円安進行の余地は?~マーケット・カルテ3月号

・「米利上げ休止示唆でも円安」をどう捉えるか

・貸出・マネタリー統計(18年2月)~投資信託の減少ペースが拡大

・貸出・マネタリー統計(17年10月)~投資信託の前年割れが継続