マンション投資のセミナーが活発に開催されるなか、なぜマンション投資を行うことで資産形成ができるのか、疑問に思ったことはありませんか?

不動産投資を行っているオーナーの中には、資産運用としてだけでなく、老後の備えとして利用しているかたや税金などの節税対策として利用しているかたもいます。

今回は、資産形成としてのマンション投資の仕組みを基礎的な部分からしっかりと解説していきます。ワンルームであれば、初期費用等は抑えて始めることができ、20代、30代などの若手ビジネスパーソンも多く利用している資産形成法です。

マンション投資とは? 資産の形成におすすめな理由

会社員の副業としてマンション投資が注目されています。マンション投資は、株や投資信託などの投資と同じように、副業禁止の会社でも黙認されています。マンション投資とは、賃貸マンションの一部屋を区分所有して、毎月の賃料を受け取る投資法です。

このマンション投資が現役世代に選ばれるのはいくつかの理由があります。まず、アパートやビルを一棟所有するにはまとまった資金が必要ですが、区分所有のマンション投資は比較的少額で始められます。

また、株やFX、仮想通貨と違い、毎月の家賃は一定で更新時も極端に大きな下落や上昇がありません。入居者やお部屋の管理は月々数千円程度で管理会社にお任せできるので、家賃の回収やお部屋の修理も、直接何もする必要がなく、忙しい人でも始めやすいことなど高い安定性が特徴でもあります。

資産形成に関わるいい借金と悪い借金

もう一つ、マンション投資には大きな特徴があります。それは、借り入れをしてマンション投資を始められることです。一般的に「借金」というと、悪いイメージしか持たれませんが、生活費の穴埋めをするための借金と、マンション投資の借金は分けて考える必要があります。

生活のために金利14%から18%で借りる借金は、その場しのぎで資産形成とは程遠いものです。一方、マンション投資の金利は1%台。毎月決まった家賃が入り、そこから管理費や借り入れの返済金を払います。返済が終われば、返済に回っていた家賃は自分のところに入り、売却すればお金が入る「マンション」という現物資産が自分の物になります。

このように、高金利で無計画の借金と、低金利で計画的な資産形成ができる借金は大きく違います。

同じ不動産でも、マイホームの住宅ローンとも違います。住宅ローンは、自分で返済しなくてはいけません。生活費が上がっても、収入が減っても、誰も助けてはくれず、払うのは自分です。マンション投資のローンは、自分の生活費アップや収入ダウンに関係なく、入居者がローンを返済してくれます。もし、入居者が家賃を払えなくなったときは、賃貸契約を結ぶときに保証人や保証会社を付けることが一般的なので、どちらかに払ってもらうことで自身でも出費を回避することが出来ます。

マイホームも、ローン完済後は「マイホーム」という現物資産が残ります。ただ、その資産は、自分の貯金が「マイホーム」に移っただけです。マンション投資の場合は、入居者の貯金が「借金」を通して、自分の資産に移るところがポイントです。

マンション投資を行うのは現金購入?ローンで購入?

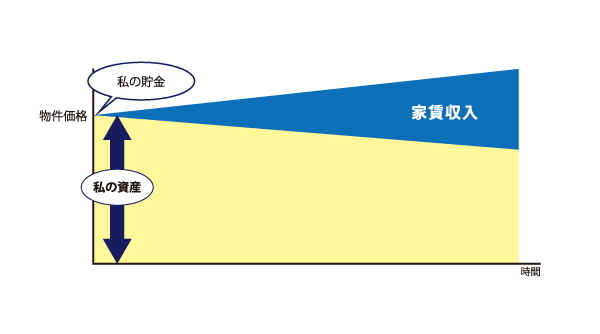

マンション投資のイメージを具体的な図にして、お話します。もし、最初からキャッシュで買えば、マンションは最初から「私」の物で、毎月の家賃収入も自分の物になります。この場合、自分の資産が貯金からマンションへ変わり、リターンは定期預金の金利0.01%から、3~4%の家賃収入へと大きく変わります。

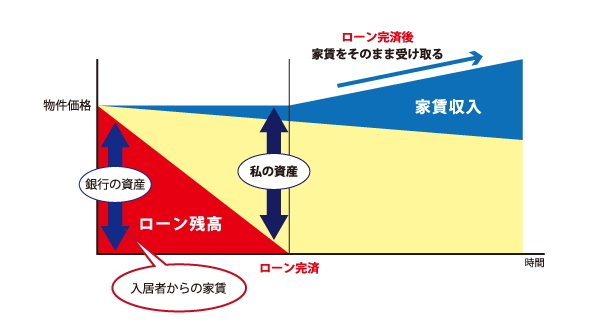

次に、ローンを組んでマンションを買った場合を見てみましょう。頭金10万円で、マンション投資を始めた場合、買った時は物件の価格≒ローン残高なので、自分のマンションというより銀行のマンションと言ってもいいでしょう。返済が進むにつれて、下図の赤い部分のローン残高が減って自分の資産の割合が大きくなります。この赤い部分のローンを返してくれるのは、「私」の貯金ではなく入居者の家賃です。つまり借り入れをすると最初のたった10万円で、数千万円もの大きな「私」の資産を作ることができます。

もし、ローン返済中に売却した場合は、売却の価格とそれまでの家賃収入をあわせた「私の資産」からその時のローンの残高を引いた金額が、最初に出した10万円に対して、どれくらい増えているかが最終的なリターンとなります。

現金で購入するかローンで購入するかは、その人の属性(会社員か自営業か、勤続年数など)や年齢、持っている金融資産、マンション投資をする目的によってメリット・デメリットが変わってきますが、一般的な30代サラリーマンをなど自己資金の少ない人は、ローン購入のメリットが大きいことは間違いありません。

マンション投資を行うに必要なその他の費用やリスク

一棟のマンションに比べ、マンションの一室を所有する場合は、かかる費用も限定的で、ある程度予測がつきます。毎年の費用は、管理費や修繕積立金、固定資産税など。火災保険は購入時に一括で支払います。エアコン、給湯器の交換が10年前後に1度。ガスコンロ、洗面化粧台の取り換えが、20年~40年に1度。室内のクリーニングは退去時。入居者が誤って壊したものに関しては、入居者の保険で直してもらいます。

マンション投資で一番のリスクは空室リスクです。入居者が退去してから、次の入居者が決まるまでは家賃が入ってきません。この期間をできるだけ短くするには、1に立地、2に立地、3、4がなくても5に立地です。人口がどんどん減るような地域は避けましょう。近くに学校や工場、大きな会社であっても、その学校や会社がなくなると借り手が無くなるような地域も要注意です。

主要路線がいくつも乗り入れるターミナル駅から最寄り駅が近く、徒歩10分以内ならインターネットの検索でも目に止まりやすくなります。ただ便利な場所はそれだけ物件価格も高くなります。最初に物件を選ぶときは、都心の物件、少し離れた物件、新築、中古などいろいろな角度からいくつかの物件を見てみましょう。その中で、自分の金融資産、年齢、いつまでにどれくらいの「私の資産」を作るかといった目的にあった物を選ぶといいでしょう。

このように、マンション投資を資産形成という視点でみると、20代、30代の若い世代のサラリーマンにとってのメリットが顕著で、ファイナンシャルプランナーとしてもマンション経営をポートフォリオに加えてみることはおすすめできます。(提供:ヴェリタス・インベストメント)