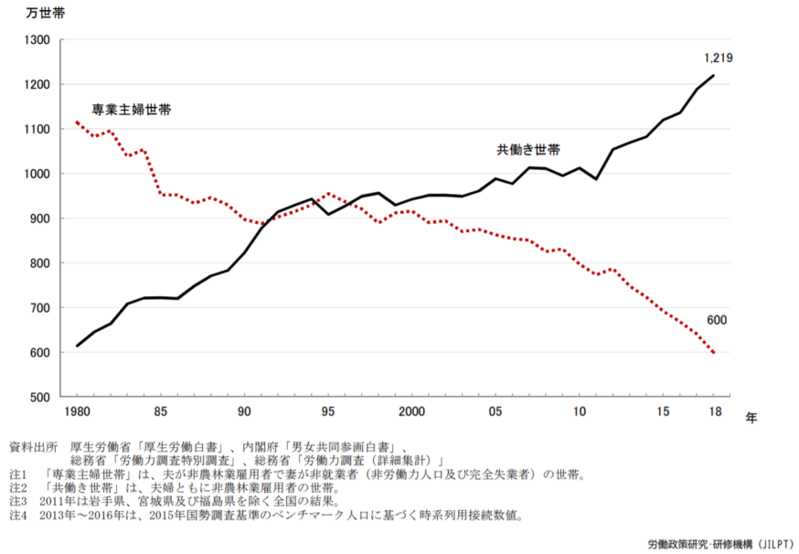

共働き世帯が増加しており、最近では出産しても産休・育休の後、職場復帰して働き続ける姿を目にするのが日常的になっているのではないでしょうか。実際以下のグラフのように、現在は共働き世帯は専業主婦世帯の2倍以上となっています。とは言ってもまだ600万世帯が専業主婦世帯ということで、年収130万円や106万円を意識しながらパートなどでお仕事をされている方も多いのではないでしょうか。

今回は、扶養内で働く場合に知っておきたい年収の壁についてご説明していきたいと思います

1.住民税の壁である100万円

まず1つ目の壁は、住民税の壁である100万円です。年収100万円を超えると住民税(所得割)を負担することになり、住民税の課税対象となる金額(課税標準額)に対して10%の住民税が発生するようになります。

この壁を突破したとしても、収入が増えた分に対して一部を税金として払うだけですので、基本的には気にする必要はないでしょう。

2.所得税の壁である103万円

次に2つ目の壁は所得税の壁の103万円です。103万円を超えると、その金額に応じて所得税率5%の所得税が発生するようになります。ただし、これも1つ目の住民税の壁同様、増えた収入の金額に応じて一部が所得税として取られるだけですので、気にされる必要はないでしょう。

3.社会保険料の壁である106万円もしくは130万円

3つ目の壁である106万円もしくは130万円は注意が必要です。というのも、この壁を超えると、配偶者の扶養から外れて社会保険料を自分で負担するようになるので自己負担が一気に増え、この壁を少し上回ったくらいだと、収入が増えたのに手取りが減ってしまうという逆転現象が起こってしまうのです。

なお、106万円もしくは130万円というのは、働く職場によって水準が異なります。一定の条件を満たす職場(※)で働く場合は106万円、それ以外の場合は130万円となります。

(※)社会保険加入となる職場の条件は次の通り

- 所定労働時間が週20時間以上

- 1ヶ月の賃金が88,000円以上

- 雇用期間の見込みが1年以上

- 学生でないこと

- 以下のいずれかに該当すること

従業員501人以上の会社

従業員500人以下の会社で、社会保険加入について労使で合意

では、具体例を見てみましょう。

例えば月収90,000円(40歳以上、東京都で協会けんぽに加入)の場合、介護保険料を含む健康保険料が月額5,117円、厚生年金保険料が月額8,052円となり、合計で月額13,169円、年間では約16万円の負担が発生してくることになります。収入の108万円に対して約16万円の社会保険料を引くと手取りは約92万円となってしまうわけです。

もちろん社会保険料を払うということは厚生年金に加入しますので、老後もしくは障害になった時に受け取る年金額が増えたり、健康保険の傷病手当金が受給できるといったメリットもあります。とはいうものの、日々の生活を送る上で、年収が106万円をわずかに超えたことにより、年間16万円ほどの自己負担が発生するというのは、大きな負担であることは間違いないでしょう。

4.iDeCoを利用すると年収128万円 でも所得税が発生しない?

次に、このように扶養の範囲内で働かれている方が、iDeCoを利用した場合にどのようになるか確認してみたいと思います。まず年収128万円という扶養の範囲で働かれている方の所得税額を確認してみたいと思います(年収130万円から社会保険加入となる職場の場合)。

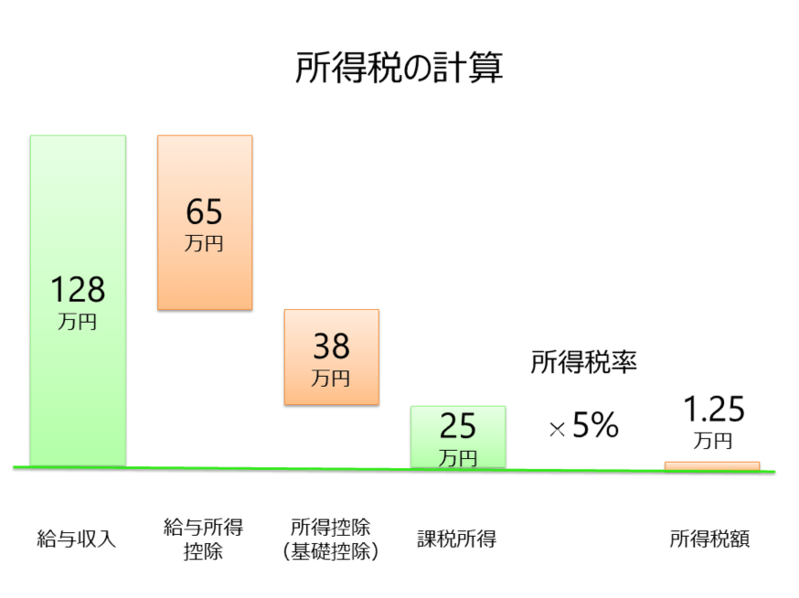

次のグラフのように、給与収入128万円で働いている方は、所得税を計算する場合、給与所得控除(65万円)と基礎控除(38万円)が所得控除として差し引かれますので、課税所得は25万円となります。この金額に所得税率(5%)をかけると、所得税は12,500円となります。

この方が、iDeCoに加入された場合はどうなるのでしょうか。

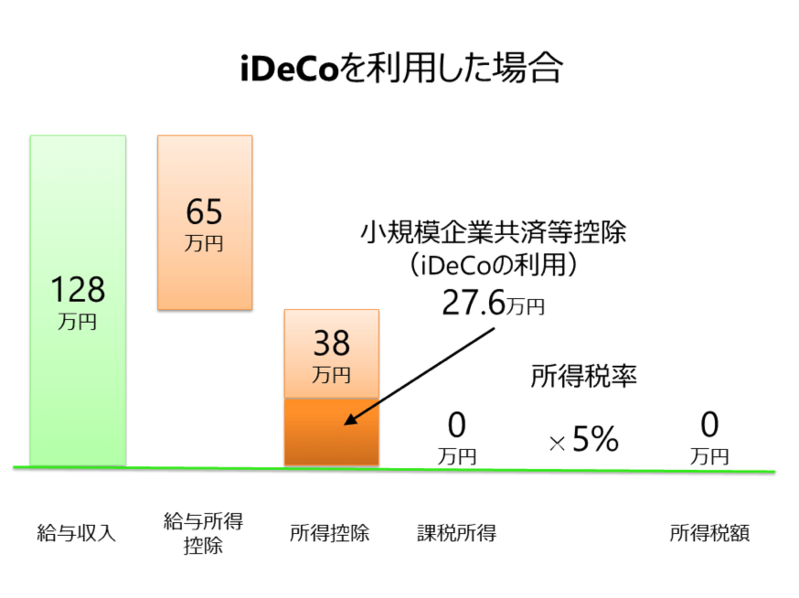

iDeCoは、国民年金第3号被保険者(専業主婦(夫))の場合、月額23,000円、年間では27万6,000円が掛け金の限度額となっています。もし最大の27万6000円を拠出した場合、小規模企業共済等掛金控除という所得控除に該当しますので、所得が27万6000円減ることになります。

これを図にすると次のようになります。

このように、課税所得がゼロになりますので、それに所得税率をかけても所得税額はゼロになるわけです。これがまさにiDeCoによる所得税の節税効果と言われるものです。

最後に

今回は、扶養内で働く場合に知っておきたい年収の壁とiDeCoの節税効果についてご説明させて頂きました。手取り収入への影響という意味では、ご自身で社会保険に加入するかどうかの壁である106万円もしくは130万円が大きなポイントになります。また、税金という面では、iDeCoの小規模企業共済等掛金控除のような所得控除が活用できると、課税所得を減らすことで税金の負担を下げることができます。

収入の壁や税金の計算方法など、あまり意識しすぎて本来やりたい仕事ができない、ライフプランが実現できない、となっては本末転倒だと思いますが、一方でほんの僅かな違いで社会保険料や税金の負担が変わってくることも事実です。基本的な知識を身につけて、ぜひうまく活用して頂ければと思います。(提供=auアセットマネジメント)