はじめに

前回の『投資信託の信託報酬とリスク・リターンの分析(2)』(1)では、日本株に投資する投資信託のリスク・リターンや信託報酬の平均水準について概観し、以下の特徴を確認した。

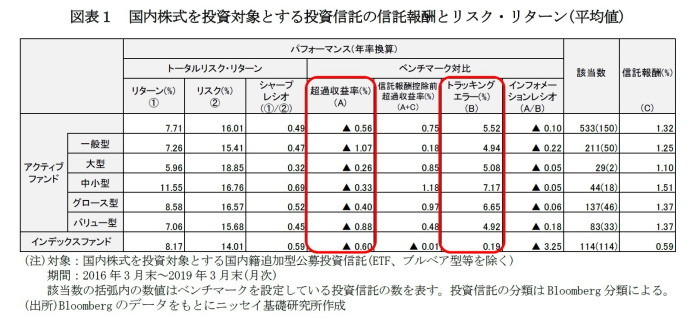

(1) インデックスファンドはベンチマークに連動する運用を行うため、トラッキングエラーは小さい。( 図表1 (B)欄 )

(2) アクティブファンドは信託報酬控除前ではプラスの超過収益率を獲得できているが、信託報酬控除後の超過収益率はマイナスとなっている。( 図表1 (A)欄 )

(3) アクティブファンドは超過収益の獲得を目指し、リスクをとる運用を行うため、トラッキングエラーは高い。( 図表1 (B)欄 )

(4) アクティブファンドの信託報酬はインデックスファンドよりも高く、超過収益率を押し下げる要因となっている。( 図表1 (C)欄 )

本稿では個別の投資信託の超過収益率とトラッキングエラー、信託報酬の分布をもとにこれらの関係をより詳細に見ていきたい。

------------------------------------

(1)原田 哲志 『投資信託の信託報酬とリスク・リターンの分析(2) ~投資信託の分類毎のパフォーマンスを概観する~』ニッセイ基礎研究所、基礎研レター、2019年7月1日

インデックスファンドの信託報酬とパフォーマンスの関係

まず最初に、インデックスファンドについて信託報酬、超過収益率、トラッキングエラーの関係を確認する。

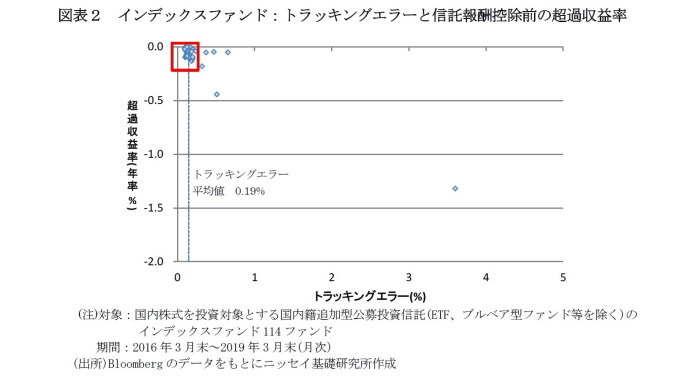

図表2は、トラッキングエラーと信託報酬控除前の超過収益率(年率)の関係について示したものである。これをみると、大半のインデックスファンドはトラッキングエラーが0%から0.3%の範囲に分布しており、概ね対象指数に連動する投資成果が得られていると言えそうだ。しかしながら、一部のインデックスファンド (114本中6本) はこの範囲から外れている。インデックスファンドは残高の小ささや購入・解約によるキャッシュフローの影響などにより、トラッキングエラーが大きくなる可能性が考えられる(2)。

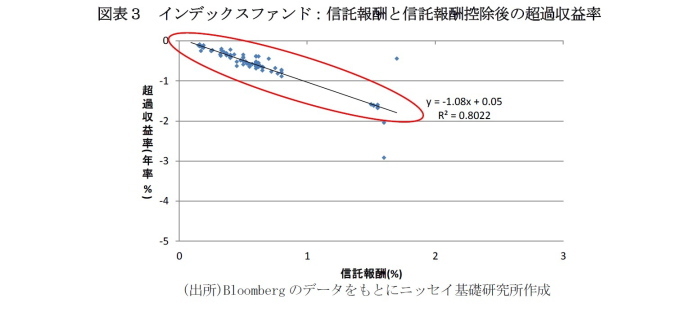

次に、図表3は信託報酬と信託報酬控除後の超過収益率(年率)の関係について示したものである。

図中の直線と式は信託報酬と超過収益率の関係を表している。R2とは「決定係数」のことで、回帰分析がどれだけ実際のデータを説明しているかを示す。決定係数は通常0から1までの値をとり、値が大きいほど、回帰分析による説明力が高いことを表している。今回、決定係数は0.80と説明力は高く、回帰直線の傾きは▲1.08となった。信託報酬が高いほど、超過収益率が悪化する傾向が見られる。

インデックスファンドは信託報酬控除前のリターンが概ねベンチマークに連動するように運用されているため、当然のことながら信託報酬控除後のリターンはその分だけ劣後することとなる。同じ指数に連動するインデックスファンドは、信託報酬控除前のパフォーマンスに大きな差がつかないため、インデックスファンドに投資をする場合には、信託報酬がなるべく低いファンドを選択すべきということになる。また、購入・解約によるキャッシュフローの影響を回避するためには、残高の大きいファンドを選択するのが無難だろう。

なお、設定が古いインデックスファンドの中には、信託報酬の水準が高いままのファンドもある。運用会社は運用中の投資信託であっても信託報酬の引き下げを検討する必要があると思われる(3)。

------------------------------------

(2)インデックスファンドの中にはETFを通じて指数に投資するなど特殊なものもある。こうした要因により、トラッキングエラーが大きくなっているファンドもある。

(3)実際に信託報酬を引き下げている運用会社もある。

アクティブファンドの信託報酬とパフォーマンスの関係

次に、アクティブファンドについて信託報酬、超過収益率、トラッキングエラーの関係を確認する。

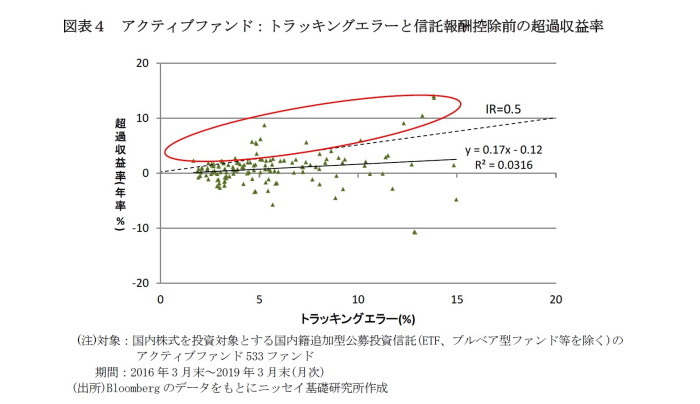

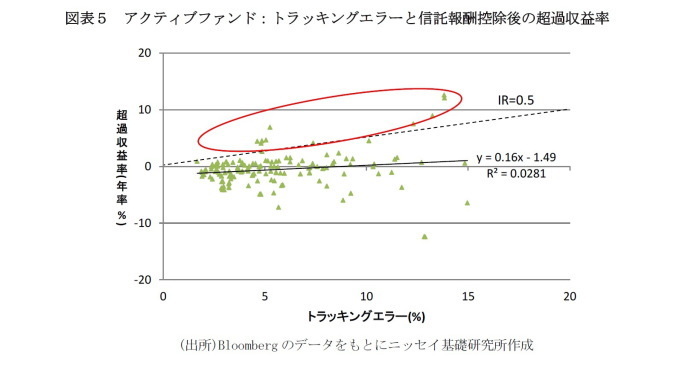

図表4及び図表5はトラッキングエラーと信託報酬控除前及び控除後の超過収益率(年率)の関係について示したものである。

これをみると、アクティブファンドの超過収益率は概ね▲10%から+10%の範囲に分布しており、ファンド毎に超過収益率の格差が大きい。また、トラッキングエラーの高い一部のアクティブファンドでは高い超過収益率を獲得できているようだ。

アクティブファンドは、目標リターンなど自らが定める運用方針に沿ったリスクテイクが求められる。このため、投資家がアクティブファンドに投資する場合には、トラッキングエラーについても十分に確認する必要がある。

長期間にわたり、トラッキングエラーが小さい場合、リスクテイクが不十分な可能性がある。このような状況はアクティブファンドとしては問題があるのではないだろうか。

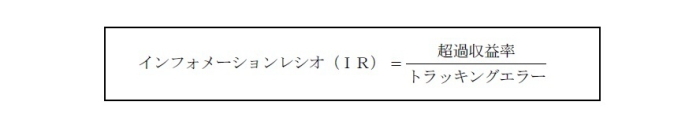

また、超過収益率とトラッキングエラーの関係について、インフォメーションレシオ(IR)という指標を用いて、どれだけ効率よく超過収益率を獲得したかを計測することができる。インフォメーションレシオはファンドマネージャーの運用巧拙を判断する指標として活用されることも多い。

一般に、インフォメーションレシオが0.5以上の場合、超過収益率とトラッキングエラーの観点から効率的な運用が行われているとみなされる。図表ではインフォメーションレシオ=0.5を示す点線より左上に位置するファンドがこれに該当する。しかしながら、この基準を超えるのは信託報酬控除前の超過収益率では150本中18本(比率12%)となっている。信託報酬控除後では超過収益率150本中12本(比率8%)まで減少する。アクティブファンドが効率よく超過収益を獲得することは、容易でないことが分かる。

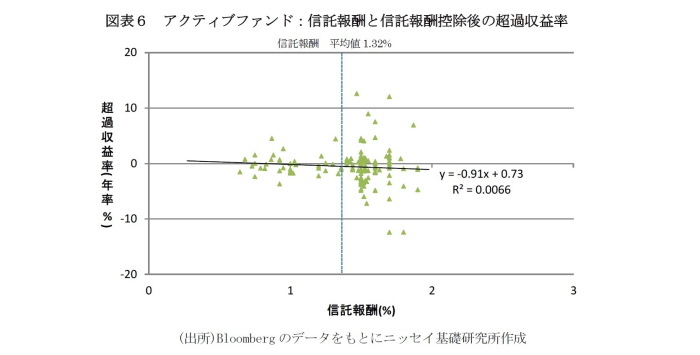

また、図表6は信託報酬と信託報酬控除後の超過収益率(年率)の関係について示したものである。これをみると、超過収益率と信託報酬の間に明確な関係性は見出せない。つまり、信託報酬が高いからといって、必ずしも超過収益率を獲得できているわけではないといえそうだ。

最後に、本稿では個別の投資信託の信託報酬と超過収益率、トラッキングエラーについて調査した。

インデックスファンドについては、信託報酬控除前のパフォーマンスに大きな差は生じないため、インデックスファンドに投資する場合、信託報酬がなるべく低く、トラッキングエラーの小さいファンドを選択すべきだと思われる。

また、アクティブファンドについては、必ずしも高い信託報酬が優れたパフォーマンスの獲得につながらないことが示唆されると共に、効率よく超過収益率を獲得することが難しいことが分かる。ファンドの選択においては、超過収益率の高低だけでなく、運用方針に沿った適切なリスクテイクが行われているか、確認する必要がある。

但し、アクティブファンドを用いることで、個人投資家では簡単にできない特定の分野に特化した投資や、中小型株式などへの投資を行える。こうしたファンドへの投資割合を変えることで、絶対収益を獲得するという運用手法もある。従って、アクティブファンド単体では超過収益を獲得するのが難しくとも、アクティブファンドの存在意義はあると思われる。

投資信託は投資家の替わりにプロが運用を行うものだが、その選択はそう簡単ではないことが分かる。インデックスファンドであれ、アクティブファンドであれ、どのファンドに投資するかは、投資家自身が良く考え納得した上で決定することが大切である。加えて、運用する側も信託報酬以上の超過収益や絶対収益の獲得を目指すのが責務だと思われる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

原田哲志(はらだ さとし)

ニッセイ基礎研究所 金融研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・投資信託の信託報酬とリスク・リターンの分析(2)~投資信託の分類毎のパフォーマンスを概観する~

・投資信託の信託報酬とリスク・リターンの分析(1)~投資信託の評価基準について整理する~

・一周回って高頻度分配型ファンドに回帰か~2019年6月の投信動向~