8月に再び下落した日本株式

日本株式は5月の連休明けから下落したが、6月、7月と反発しやや回復していた。TOPIX(東証株価指数:紺線)は、連休前の4月の時点では1,600ポイント台で推移していたが、6月頭には1,500ポイントを下回るまで下落した【図表1】。それが6月中旬以降、米国の利上げ期待などを背景に1,500ポイント台後半まで回復した。しかし、8月に入ると米中問題の深刻化懸念や世界的な景気減速懸念などから下落し、TOPIXは1,500ポイントを再び下回った。為替市場で7末時点に1ドル108円台後半であったのが、8月上旬に一時105円をつけるなど2円以上、急速に円高が進行したことも、下げ幅を広げる要因となった。足元でも、TOPIXは引き続き1,500ポイント前後で推移している。

業績の不透明感が重し

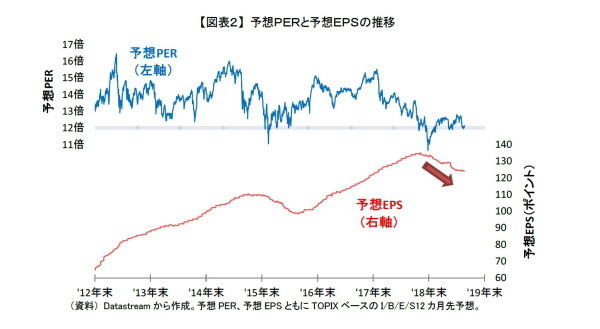

TOPIXの予想PER(青線)をみると足元、12倍である【図表2】。2013年以降に予想PERが12倍を下回っている期間がほとんどないことを踏まえると、現在の株価は低水準にあるといえる。ただ、だからと言って投資家が日本株式を積極的に買いにいける状況ではないと思われる。

それは企業業績の先行きに底打ちの兆しが見られないためである。TOPIXの予想EPS(赤線)は、2018年10月以降、低下基調になっている。さらに足元では、米中問題や消費増税に加えて急速に円高が進行しただけに、先行きに対する不透明感が更に高まっている。これから業績見通しの下方修正が相次ぎ、予想EPSが一段と低下する可能性もある。予想EPSの低下に伴って株価が下落、もしくは予想PERが上昇する(つまり足元の低PERはバリュー・トラップ)といった展開も考えられるのである。

それでも底堅い可能性

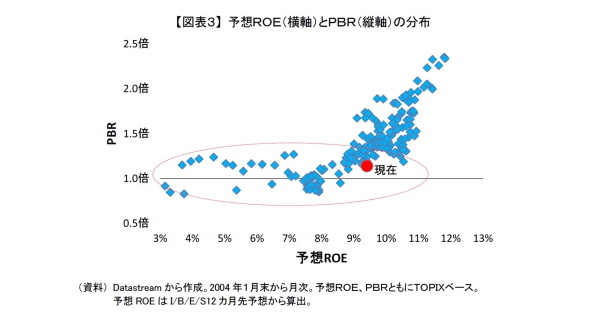

ただ、その一方で日本株式が大崩する可能性は低いと考えている。企業業績が大きく下ぶれしても、自己資本を大きく毀損するようなことにならなければ、解散価値として自己資本が株価を下支えしてくれることが期待できるためである。

過去のTOPIXの予想ROEとPBRの分布からも、その傾向が確認できる【図表3】。通常、予想ROEが高いほどPBRも高く、予想ROEが低いほどPBRも低い傾向がある。しかし、PBRが1倍付近(赤丸囲い部分)だとその傾向が弱く、1倍が下方抵抗線になっていることが分かる。今後についても、業績の下方修正といった悪材料に対して全く反応しないことはないと思われるが、解散価値がある程度、株価を下支えし、株価は比較的、底堅く推移するのではないだろうか。

最後に

以上、足元の日本株式が置かれている状況をバリュエーション面から整理した。日本株式は上値が重い展開が想定されるが、その一方で過度に悲観する必要もないといえるだろう。つまり、当面は外部環境の変化に一喜一憂しながらも狭いレンジで方向感の乏しい展開が続く可能性が高いと思われる。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

前山裕亮(まえやまゆうすけ)

ニッセイ基礎研究所 金融研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・投信の運用状況、2019年3月末はやや改善~損失を抱えている割合が46%から35%に減少~

・逆張り投資、すぐ買う?それとも底を待つ?~日本株式インデックス・ファンド、ブルベアETFの資金動向~

・やや利益確定売りが膨らんだ投信市場~2019年7月の投信動向~