・SBIが、島根銀行との資本業務提携と、苦境の地銀業界の支援を図る「地銀連合構想」を表明。7月の千葉銀と横浜銀の連携に次ぐ動きに金利上昇も加わり、10日は銀行株が上昇した。

・島根銀行はSBIとその関連ファンドから合計34%の出資を受ける。同行は今期の赤字・無配予想を発表したが、増資による含み損処理や技術導入で、厳しい利益に一定のテコ入れは期待できるだろう。

・今後も地銀再編は続くだろうが、銀行間の相対交渉による統合では効果は大きくない。一方、独立の企業が多くの銀行を束ねて一気に再生を図るなら、従来型の再編よりは効果が期待できる可能性も。

・他業態の銀行出資はあおぞら銀の事例等もあるが、現在とは環境も異なり、今後の再編の効果は未知数。銀行の配当利回りは過去最高水準であり、再編期待よりは着実に配当取りを狙いたい。減配リスクが低い高配当銘柄、例えば大手各行、大手地銀(群馬、ふくおか、めぶき、広島等)に注目。

SBIが地銀連合構想を表明

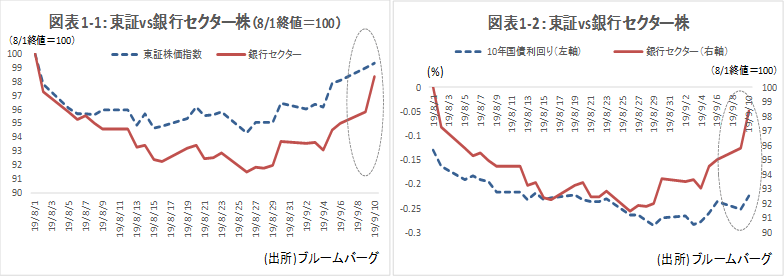

6日、SBIホールディングスが島根銀行との資本業務提携を発表した。合わせて苦境の地銀業界の支援を図るという「地銀連合構想」を表明した。7月の千葉銀行と横浜銀行の連携に次ぐ地銀再編の動きに、長期金利上昇も加わって、10日の銀行株は総じて上昇した(図表1-1、1-2)。

島根銀行は、SBIホールディングスから20.92%、SBIアセットマネジメントが運営する「SBI地域銀行価値創造ファンド」から13.08%の合計34%の出資(議決権ベース)を受ける。SBIは、2名の取締役候補も選出する。資金を入れるだけでなく、経営に参画する“ハンズオン”での支援となる。

島根銀行は、SBIとの提携発表と同時に、今期の大幅赤字と無配転落への会社予想修正を発表した。有価証券の含み損処理と店舗再編に伴うものとしている。

島根銀行は、総資産4,214億円、時価総額40億円と、最も小規模な地銀のひとつだ。同行は、19/3月期の連結営業経費が業務粗利益を上回っており(実質本業赤字)、19年4-6月期も収支トントンと、極めて厳しい収益状況となっていた。そのような中で、今回、過去の遺産に踏ん切りをつけ、店舗の再編と技術導入による効率化が図れれば、一定の収益テコ入れが期待できそうだ。

再編加速へ。“しがらみ”が少ない再編なら、効果が大きくなる可能性もあるが…

7月の千葉銀行と横浜銀行とのパートナーシップ設立の時にも触れた通り、今年度は地銀の再編が相次ぐだろう。しかし、これまでも銀行同士の統合の効果は十分とは言えなかった。

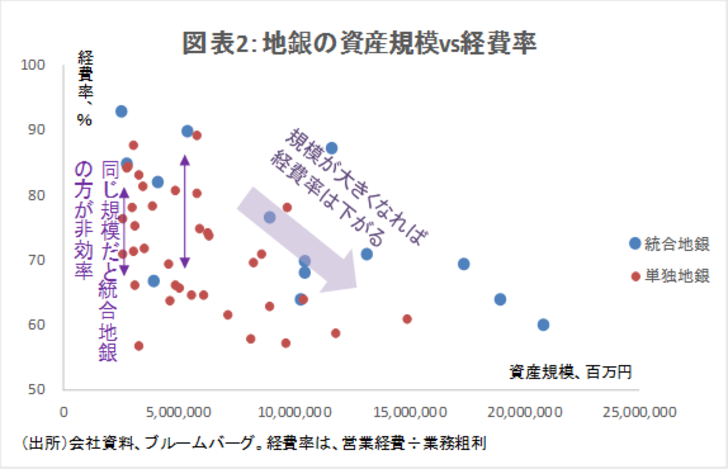

例えば、地銀の規模と経費率の関係を見ると、資産規模が大きくなれば経費率は下がる傾向にあるものの、同じ規模の銀行(グループ)同士で比較すると、統合した銀行グループは、もともと規模が大きな単独銀行ほどの効率性ではない(図表2)。

銀行同士の統合では、経営者をたすき掛け人事で決めたり、給与水準を高い方に合わせるなど、互いの経営者にも行員にも気を遣いながら進めていくことが多い。このため、利益の向上には時間がかかる傾向にある。

その点、今回のように他業態の企業が乗り出し、例えば、多くの地銀を束ねるようになれば、銀行間の “しがらみ”も少なく、リソースの再分配などが図りやすいかもしれない。

他業態の銀行経営参画は過去にもいくつか例がある。例えば、2000年には、ソフトバンク、オリックス等が、一時国有化された旧日本債券信用銀行(現あおぞら銀行)を買収した。一時48.8%を保有し筆頭株主となったソフトバンクは、わずか約3年で、投資ファンドのサーベラスに株式を売却した。オリックスは09年まで株式を保有したが、その後、あおぞら銀行が公的資金を完済し、再生を完了するのは2015年のことだ。

この例でも、危機を救うという一定の効果はあった。現在とは経営状況も事業者の置かれた環境も大きく異なる。しかし、いずれにしても、現在は経営環境が異常に厳しく、業界再編の効果は未知数だ。

銀行株の配当利回りは過去稀に見る高さで、下支え要因も出てきた今、積極的に中間配当取りを狙いたい

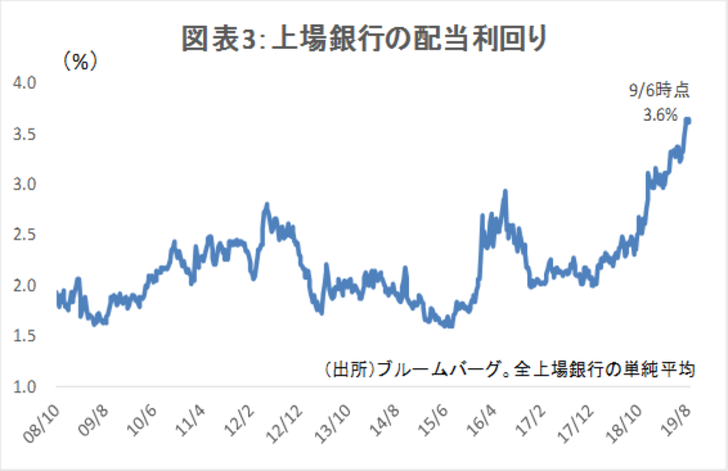

以上のことから、やはり銀行株は、値上がり期待よりは、配当に注目したい。銀行セクターの配当利回りは、一時的な株価の暴落時を除けば、過去最高水準にある(図表3)。しかも、銀行の配当維持への意思は強く、少なくとも、大手銀行や、資本比率や信用力が高い地銀については、赤字にならない限り、減配リスクはごく低いと考えていいだろう。

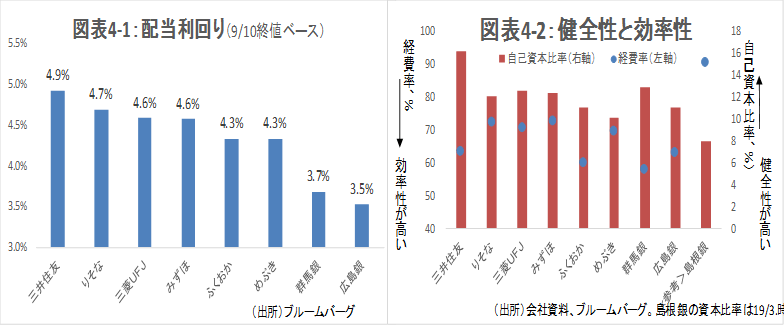

大手行を含めて、減配リスクが低い高配当銘柄、例えば、現在、利回り5%弱の大手各行(三井住友FG、三菱UFJFG、りそなHD等)、大手地銀(群馬、ふくおか、めぶき、広島等)に注目したい。なお、短期的には、大手行には海外リスクで変動が大きくなる可能性もあるが、長期目線で考えれば、PBRが0.5倍を割り込むような現値に下値リスクは限定的と考える。

大槻 奈那(おおつき・なな)

マネックス証券 チーフ・アナリスト 兼 マネックス・ユニバーシティ長 マネックスクリプトバンク株式会社 マネックス仮想通貨研究所所長

【関連リンク マネックス証券より】

・広木隆のMonday Night Live

・週後半から始まる日米欧金融政策会合に注目

・買い戻しの流れ継続か 香港情勢が最大の懸念材料

・復興

・株はここから1年は上がる 逆に言えば1年後に天井