証券会社とは?

証券会社の役割

証券会社とは、投資家の株式や債券などの売買をサポートする会社です。

株式や債券などを発行している会社や機関と投資家とのマッチングや仲介を行い、顧客である投資家の金融商品の売買取引が成立するように支援します。他にも、証券会社自身で資産運用も行っています。

以下で詳しく説明していきます。

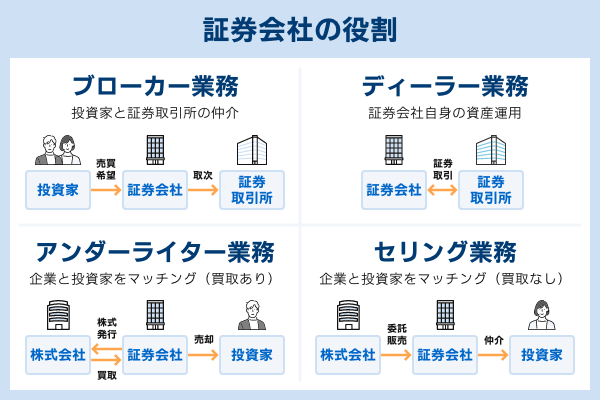

証券会社の4つの役割

証券会社には主に4つの役割があり、「ブローカー業務」「ディーラー業務」「アンダーライター業務」「セリング業務」に分類されます。

それぞれの役割を確認していきましょう。なお、ここでは株式などの売買を行う人を「投資家」と呼びます。

ブローカー業務 | 投資家と証券取引所の仲介

ブローカー業務は、投資家からの「株式を買いたい、売りたい」といった注文を、株式を取り扱う証券取引所(※)に伝える業務です。投資家と証券取引所の取引の仲介を行います。

投資家は証券取引所に直接注文はできないため、証券会社を通しての取引が必須です。取引の仲介をした際に入る手数料は証券会社の大きな収入源となります。

株式を買いたい人と、株式を扱っている取引所をつなぐ仕事なんだね!

証券取引所とは?

- 上場している株式の売買を行う取引所。投資家は証券取引所に直接注文はできないため、証券会社を通じて証券取引所から株式の売買を行う。

ディーラー業務 | 証券会社自身の資産運用

ディーラー業務は、自己売買業務とも呼ばれ、証券会社自身が会社の資金で株式などの売買を行う業務です。

投資家と同様に、株式などの売買取引で利益を狙います。証券会社は顧客の投資取引をサポートするだけでなく、自社でも資産運用を行っていることを意外に感じる方も多いかもしれません。

証券会社自身も、投資家と同じように会社のお金で投資を行なっているんだね!

アンダーライター業務 | 企業と投資家をマッチング(買取あり)

企業が新たに株式を発行する際には、買い手である投資家を探さなくてはいけません。アンダーライター業務は、企業が発行した株式を引き取って、買い手である投資家を探す業務です。

引き取った株式が売れ残った場合、証券会社がその株式を買い取ります。株式を発行した企業は自社で投資家を探す手間が省け、売れ残った場合にも証券会社が買い取ってくれるため、リスクの回避が可能です。

投資家と株を買って欲しい企業をつなぎつつ、余った株は買い取るという仕事だね!

セリング業務 | 企業と投資家をマッチング(買取なし)

セリング業務は、アンダーライター業務と同様に、企業が発行した株式などの買い手となる投資家を探す業務です。

ただし、セリング業務では証券会社は売れ残った株式を買い取りません。そのため、証券会社は投資家に株式の購入を勧めますが、買い取る責任は負わないことがアンダーライター業務との違いです。

証券会社の種類

証券会社には、実店舗を持たずインターネットを通じて取引が完了する「ネット証券」と実店舗を持つ「店舗証券」が存在します。それぞれの違いやメリット、デメリットを確認しましょう。

ネット証券

ネット証券は実店舗を持たない証券会社です。原則、インターネットを通じて全ての取引が完結します。

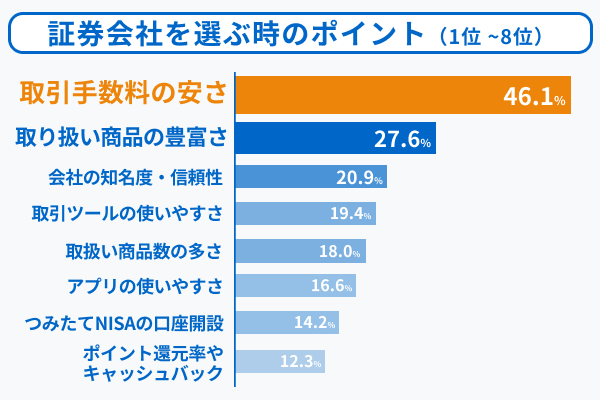

ネット証券最大のメリットは、取引手数料の安さです。

店舗や多くの営業担当者を抱える店舗証券と比べて、ネット証券は事業上のコストが少なく、取引手数料を安く設定できます。投資家にとって取引手数料は安い方がいいので、取引手数料の安さはネット証券の強みです。

一方で、ネット証券では実店舗を訪問して営業担当者に相談することが原則できません。そのため、どのような金融商品を購入するべきかを自分で調べることが必要です。

自分で調べるのを面倒だと感じる方にはデメリットになりますが、これはある意味メリットと考えることもできますよ!

店舗証券で相談できる営業担当者は、真に投資家のためを思って商品を勧めてくれるかがわかりません。自分自身で情報を調べて金融商品を選ぶ方が安全と考えることもできるでしょう。

店舗証券

店舗証券は実店舗を持つ証券会社です。

店舗証券では対面で営業担当者に相談ができるため、自身の資産状況や人生設計を相談しながら、専門家と一緒に金融商品を選べることがメリットです。

一方で、営業担当者に相談できることはデメリットにもなります。

証券会社の営業担当者は営業のノルマなどがあることが一般的です。顧客である投資家にあった金融商品よりも、手数料が高い金融商品を勧める可能性があります。

また、店舗証券はネット証券に比べて営業担当者の人件費や店舗の維持費にお金がかかります。そのため、株式の売買などの際に発生する取引手数料がネット証券よりも高いことが一般的です。

証券会社と銀行の違い

証券会社とよく比較されるのが銀行です。証券会社と銀行は、何が違うのでしょうか?それぞれの違いを確認しましょう。

証券会社は直接金融、銀行は間接金融

証券会社は直接金融です。

投資家が企業の株式を買った場合、投資家は直接企業に投資することになります。この仕組みを証券会社が運用しているため、証券会社は直接金融と呼ばれます。

一方で、銀行は間接金融です。

銀行は顧客が預金口座に預けたお金を企業などの第三者に貸し出して、利息を得ています。私たちが普段銀行に預けている預金は、銀行を通して、間接的に他の企業などに貸し出されているのです。この仕組みを銀行が運用しているため、銀行は間接金融と呼ばれます。

証券会社は投資に特化している

証券会社は投資に特化しています。銀行でも金融商品仲介業務として投資信託などを購入可能な場合もありますが、新たに投資信託口座を開設する必要があり、取扱商品も限定されることが一般的です。

証券会社では投資信託以外にも株式や債券などのさまざまな金融商品を取り扱っているため、証券口座を開設するなら証券会社での口座開設を検討してみてください。

投資は証券会社、預金は銀行と使い分けることがおすすめです!

証券会社の口座を持つメリット

証券口座を持つとどのようなメリットがあるのでしょうか?証券口座を持つ5つのメリットを解説します。

投資ができる

証券口座を持つことで、株式や債券などの金融資産への投資が可能です。株式や債券などは、証券口座を開設しなくては保有ができません。投資を始めたい方は、まずは証券口座を開設しましょう。

また、証券口座の開設数に上限はないため、複数の証券会社の証券口座を持つこともできます。一方で、NISA口座は1口座しか開設できません。同時に複数の証券会社でのNISA口座開設はできないため、注意しましょう。

資産を効率よく増やせる可能性がある

大手銀行の普通預金金利は0.001%(2022年12月22日現在)となっており、現代は超低金利時代です。

銀行にお金を預けてもほとんどお金は増えません。

証券口座を保有して資産運用を行えば、お金を効率よく増やせる可能性があります。100万円を利回り3.0%で20年間運用した場合、20年後の資産額は約181万です。

投資に絶対はないため確実にもうかるわけではありませんが、投資でお金を効率よく増やせる可能性があることを覚えておきましょう。

また、近年はインフレでモノの価格が上がっています。今は100円で買えるおにぎりが10年後には150円になるかもしれません。

インフレの場合、銀行にお金を預けているだけではお金の実質的な価値は目減りするため、投資でお金を増やすことを検討してみましょう。

リスクの分散ができる

証券口座を保有してさまざまな金融資産を保有すれば、リスク分散が可能です。銀行で円のみを保有することは、決して安全とは言えません。なぜなら、資産のすべてを日本の通貨に依存しているからです。

2022年のように円安が進むと、アメリカなどの他国の通貨と比べて円の価値は下落します。海外に旅行をすると、今まで100円で買えていたものが200円払わないと買えないかもしれません。

また、日本は食品などのさまざまなものを海外から輸入しています。1ドルで輸入している同じものでも、円安が進むと値段が130円から150円、200円へと上がっていくかもしれません。円だけを保有していると、資産は増えないのに生活費だけが上昇し、生活が苦しくなります。

上記のような円安の場合でも、ドルを保有していれば円安への対応が可能です。ドルを持っていれば、円安が進むにつれて保有資産を円換算した際の資産額は増えていきます。

銀行で円だけを保有することはリスクが大きいので、海外の通貨や株式、債券、コモディティなどのさまざまな金融資産を保有してリスクを分散させましょう。

株主優待を受け取れる

証券口座を保有して国内株式に投資すれば、株主優待を受け取れる場合があります。株主優待は、株式を保有している株主に対して自社サービスや商品などの優待品を贈る制度です。

例えば、日本マクドナルドホールディングスでは半年に一度、国内のマクドナルド全店で使用できる商品割引券をもらうことができます。

お得な株主優待を用意している企業もあるため、国内株式を購入する際には株主優待を確認してみてください。ただし、株主優待は対象企業の株を100株以上保有していないと受け取る権利がないため注意が必要です。

世の中や経済に詳しくなる

証券口座を保有して投資を始めることで、想像以上に世の中や経済への関心が大きくなります。

投資を始めると、自分が保有している金融資産の値動きを確認する人が多いです。すると、値動きはなぜ起こっているのか、今後どのような値動きが考えられるのかを予想するようになり、世の中の動きや経済の流れに敏感になります。

普段、気にしなかった少し難しいニュースを見るようになるかもしれません。

証券口座を持つだけならデメリットはない

証券口座を保有するだけであればデメリットは存在しません。口座を持つだけで手数料が発生することは原則ない(※)ため、支出が発生する心配も不要です。

投資を始めれば損失が出ることはありますが、多くのメリットを享受できる可能性も高いため、ぜひ証券口座の開設を検討してみてください!

※一部の証券会社では口座開設後の維持費がかかることがあります

証券会社の申し込み方法

証券口座を開設するには、証券会社にどのように申し込めばいいのでしょうか?証券会社の申し込み方法を解説します。

①申し込む証券会社を決定する

まずは、申し込む証券会社を決定します。証券会社の選び方は、証券口座の選び方を参考にしてみてください。

原則、複数の証券会社で口座を開設できますが、NISA口座は同時に複数の口座開設ができないため注意してください。

②口座開設の申し込みを行う

まず、口座開設の申し込みを行います。紙での申し込みを希望する場合は、店舗やインターネット、電話などで口座開設申込書を証券会社に請求してください。受け取った申込書に氏名や必要事項を記入し、押印します。

ネットでの申し込みを希望する場合は、口座を開設する証券会社のホームページから申し込みページに入り、必要情報を入力します。ネットでの申し込みは、紙での申し込みと比較して早く手続きが完了することが一般的です。

③必要書類を提出する

紙での申し込みを行う場合は、記入した口座開設申込書に必要書類のコピーを添付して提出します。ネットで申し込みを行う方は、パソコンやスマートフォンからの必要書類のアップロードが可能です。必要書類をスマートフォンで撮影して提出できる証券会社もあります。申込時の案内に従って必要書類を提出してください。

必要書類は以下の通りです。

必要書類

- マイナンバー確認書類(マイナンバーカードor通知カード)

- 本人確認書類(各種健康保険証、運転免許証、パスポート、住民票の写し、印鑑証明書など)

2016年より、新たに証券会社と取引をする際は証券口座開設時にマイナンバーの提出が必須となりました。

④証券会社が審査を行う

申し込み内容をもとに証券会社が審査を行います。審査に落ちる条件に該当しないかを確認し、問題なければ、口座開設の完了です。証券会社より口座開設が完了した案内が届きます。

⑤初期設定を完了する

審査完了後に証券会社より送付されるIDやパスワードを受け取り、初期設定を完了させて取引を開始します。

審査に落ちる方

証券会社の口座開設で審査に落ちることがあります。審査に落ちてしまう方の5つの条件を解説します。

審査に落ちる方

- 本人以外に申し込みを行わせた方

- 国内に居住していない方

- 反社会的勢力の方

- 対象年齢でない方

- 金融商品取引業者の方

本人以外に申し込みを行わせた方

証券口座の開設は、原則、本人からの申し込みが必要です。口座開設を希望する本人が申し込みを行うようにしてください。

国内に居住していない方

原則、日本国内に居住していない方は日本の証券会社の口座開設はできません。国籍は問わないため、あくまでも日本国内に居住しているかどうかがポイントです。

反社会的勢力の方

暴力団などの反社会的勢力の方は、証券口座の開設ができません。また、虚偽の申告をして口座を開設したことが発覚した場合には取引停止、口座解約となる場合があります。

対象年齢でない方

民法では、18歳以上であれば証券口座の開設が可能と定められています。ただし、70歳超の方の口座開設が制限されるなど独自の基準を設けている証券会社もあります。口座開設前に、ご自身が口座開設が可能な年齢基準を満たしているか確認しましょう。

また、18歳未満の方はジュニアNISA口座※や未成年口座の開設が可能です。子どもや孫のために資産運用を行いたい方は、ぜひ検討してみてください。

※ジュニアNISA口座の投資可能期間は、2023年で終了します。

金融商品取引業者の方

証券会社や投資信託委託会社などの金融商品取引業者は、開設できる口座が限定されるなど、口座開設に制限が設けられることがあります。

他にも、銀行や信用金庫、保険会社に勤める方も口座開設が制限されることがあるので、口座開設をしようとしている証券会社の規定を確認しましょう。

審査に落ちた場合の対処法

審査に落ちた場合、どのように対応すればいいのでしょうか?審査に落ちた際の対処法を紹介します。

審査に落ちた理由を確認する

審査落ちの理由が証券会社よりはっきりと伝えられることは少ないため、まずは審査に落ちた原因を考えてみましょう。

紹介した審査に落ちる方に該当しないかを確認し、申し込んだ証券会社の公表されている審査基準を調べてみてください。

他の証券会社で申し込みを行う

審査落ちの原因が審査落ちをした証券会社の独自の基準によるものであった場合、審査基準を満たす他の証券会社に再度申し込みましょう。

また、審査落ちの原因がわからない場合も他の証券会社で再度申し込んでみてください。原則、口座開設の申し込みに費用は発生しないため、他社の証券会社に申し込むことをおすすめします。

ネット証券9社を徹底比較する

では、ネット証券9社(スマホ系証券は除く)の特徴や取扱商品についてご紹介します。

取扱商品で比較する

ネット証券9社の取扱商品一覧

(○…可、△…条件付き、×…不可) |

|

投資信託 |

債券 |

外国株 |

先物OP |

単元未満 |

ポイント投資 |

夜間取引 |

| SBI証券 |

○ |

○ |

○ |

○ |

○ |

△ |

○ |

| 楽天証券 |

○ |

○ |

○ |

○ |

○ |

○ |

○ |

| マネックス証券 |

○ |

○ |

○ |

○ |

○ |

× |

× |

| 松井証券 |

○ |

× |

× |

○ |

△ |

× |

○ |

| GMOクリック証券 |

○ |

○ |

× |

× |

△ |

× |

× |

| auカブコム証券 |

○ |

○ |

× |

○ |

○ |

× |

× |

| DMM.com株 |

× |

× |

○ |

× |

× |

× |

× |

| SBIネオトレード証券 |

○ |

○ |

× |

○ |

× |

× |

× |

| 岡三オンライン証券 |

○ |

○ |

○ |

○ |

○ |

× |

× |

取扱商品ではSBI証券と楽天証券がほとんどのジャンルを取り揃えており、一歩抜きんでています。次いでマネックス証券、岡三オンライン証券が充実しています。

金融のグローバル化が進んでいますが、ネット証券で外国株の取引が可能なのは5社に限定されており、そのうち2社は米国株や中国株に特化しています。取り扱っている会社の取引可能な海外市場は次の通りです。

| ネット証券の外国株の取扱一覧 |

| SBI証券 |

米国、中国、韓国、ロシア、ベトナム、インドネシア、シンガポール、タイ、マレーシア |

| 楽天証券 |

米国、中国、インドネシア、シンガポール、タイ、マレーシア |

| マネックス証券 |

米国、中国 |

| DMM.com株 |

米国 |

| 岡三オンライン証券 |

中国 |

SBI証券が9カ国で最も多いですが、この中で欧州株を扱っているネット証券はありません。

各社の特徴で比較する

有力なネット証券だけでも9社あり、今後スマホ系証券との競争激化も予想されるだけに、各社とも特徴あるサービスを打ち出して、他社との差別化を図っています。では、各社の特徴とメリットについてみてみましょう。

SBI証券

ネット証券で国内最大の口座開設数を誇る最大手です。ネットにおける総合証券ともいえるくらい、あらゆるジャンルの商品を取り扱っています。子会社のSBIモバイル証券を通じて「Tポイント」を使った投資も可能になったことも話題を呼び、口座開設数を増やしています。

また、商品開発力にも定評があり、単元未満取引サービス「S株」で、1株から投資できるようにしたほか、預かり資産で最大のロボットアドバイザーサービス「WealthNavi(ウェルスナビ)」と提携して、「WealthNavi for SBI証券」を運用しています。このサービスは、ノーベル賞受賞者が提唱する理論に基づくアルゴリズムで、顧客一人ひとりに適したポートフォリオを自動で組んでくれるという内容です。定期的に資産内容を見直してくれますので、必要なリバランス(再配分)が適宜なされる点できわめて精度が高い資産運用法といえます。

ほかにも時間外取引ができる「PTS取引」や、「AI」「自動運転」などのテーマごとに数株ずつ組み合わせてパッケージ投資ができる「テーマキラー!」、持ち株を貸し出すことで金利を得られる「貸し株サービス」など、多彩な資産運用方法を提供しています。

楽天証券

楽天グループの証券部門として知られている証券会社です。楽天銀行と連携した「マネーブリッジ」というサービスで、手数料なしの即時入金ができ、スピーディな発注が可能です。楽天カードの買い物等でたまった「楽天ポイント」を買い付け代金に充当できるため、投資を実際のお金でなく、ポイントから始めてみたいという方に向いています。さらに、投信積立で支払い方法を楽天カードに設定すると、買い付け代金100円につき最大2ポイントが付与されるなど、特典では群を抜いています。

情報面で特筆すべきは、インターネットで日本経済新聞が読める「日経テレコン・証券会社版」を無料で利用できることです。日経テレコンでは日本経済新聞朝・夕刊のほか、日経産業新聞、日経MJ、日経プラスワン、日経速報ニュースなどが配信されています。正式版では月額6,000円かかる情報を口座があれば無料で読めるのは他にはない特徴といえるでしょう。

マネックス証券

マネックス証券では、IPOの抽選では、平等に当選のチャンスがある「完全抽選方式」を実施しています。そのため、取引実績に関係なく当選する可能性があります。また、米国株の取り扱い銘柄数が多いので、米国企業に投資したい方に適しています。単元未満取引サービス「ワン株」で、1株から投資が可能なのも魅力です。「マネックスポイント」という、株式の取引や投資信託の残高によってポイントを付与するサービスを実施していますので、上手く活用するとメリットを得ることが可能です。

もう一つの特徴あるサービスが「みまもるくん」という信用取引自動決済発注サービスです。これは、信用取引で出る損失の割合が事前に設定された損切決済率に達すると、自動で損切りしてくれるサービスです。信用取引の損失リスクを最小限にとどめる仕組みとして注目を集めそうです。

松井証券

日本ではじめてネット取引を開始した先駆けで、証券業界の常識を破る画期的なサービスで話題を提供してきました。1つは、約定代金50万円以下は手数料無料というノーコスト取引の実現です。少額取引の投資家には最も有利な証券会社といえるでしょう。2つめに画期的なサービスが「無期限信用取引」で、通常では6カ月の決済期限がある信用取引を無期限にすることで、強制的に決済されることがなくなりました。

デイトレードが充実していることでも定評があり、「一日信用取引」の仕組みがあるほか、その日のデイトレードに適した値動きの銘柄が一覧表示される、「デイトレ適正ランキング」を利用できるので、デイトレーダーには便利な証券会社といえます。最近ではテレビCMで、ロボアドバイザー「投信工房」の販売にも力を入れています。

GMOクリック証券

GMOインターネットグループの証券会社。手数料が最安水準であるほか、親会社であるGMOインターネットの株主優待を利用すると売買手数料が6カ月ごとに最大5,000円までキャッシュバックされるため、同社の株主であればかなり低コストでの投資が可能になります。親会社がインターネット企業であるため、トレーディングツール「スーパーはっちゅう君」の高機能には定評があり、特に「フル板注文」では、条件を設定しておけば、板の株価を見ながらダブルクリックによって発注できます。

auカブコム証券

三菱UFJフィナンシャルグループ。以前はカブドットコム証券という社名で親しまれていました。KDDIと提携し、スマホの「au

WALLETアプリ」を使って「つみたてNISA」やIPOなどauカブコム証券が提供するさまざまなサービスを利用できます。また、単元未満株取引サービス「プチ株」で1株から投資できるのも魅力です。三菱UFJフィナンシャルグループと提携し、「kabu.comカード」で支払いをすると手数料が最大で1.5%キャッシュバックされるサービスが受けられます。

DMM.com株

DMM.com証券の株式部門。株式のみに特化したネット証券で、扱っているのは国内現物株、国内株信用取引、米国株の3つのみでシンプルな商品ラインアップです。特化した分、手数料がネット証券最安の水準で低コストの取引が可能ですので、株式しか投資しないという方には、選択の価値ある証券会社といえそうです。DMM.com証券には、ほかにDMM

FX、DMM CFD、DMM BANUSYがあります。

ライブスター証券(新:SBIネオトレード証券)

特徴は信用取引の手数料が完全無料というところ。手数料もネット証券で最も安く、コストを重視する投資家に選ばれている証券会社です。「みんなの株式ネット証券手数料ランキング」で

DMM.com株と並んで1位にランクされています。IPOに申し込む際に入金の必要がないのも特徴で、当選した場合のみ購入に必要な金額を入金する仕組みになっています。

岡三オンライン証券

2020年の「オリコン顧客満足度調査ネット証券総合」で1位を獲得した、岡三証券グループのオンライン子会社です。親会社は総合証券ですが、岡三オンライン証券でも親会社と同じ情報を取得できるので、情報や分析を重視する投資家には魅力でしょう。定額コースを利用すると、50万円までの手数料が無料になるサービスがあります。

店頭証券とネット証券の手数料を比較する

次に、株式投資における一番のコストである手数料について、店頭証券とネット証券を比較してみます。

店頭証券の手数料

店頭証券大手3社の手数料体系

(国内株式、現物株取引で1注文あたり100万円までの比較、各税込) |

|

約定代金 |

手数料 |

| 野村證券 |

20万円以下 |

2,860円 |

| 20万円超50万円以下 |

1.43% |

| 50万円超70万円以下 |

1.1%+1,650円 |

| 70万円超100万円以下 |

0.946%+2,728円 |

| 大和証券 |

最低手数料 |

2,750円 |

| ~100万円まで |

1.27% |

| SMBC日興証券 |

最低手数料 |

5,500円 |

| ~100万円まで |

1.27% |

店頭証券で100万円の株を買い付けた場合の手数料は、野村證券が1万2,188円、大和証券とSMBC日興証券がそれぞれ1万2,650円となります。例えば300円の低位株を買い付けた場合、最低手数料でも10%近い手数料負担になるため、少額投資には向いていないかもしれません。

ネット証券の手数料

では、ネット証券の手数料はどうでしょうか。基本的にパソコンから発注した場合の手数料を比較してみます。

ネット証券9社の手数料体系(国内株式、現物株取引で1注文あたり100万円までの比較、各税込)

ネット証券9社の取扱商品一覧

(○…可、△…条件付き、×…不可) |

|

~5万円 |

~10万円 |

~20万円 |

~50万円 |

~100万円 |

| SBI証券 |

55円 |

99円 |

115円 |

275円 |

535円 |

| 楽天証券 |

0円~(※1) |

0円~(※1) |

0円~(※1) |

0円~(※1) |

0円~(※1) |

| マネックス証券 |

55円 |

99円 |

115円 |

275円 |

535円 |

| 松井証券 |

無料 |

1,100円 |

| GMOクリック証券 |

0円(※電話注文を除く) | 0円(※電話注文を除く) | 0円(※電話注文を除く) | 0円(※電話注文を除く) | 0円(※電話注文を除く) |

| auカブコム証券 |

99円 |

198円 |

275円 |

1,089円 |

| DMM.com株 |

55円 |

88円 |

106円 |

198円 |

374円 |

| SBIネオトレード証券 |

55円 |

88円 |

106円 |

198円 |

374円 |

| 岡三オンライン証券 |

108円 |

220円 |

385円 |

660円 |

※1 2023年10月2日約定分より、手数料「ゼロコース」が開始しました。ゼロコース設定中のお客様は現物・信用とも国内株式の手数料は0円となります

松井証券は50万円までは無料ですので、少額で頻繁に投資する方に向いています。ただし、50万円を超えると他社よりも割高となるので注意が必要です。松井証券以外では、すべての価格帯において、DMM.com株とライブスター証券(新:SBIネオトレード証券)がお得となります。

店頭証券とネット証券を比較すると、手数料が1ケタ違うので、コストだけで考えるならネット証券が断然お得です。

結局、ネット証券ではどこが良いのか

以上、代表的なネット証券9社のサービスの特徴をご紹介しました。それぞれに特徴を出した営業戦略で顧客の獲得を目指していますが、どこが良いかは投資家の運用方針によって変わってきます。目的別には次のように分類できるでしょう。

手数料の安さで選ぶなら

単純に株式の手数料が安ければよいとお考えの方なら、DMM.com株、SBIネオトレード証券、GMOクリック証券の3社が有利です。上記の手数料表にある全価格帯でこの3社がトップ3の位置にあるので、取引コストを重視する方に向いています。

少額で投資するなら

松井証券は50万円まで手数料無料ですので、少額投資に限定すれば常に手数料負担なしに投資を続けることができます。SBI証券、マネックス証券、auカブコム証券の3社は単元未満株の売買が可能ですので、1株だけ投資したい方に便利です。

多彩なポートフォリオを目指すなら

資産運用には、分散投資によるリスクヘッジが必要です。日本株だけでなく、外国株や債券、先物と、資金を分散したい方には、マネックス証券、岡三オンライン証券が使いやすいでしょう。マネックス証券なら単元未満株も取引ができますので、さらにポートフォリオの幅が広がります。

ポイントサービスで選ぶなら

今は買い物だけでなく食事や各種サービスなど多くの場面で何らかのポイントが付与される時代です。証券会社を選ぶ際も取引に応じてポイントがもらえるのは大きな選択理由になるでしょう。現在ポイント付与サービスを行っているのは、SBI証券、楽天証券、マネックス証券、auカブコム証券の4社です。対象になる取引は次の通りです(新規口座開設キャンペーンによる付与は除く)。

| ポイント付与の対象となる取引 |

| SBI証券 |

国内株式現物取引、投資信託取引、金・プラチナ取引、国内株式移管入庫 |

| 楽天証券 |

国内株式取引(現物・信用)、海外株式取引(米国株式、中国株式、アセアン株式)、日経225先物取引(ラージ、ミニ)、日経225オプション、海外先物、金・プラチナ取引 |

| マネックス証券 |

投資信託保有(証券総合取引口座で月内平均残高の年率0.08%、NISAおよびつみたてNISAで月内平均残高の年率0.03%)、株式売買の日計り取引(同一日に同一銘柄を「買い⇔売り」すること)で片道分の手数料分をポイント還元、株式売買の取引ごとコースで月間手数料が30万円以上の場合に半額分をポイント還元) |

| auカブコム証券 |

「auの投資信託ポイントプログラム」を利用すると、投資信託のプログラム対象銘柄を保有している顧客全員に、au WALLETポイントが毎月、対象銘柄ごとに規定の付与率で付与されます。 |

総合力で選ぶなら

総合力で選ぶなら、人気の2社SBI証券と楽天証券がやはり双璧といえます。ほとんどの商品をカバーしている上にポイント投資も可能ですので、低リスクで投資したい方、投資をこれから始めようという方に向いています。ともに夜間取引ができるため、場中(午前9時~午後3時)は取引できない方も売買できます。

自分の投資スタイルにあった口座選びを

ここまで店頭証券とネット証券の違いや、ネット証券各社のサービス内容をみてきました。

- 店頭証券とネット証券の大きな違いの1つは、店舗の有無による運営コスト。手数料が高くても、対面で相談しながら投資をしたい方は店頭証券、安い手数料で自分のペースで投資したい方はネット証券が向いている。

- ネット証券ではSBI証券と楽天証券が総合力で優位。しかし、他の7社も独自のサービスがあり、投資スタイルによってはメリットが大きいこともある。

- ネット証券は、取扱商品が多い、手数料が安い、特徴的なサービスがある、口座開設数が多い、ポイント投資やポイント付与がある等を比較することが重要。

投資に対する考え方は人それぞれです。焦らず、まず自分の投資スタイルを考えてみて、それに適した証券会社で口座を開くことがベターではないでしょうか。

複数口座開設する場合のおすすめ組み合わせ

SBI国内株式以外にも海外株式、債券、FXなどさまざまな金融商品を取り扱いがあり、金・プラチナの積立投資にも対応している。さらに「テーマキラー」という投資サービスも行っており、自動運転や人工知能などのテーマを選ぶだけで、それぞれのテーマに特化した複数の企業に投資を行うことも可能です。5万円〜30万円の購入コースがあり、自身の投資資金に合わせて選択できる。

2つ目の口座を開設するのであれば楽天証券がおすすめと言えます。取引手数料の安さもSBI証券と同等であり、取引ツールに関しても無料で使いやすいものとなっているため、初心者向けのネット証券です。さらに楽天証券がおすすめなのは、他の楽天サービスとの連携が可能で、共通の楽天ポイントを活用できることだ。楽天証券を使えば1回の取引に応じて1%のポイントバックを受けられるだけではなく、楽天銀行と楽天証券を連携させる「マネーブリッジ」を利用することで簡単に資金移動をさせつつ、楽天ポイントも効率よく貯めることができる(SBI証券でも住信SBIネット銀行と連携させればSBIハイブリッド預金を利用できる)。

普段楽天のサービスを利用する方はもちろん、これから銀行やネット通販を楽天にまとめて楽天証券を利用すれば、効率よくポイントを貯めて投資に活用することも可能です。このように、株式投資初心者であれば、SBI証券と楽天証券を開設することがおすすめです。どちらの口座をメインにするのかは使い勝手だけではなく、現在利用している銀行やポイントなどを確認しながら選んでみるとよいでしょう。

ちなみに片方の口座だけでも十分と考える方もいるかもしれない。しかし、両方の大手ネット証券会社でも時にサーバーダウンなどが発生する恐れがある。万が一現在利用している証券会社でサーバーダウンが発生すると取引が不可能になるので、2つ目のサブ口座を開設しておくことも一手です

複数口座開設するメリット・デメリットは?

メリット

投資情報を得られる

ネット証券では各社がそれぞれに投資レポートを提供しています。分析を行うアナリストが違うため、証券会社によって違う見解を得られます。自分の欲しいと思う情報を必ず提供してくれるわけではないので、1社から情報を得るよりも2社から情報を得た方が自分の欲しい情報を手に入れられる確率も高くなり、投資判断を行う情報量も増えるメリットを受けることができます。

IPOが有利になる

IPOは参加した証券会社で公平に分配されているわけではなく、主幹事を務める証券会社に多く割り振られます。少しでもIPO当選率をアップさせるために主幹事となりやすいネット証券の口座を開設しつつ、抽選に多く参加できるように2つ目の口座も持っておく選択肢もあります。

取り扱い商品の違い

各ネット証券によって取扱い銘柄数が違い、日本株だけでなく外国株やCFD、FXや債券などの取扱い金融商品が異なります。いざ中国株に投資をしようとした際に、1つの口座しか開設していない場合には取扱いが無く取引ができない可能性があります。そのようなケースに合わせて複数口座を検討する、またはSBI証券、楽天証券のような取扱商品が豊富なネット証券開設がよいでしょう。

デメリット

複数口座の開設はさまざまなメリットがあります。しかし、口座の数だけIDやパスワードを管理しなければならないので、パスワードを忘れた際には手間がかかるデメリット等もあります。資金を1つの口座に集めておくと、いざ他の口座で取引をしようと思った際に資金移動で手間が掛かり、すぐに取引をはじめられない場合もあります。

初心者におすすめの少額投資の証券会社

株式投資初心者の中には、まずは数万円の少額から取引を始めてみようと考えている方も多いはずだ。ただ通常の株式売買は1株からではなく、100株単位からの取引が基本となっているため、株価×100株の資金が必要となり少額でスタートできない可能性もあります。

そこで、一部の証券会社では1株からでも株の取引が行なえるミニ株(単元未満株)と呼ばれるサービスもあります。ミニ株を利用することで1株から株式投資がスタートできて、数十万円の資金を用意しなくても取引を始められます。

しかし、通常とは異なる少額取引のため手数料が高めに設定されており、気を付けなければ結果的に損をしてしまう場合もあります。

| ネット証券5社のミニ株の手数料 |

| 約定金額 |

5000円 |

1万円 |

3万円 |

10万円 |

| SBI証券 |

55円 |

55円 |

165円 |

550円 |

| auカブコム証券 |

52円 |

55円 |

165円 |

550円 |

| マネックス証券 |

52円 |

55円 |

165円 |

550円 |

| 岡三オンライン証券 |

220円 |

220円 |

330円 |

660円 |

| SBIネオモバイル証券 |

月額220円:1ヶ月の約定金額が50万以下の場合 |

手数料で比較してみると「auカブコム証券(プチ株)」と「マネックス証券(ワン株)」が最安値となります。ただし、約定金額が5,000円以下の場合のみとなります。

5,000円を超える約定金額の場合は「SBI証券(ミニ株)」も最安値の候補として挙げられます。

なお、SBIネオモバイル証券も約定金額が50万円以下であれば月額220円(税込)で取引を行えることから、頻繁に取引を行うのであればおすすめと言えます。

つまり、ミニ株の取引手数料で比較した場合、SBI証券、auカブコム証券、マネックス証券であればそこまで大きな差とならないため、各社の使い勝手などを参考に比較をするのがよいでしょう。

もちろんミニ株だけではなく、将来的に通常の株式投資を行うのであればSBI証券や楽天証券など総合力で選んで口座開設をしておくのが無難でしょう。

投資のステップアップ(その他の投資)

初心者にとって株式投資と言えば現物株式の取引が一般的であり、慣れてきたら他の投資にもチャレンジしてみるのもいいでしょう。

米国株やCFDといったさまざまな金融商品があるが、その中でも投資に慣れてきた初心者におすすめなのがIPO(新規公開株)への投資です。IPOはこれから株式市場に上場する株へ投資を行うものであり、多くのIPO株が上場と同時に株価上昇を伴うため、割安で株式を購入できることから人気の金融商品です。

IPO株を買うことができれば利益を出せる確率は高くなるが、IPO株はすべての投資家が買えるわけではります。なぜなら、証券会社の抽選によって購入者が選ばれるためです。

特に上場前から人気がある銘柄に関しては、応募者が殺到し抽選確率が高くなってしまうことあります。

証券会社や証券口座に関するFAQ

株を売買するまでの流れは?

株式投資の売買は以下の流れで始められます。

- 投資資金を用意する

- 証券会社で口座開設

- 売買を行う銘柄を決める

- 売買を行う

基本的に証券会社で口座開設を申し込むと平均1~3営業日後から取引を始められます。そのため、株式投資を始めようと思った際には早めに申込むようにしましょう。

総合口座は「特定口座(源泉徴収あり)」「特定口座(源泉徴収なし)」「一般口座」のどれにすればいいの?

基本的に「特定口座(源泉徴収あり)」を選ぶのがおすすめです。

特定口座を選ぶと証券会社が年間取引報告書を作成してくれます。一方で、一般口座は自分で年間の売買損益を計算しなければなりません。この年間取引報告書は確定申告の際に必要となりますが、「源泉徴収あり」を選ぶことで証券会社が投資家に代わって税金を納めてくれるので、自分で確定申告を行う必要がありません。

ネット証券の口座開設までどれくらいの日数がかかりますか?

各ネット証券によって口座開設までの必要な営業日は異なりますが、平均1~3日で口座開設は完了します。 しかし、口座開設にはマイナンバーや本人確認書類などが必要となり、WEBアップロードではなく、郵送で書類を送付した場合は届くまでの日数があるため、口座開設は遅くなるので注意が必要です。

異なる複数の証券会社で口座を作ることはできますか?

複数の証券会社で口座開設は可能です。 しかし、1つの証券会社では複数の口座を開設することはできません。

日経平均は買えますか?

日経平均株価は日本経済新聞社が選定した225銘柄の平均株価であり、日本を代表する株価指数の1つであるため買うこと自体ができません。 ただ、日経平均株価に連動したETFやCFDを購入することで、日経平均株価を買うことと同様の取引ができます。

セキュリティ破られて不正出金されない?

ネット証券では通常SSL/TLSと呼ばれる暗号技術を用いており、証券会社ごとに最新のセキュリティ対策を行っていません。セキュリティ強化のためSMSなどを用いた二段階認証の採用を検討している証券会社もあります。

ネット証券で買えない株はありますか?

ネット証券によって取扱い銘柄数が違うため、証券会社によって買えない株があります。特に、海外株式においては取扱い銘柄数に差があるため、事前に調べておく必要があります。

NISAやつみたてNISA、iDeCo関連のQ&A

NISAは何が非課税になるの?

NISAは株式や投資信託への投資によって得た利益が非課税となります。売買差額による利益だけではなく、配当金や分配金による利益も非課税の該当です。

一般NISAとつみたてNISAって何が違うの?

NISAとつみたてNISAは、投資対象商品と非課税投資枠、非課税期間に違いがあります。 NISAの場合は、株式及び投資信託が対象となり、年間の非課税投資額は120万円、非課税期間は5年です。 つみたてNISAの場合は、投資信託およびETFが対象となり、年間の非課税投資額は40万円、非課税期間は20年となります。 そのためNISAは最大600万円、つみたてNISAは最大800万円の投資が可能です。

「つみたてNISA」で損をしない投資はできますか?

つみたてNISAも投資であり元本保証はされていないため、損をしない投資を行うことは不可能です。 しかし、NISAは最大20年間の非課税期間が設けられており、長期投資や積立を効果的に活用すれば損失のリスクを低減させることは可能です。

投資信託・上場投資信託(ETF)って何?

投資信託とは、金融機関(証券会社など)が投資家から集めた資金を運用し、投資金額に応じた利益を分配する金融商品のことです。 上場投資信託(ETF)とは、投資信託を取引所に上場させた金融商品であり、取引時間中であれば自由に売買(信用取引も含む)可能です。

一般NISAやつみたてNISAを始めるのに必要な書類は?

個人番号を確認できる書類(マイナンバーカードなど)および本人確認書類(運転免許証など)が必要です。

現在「NISA」を利用中の場合、「つみたてNISA」に移行したほうが良いですか?

NISAとつみたてNISAの場合、非課税期間や投資対象が異なるため、非課税金額を増やしたい場合にはつみたてNISAへの移行がおすすめです。 しかし、つみたてNISAは個別株への投資ができないため、投資信託やETFへの投資を行わない場合にはNISAのままでよいでしょう。

一方、「つみたてNISA」は「投資信託」と「ETF」のみが投資対象ですので、個別企業の株式にも投資したい場合には「NISA」を選ぶと良いでしょう。

「iDeCo」と「つみたてNISA」どっちがお得なのかわからない

「つみたてNISA」も「iDeCo」も運用益が全額非課税という点は共通ですが、「iDeCo」の場合はそれに加えて、掛金が全額所得控除であったり、お金を引き出すときに「公的年金等控除」「退職所得控除」が使えるため節税のメリットが大きいと言えます。

一方で、「iDeCo」は60歳まで積立資金を一切引き出すことができないのに対し、つみたてNISAなら必要な時に売却して引き出すことができます。個人の資産状況や目的に応じて選ぶようにしましょう。

現在すでに「iDeCo」を利用中です。「iDeCo」の掛金を減額して「つみたてNISA」も始めたほうがいいでしょうか?

iDeCoは掛金を基本的に60歳まで掛金を引き出すことができませんが、つみたてNISAはいつでも引き出せます。 今後の収入や老後資金の貯蓄具合を確認しながら、引き出せる資金を多く確保したい場合にはiDeCoへの掛金をつみたてNISAへ移行するなど、投資の目的などを考えながら検討してみましょう。