1 ―― 2021年10-12月期は前期比年率5.4%のプラス成長

2021年10-12月期の実質GDPは、前期比1.3%(前期比年率5.4%)と2四半期ぶりのプラス成長となった。

緊急事態宣言の解除を受けて、外食、宿泊などの対面型サービスを中心に民間消費が前期比2.7%の大幅増加となったことが高成長の主因である。半導体不足などの供給制約の緩和に伴い輸出が前期比1.0%と増加に転じ、外需寄与度が前期比0.2%(年率0.8%)のプラスとなったことも成長率を押し上げた。

一方、公的需要は、ワクチン接種ペースの鈍化を反映し、政府消費が前期比▲0.3%の減少となったことに加え、公的固定資本形成が▲3.3%の減少となったため、2四半期ぶりに減少した。

2021年(暦年)の実質GDPは1.7%のプラスとなった。3年ぶりのプラス成長だが、2020年の大幅マイナス成長(▲4.5%)の後としては、回復ペースは緩やかなものにとどまった。

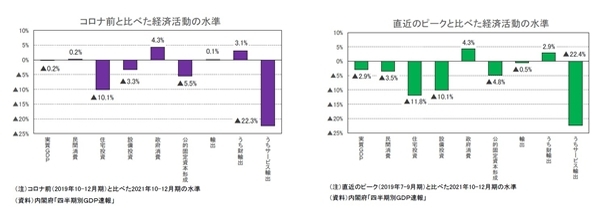

2021年10-12月期は高成長となったが、実質GDPはコロナ前(2019年10-12月期)の水準を▲0.2%下回っている。需要項目別には、ワクチン接種や医療提供体制整備費用などを反映し、政府消費がコロナ前を大きく上回り、2021年10-12月期の高い伸びによって、民間消費もコロナ前の水準を回復したが、住宅投資、設備投資、公的固定資本形成がコロナ前を大きく下回っている。また、海外経済の回復を背景に財の輸出は増加しているが、インバウンド需要の消失を主因としてサービスの輸出がコロナ前の水準を大きく下回っていることから、財・サービスの輸出はコロナ前からほぼ横ばいにとどまっている。

なお、実質GDPは、消費税率引き上げの影響で2019年10-12月期に前期比年率▲10.6%の大幅マイナス成長となっており、日本は新型コロナウイルス感染症の影響が顕在化する前に経済活動の水準が大きく落ち込んでいた。直近のピークである2019年7-9月期と比較すると、2021年10-12月期の実質GDPは▲2.9%、民間消費は▲3.5%低い水準となっている。

1 ― 1 交易条件の悪化で海外への所得流出が進む

世界的に経済活動の正常化が進む中、需給の逼迫懸念などから原油をはじめとした資源価格が高騰し、輸入物価指数は前年比で40%程度と約40年ぶりの高い伸びが続いている。世界経済の回復を反映し輸出物価も指数前年比で10%台の高い伸びとなっているが、輸入物価の伸びは大きく下回っている。この結果、交易条件指数(輸出物価指数/輸入物価指数)は急低下している。

交易条件の悪化は日本から海外への所得流出が進んでいることを意味する。GDP統計では、交易条件(輸出入の相対価格)の変化に伴う実質所得(購買力)の変化を把握する指標として、「交易利得」が公表されており、「実質国内総所得(GDI)=実質GDP+交易利得」という関係がある。

輸入デフレータ―の伸びが輸出デフレータの伸びを上回る状態が続いているため、交易利得は、2021年を通して減少した。2022年入り後、原油高が一段と進んでいるため、交易利得の減少幅はさらに拡大する可能性が高い。2021年度の交易利得は前年度差▲11.7兆円となり、現行のGDP統計(1994年度~)では2011年度の前年度差▲6.3兆円を上回る過去最大の悪化幅となることが予想される。

1 ― 2 輸入物価上昇の負担は企業から家計へ

交易条件悪化に伴う海外への所得流出は、国内の企業と家計が負担することになる。企業が輸入物価上昇に伴うコスト増を価格転嫁できなければ企業収益が圧迫され、価格転嫁が十分に行われた場合には、企業の負担は軽減される一方、消費者物価の上昇を通じて家計の負担が増加するという関係がある。

現時点では、企業間取引の物価(輸入物価、国内企業物価)が大きく上昇している中、消費者物価上昇率はゼロ%台の伸びにとどまっており、輸入物価上昇に伴うコストの多くを企業が負担している。しかし、消費者物価のうち、燃料費の変動が価格転嫁されやすいエネルギーはすでに大幅に上昇しており、ここにきて原材料価格の上昇を背景とした食料品の値上げも相次いでいる。川上段階の物価上昇を消費者向けの販売価格に転嫁する動きが広がることにより、家計の負担は今後徐々に高まっていくことが見込まれる。

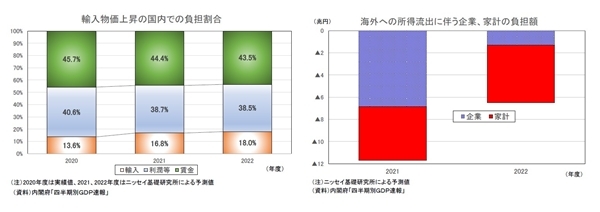

交易条件悪化に伴う海外への所得流出に対する企業、家計の負担をみるために、2021、2022年度の最終需要1単位(「国内需要+輸出」の名目値/「国内需要+輸出」の実質値)当たりの物価上昇分を賃金(雇用者報酬)、利潤等(国内総生産-雇用者報酬)、輸入物価の寄与に分けて、そのシェアを計算する。2021、2022年度の国内総生産、雇用者報酬、輸入物価については、当研究所の予測値を用いた。

今回の輸入物価上昇局面においては、まず輸入物価のシェアが2020年度の13.6%から2021年度に16.8%、2022年度に18.0%へと大きく上昇する。このことは、輸入物価上昇分を国内の最終需要財に価格転嫁できず、海外への所得流出が進むことを意味する。最終需要財の価格のうち、残った部分を賃金、利潤等に分けることになるが、今回の試算では2021年度は利潤等のシェア低下、2022年度は賃金のシェア低下が大きくなる。2021年度は海外への所得流出▲11.7兆円(*1)のうち、企業の負担が▲6.9兆円、家計の負担が▲4.8兆円となった。2022年度の海外への所得流出は▲6.5兆円と前年度から流出額が縮小するが、企業の負担が▲1.3兆円となるのに対し、家計の負担は▲5.2兆円と前年度よりも負担額が増加する。つまり、海外への所得流出の負担は企業から家計へと移行していくことが見込まれる。

(*1)所得流出額は交易利得の変化幅とし、企業と家計の負担額は全体の所得流出額に利潤等、賃金のシェアの変化を掛けて求めた。

2 ―― 実質成長率は2021年度2.5%、2022年度2.5%、2023年度1.7%を予想

2 ― 1 緊急事態宣言の解除を受けて、2021年末にかけてサービス消費が急回復)

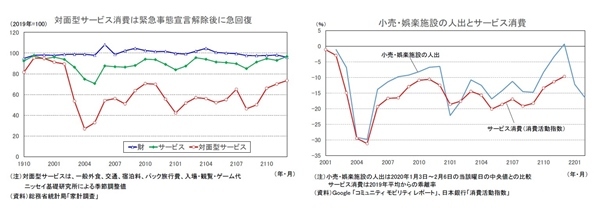

2021年9月末の緊急事態宣言の解除を受けて、それまで低迷が続いていた外食、宿泊、娯楽などの対面型サービス消費は年末にかけて急回復した。

総務省統計局の「家計調査」によれば、対面型サービス消費(一般外食、交通、宿泊料、パック旅行費、入場・観覧・ゲーム代)は、2021年1月の緊急事態宣言の再発令を受けて5割前後の水準に落ち込んでいたが、2021年10月に前月比32.0%と急回復した後、11月(同6.2%)、12月(同4.7%)も高い伸びとなった。また、日本銀行の「消費活動指数」のサービス消費は、2021年10月からの3ヵ月で約10%の高い伸びとなった。「家計調査」の対面型サービス消費、「消費活動指数」のサービス消費ともに、2021年末には「Go To トラベル」が実施されていた2020年秋頃を上回る水準まで回復した。

サービス消費との連動性が高い小売・娯楽施設(レストラン、カフェ、ショッピングセンター、テーマパーク、映画館などが対象)の人出は、緊急事態宣言の解除を受けて持ち直しの動きが続き、2021年12月にはコロナ前を上回る水準まで回復した。しかし、2022年に入ってから、オミクロン株の感染拡大とそれに伴うまん延防止等重点措置の発令によって、人出が再び減少していることを踏まえると、サービス消費は再び弱い動きとなっている可能性が高い。

2 ― 2 物価の上昇ペース加速が実質所得を押し下げ)

雇用所得環境は依然として厳しい状況が続いているが、最悪期は脱している。労働市場の需給関係を反映する有効求人倍率は、2019年1月の1.64倍から2020年10月に1.04倍まで低下した後、2021年12月には1.16倍まで上昇した。また、失業率は2019年12月の2.2%から2020年10月には3.1%まで上昇したが、2021年入り後は概ね2%台後半の推移が続いている。

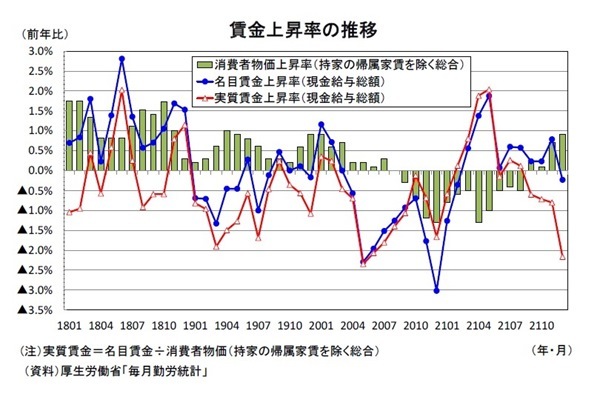

一人当たり賃金は、2020年度に新型コロナの影響で大きく落ち込んだ後、2021年度入り後は増加が続いているが、概ねゼロ%台の低い伸びにとどまっている。こうした中で消費者物価が上昇に転じたため、2021年9月以降は実質賃金の伸びがマイナスとなっている。

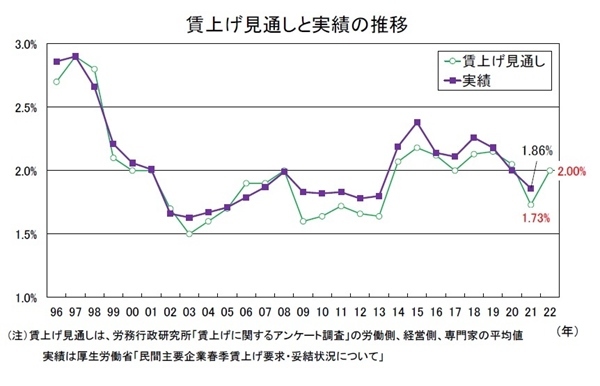

労務行政研究所が2/2に発表した「賃上げに関するアンケート調査」によれば、2022年の賃上げ見通し(対象は労・使の当事者および労働経済分野の専門家約500人)は平均で2.00%と、前年を0.27ポイント上回った。厚生労働省が集計している春闘賃上げ率(民間主要企業春季賃上げ要求・妥結状況)は、2021年に1.86%と8年ぶりに2%を下回ったが、2022年は再び2%台となる可能性が高い。ただし、1.7~1.8%程度とされる定期昇給を除いたベースアップは0.2~0.3%程度にすぎない。2022年度の消費者物価は1%台の伸びが続くことが見込まれるため、実質賃金(一人当たり)の伸びはマイナス圏の推移が続く可能性が高い。

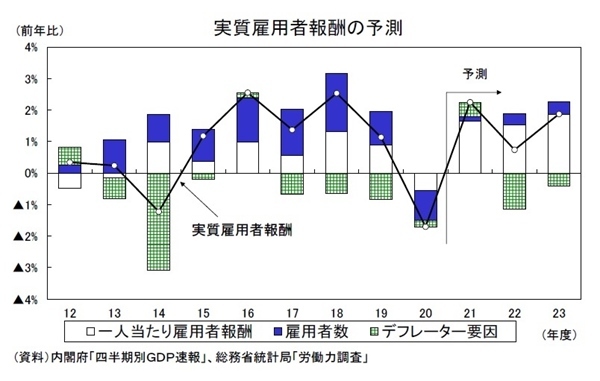

名目雇用者報酬は2020年度に前年比▲1.5%と8年ぶりの減少となった後、2021年度は同1.8%と増加に転じることが見込まれる。2022年度は企業の人手不足感の高さを背景に雇用者数の増加が続く中で、春闘賃上げ率が3年ぶりに前年を上回ることを反映し、所定内給与の伸びが高まること、企業収益との連動性が高い特別給与(ボーナス)も増加することから、名目雇用者報酬は前年比1.9%と前年度から若干伸びが高まるだろう。しかし、同時に物価の上昇ペースが加速することから、実質雇用者報酬は2021年度の前年比2.2%から2022年度には同0.7%と伸びが大きく低下することが予想される。2023年度は物価上昇ペースが鈍化することから同1.9%と伸びが高まるだろう。

2 ― 3 高水準の貯蓄、預貯金が消費を下支え

平常時であれば、実質所得の落ち込みは消費の低迷に直結する。しかし、コロナ禍では行動制限によって貯蓄率が平常時を大きく上回る水準となっているため、実質所得よりも貯蓄率の動向が消費を大きく左右する状況が続くだろう。

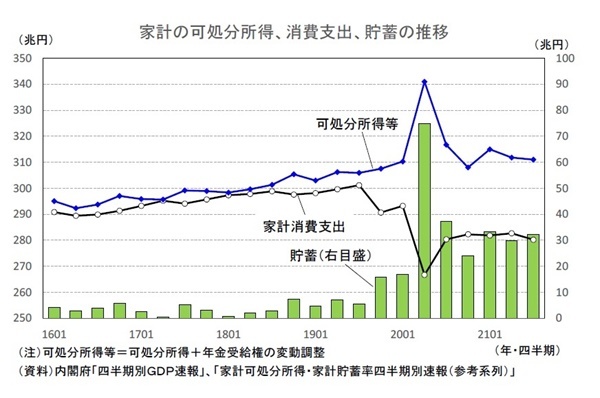

家計の貯蓄額は特別定額給付金の支給を主因として2020年4-6月期に74.8兆円(季節調整済・年率換算値)と急増した後、2021年7-9月期には32.2兆円まで減少したが、依然としてコロナ前の水準を大きく上回っている。特別定額給付金の影響一巡によって可処分所得はピーク時からは大きく減少したが、緊急事態宣言などによる行動制限によって家計貯蓄率が平常時よりも高い状態が続いているためである。

家計貯蓄率は2018年度の1.4%から2019年度に3.7%と水準を高めた後、2021年度には13.1%へと急上昇した。四半期ベースでは2020年4-6月期に21.9%と極めて高い水準にまで上昇した後、2021年7-9月期には10.3%まで低下したが、平常時に比べると水準は高い。

さらに、2021年11月に策定された経済対策に盛り込まれた「子育て世帯への臨時特別給付金」、「学生支援給付金」などは、2021年10-12月以降の家計の可処分所得、貯蓄の増加をもたらす。

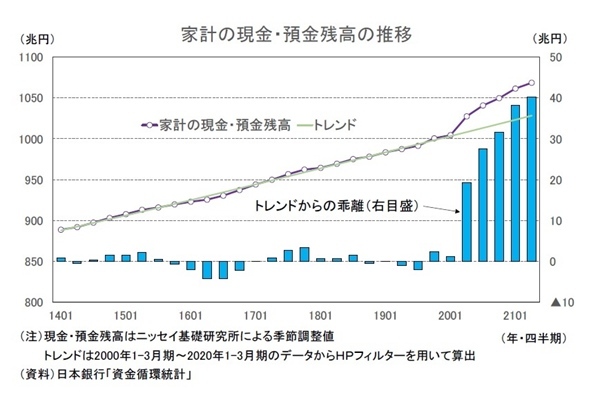

フローの貯蓄額が積み上がった結果、ストックとしての家計の現金・預金残高も大幅に増加している。家計の現金・預金残高はコロナ前から年間10~20兆円ペースで増加し2019年末には1,000兆円を超えたが、コロナ禍における貯蓄額の増加を受けて、増加ペースが加速している。2021年7-9月期の現金・預金残高は約1,080兆円、コロナ前のトレンドからの乖離幅は約45兆円となった。

これらのことは、行動制限の緩和によって貯蓄率が平常時に近い水準に戻るだけで、個人消費が急回復することを意味する。さらに、家計がこれまでに積み上がった現預金の取り崩しを行えば、フローの貯蓄率が急低下することで消費の水準が大きく押し上げられる可能性がある。

現状は、消費の水準が非常に低く、高水準の貯蓄が続いていることから、所得面の制約が消費を抑制するような状況ではない。物価上昇に伴う実質購買力の低下が消費回復の重石となるのは、貯蓄率が平常時に近い水準に戻った後ということになろう。