この記事は2022年2月21日に「ニッセイ基礎研究所」で公開された「株式の投資単位と株式分割-株式分割による投資単位の引下げを市場は好感」を一部編集し、転載したものです。

要旨

東京証券取引所は、「企業行動規範」において、個人投資家が投資しやすい環境を整備するため、望ましい投資単位として5万円以上50万円未満という水準を明示している。

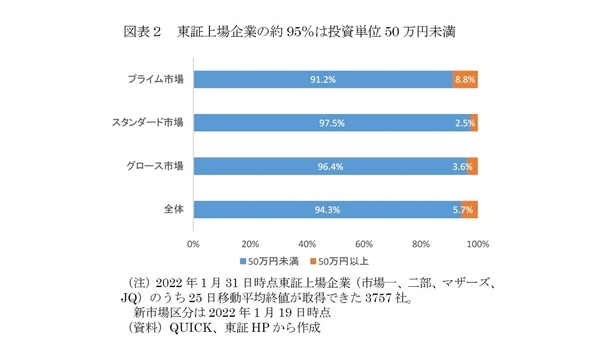

東証上場企業のうち約95%の投資単位は50万円未満である。

投資単位が相対的に高い企業は、現時点で必要な流動性は確保されている等の理由から投資単位の引下げを行っていない。これら企業にとっては、投資単位の引下げは、株主数の増加に伴うコスト増や株主構成の変化等がある一方で、特段のメリットが見いだせないのであろう。

投資単位を引き下げる方法として株式分割を実施した企業の株価の反応を確認したところ、企業による株式分割実施の発表に対し、株価はポジティブに反応する傾向が見られた。

企業にとっては株主数、株主構成等が安定している方がよいというのはもちろんなのであろうが、投資単位の引き下げによって、市場から好意的に見られて株価が上がるというメリットがあるのかもしれない。そうした面も含めて投資単位の引き下げを真剣に検討する余地はあるのではないだろうか。

1 ―― はじめに

東京証券取引所(以下、東証)は、上場企業が守るべき「企業行動規範」において、個人投資家が投資しやすい環境を整備するために、望ましい株式の投資単位(最低投資金額:株価×売買単位)を定めている。

具体的に望ましい最低投資金額としては、5万円以上50万円未満という水準を明示しており、また、売買単位は2018年10月1日に100株に統一されたため、株価としては500円以上5,000円未満となることが推奨されている。

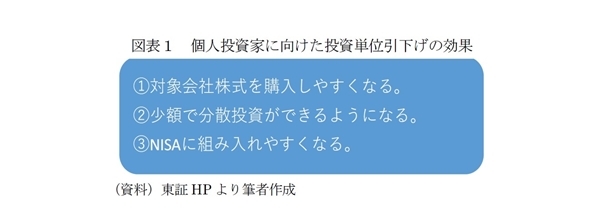

東証は投資単位が小さくなることで、個人投資家に主に図表 - 1の3つの効果が期待できると明示している。上場企業にとっても、投資家層の拡大や流動性の上昇につながるなどメリットがある。

本稿では、まず東証上場企業の投資単位の現状について確認し、その上で、投資単位引下げに用いられる株式分割について、実施企業に対する株価の反応を見てみた。

2 ―― 約95%の企業が東証の推奨する投資単位50万円未満

図表 - 2は、2022年1月末時点の東証上場企業全体及び新市場区分別の投資単位をまとめたものである。東証上場企業全体のうち94.3%が東証が推奨する投資単位50万円未満である。

逆に投資単位50万円以上の上場企業は全体の5.7%であった。新市場区分別ではプライム市場が8.8%(161社)と最も多く、そのうち5社の投資単位は500万円を超えている。

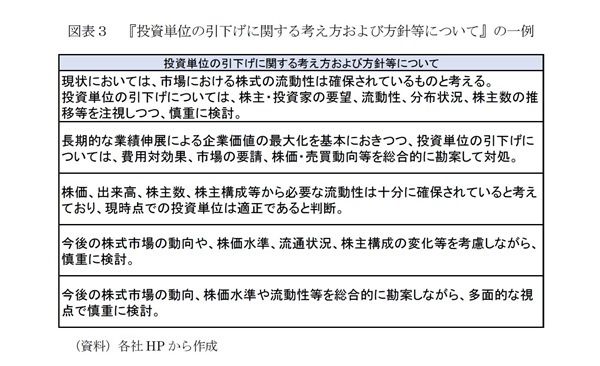

東証は、投資単位が50万円以上である上場企業に事業年度経過後3カ月以内に、5万円以上50万円未満の水準へ移行するための考え方及び方針等を開示することを義務づけている。図表 - 3は、「投資単位の引下げに関する考え方及び方針等について」の開示例をまとめたものである。投資単位の引下げが投資家層の拡大や流動性の上昇に有効と理解しつつも、現在の株価水準で必要な流動性は確保されていると認識している企業が多かった。

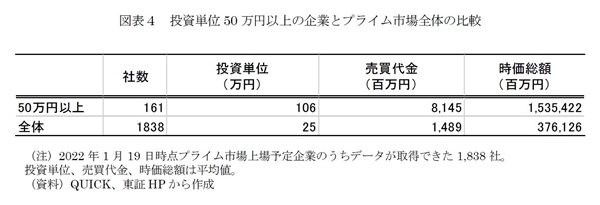

図表 - 4は、プライム市場上場予定企業のうち投資単位50万円以上の企業と全企業の平均値を比較したものである。

投資単位50万円以上の企業の平均投資単位は106万円と全体の約4倍だが、平均売買代金も全体平均の約5倍であった。平均値で見る限りでは流動性は全体と変わらないようである。ただし、投資単位が大きい企業の株式は機関投資家の売買で十分流動性を確保しているのであれば、東証が目指している個人投資家層の拡大には寄与していないことになるのかもしれない。

これら企業にとっては、投資単位の引下げによる株主数の増加はコスト増や株主構成が変わるなどのデメリットが多い一方で、投資単位の引下げのメリットを現状ではあまり感じていないのが実際のところなのであろう。

従って、投資単位が50万円以上の企業(特に投資単位が100万円を超える企業)については、何らかの事情とか特段のメリットがない限り、投資単位が50万円を下回るような株式分割等の方策が実施される可能性は低いと推測される。

3 ―― 株式分割実施企業と株価の反応

企業が投資単位を引き下げる方法としては「株式分割」がある。株式分割とは、1株をいくつかに分割し、発行済み株式数を増やすことを指す。最近では、トヨタ自動車が「より投資しやすい環境を整え、投資家層の拡大を図ることを目的」として2021年9月末に1:5の株式分割を実施し、投資単位を引下げている。(日本経済新聞電子版『トヨタ30年ぶり株式分割、個人に焦点 上場来高値』2021年9月27日付)

企業が株式分割を実施した際の、株価の反応になにか傾向は見られるのだろうか。2010年1月から2022年1月に株式分割を実施した約2,000社を対象に以下の集計を行った。

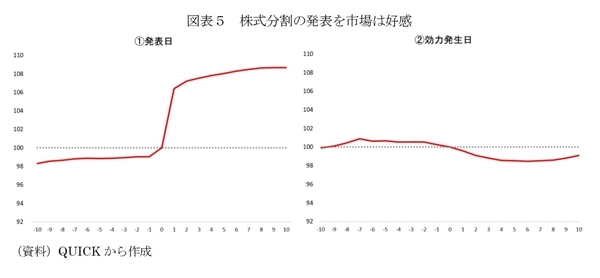

図表 - 5は、2010年1月~2022年1月に株式分割を実施した企業の株価騰落率の平均をまとめたものである。株式分割実施の決議を企業が発表した日、及び実際に株式分割が実施された日をそれぞれ基準日(0日)として、前後10営業日の株価騰落率を単純平均している。

但し、売買単位の変更と株式分割を同時に実施した企業については、2018年10月1日という移行期限日が設定されていた売買単位の100株への統一の対応が、株式分割より優先されたと考えられる。そのため、株式分割の株価への影響だけを見るために、図表5は株式分割のみを実施した約1,600社を対象に集計している。

図表 - 5-(1)は株式分割の発表日を基準日とした前後10営業日の株価推移である。企業の株式分割実施の発表をきっかけに株価は上昇、その後は上昇した水準から横ばいで推移している。株式分割を実施しても発行済み株式数と株価が変化するだけで、企業自体の業績や本源的な企業価値は何も変わらないはずである。にも関わらず株式分割の発表をきっかけに株価が上昇する傾向があるということは、市場では株式分割をポジティブに評価していると推定される。投資単位が小さくなることで、投資家が売買に参加しやすくなり流動性が上昇することを好感しているのかもしれない。

図表 - 5-(2)は効力発生日を基準日とした前後10営業日の株価推移である。効力発生日後の株価は効力発生日前と比較して若干低下しているが、発表日と比較すると目立った反応は確認できなかった。

4 ―― まとめ

株式の投資単位が相対的に高い上場企業は、株式の一日当たりの売買代金や時価総額が大きい傾向がある。そのため、その多くは、現時点で必要な流動性は確保されている等の理由から投資単位の引下げを行っていない。こうした企業にとっては投資単位の引き下げは、株主数の増加に伴うコスト増や株主構成の変化等がある一方で、特段のメリットが見いだせないのであろう。

しかし、投資単位を引き下げる方法として株式分割を実施した企業の株価の反応を確認したところ、企業による株式分割実施の発表に対し、株価はポジティブに反応する傾向が見られた。

企業にとっては株主数、株主構成等が安定している方がよいというのはもちろんなのであろうが、投資単位の引き下げによって、市場から好意的に見られて株価が上がるというメリットがあるのかもしれない。そうした面も含めて投資単位の引き下げを真剣に検討する余地はあるのではないだろうか。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

森下千鶴 (もりした ちづる)

ニッセイ基礎研究所 金融研究部 研究員

【関連記事 ニッセイ基礎研究所より】

・TOPIXの見直しが指数の騰落率に与える影響は?

・新型コロナ禍の自社株買い動向 ―― 前年度比は大幅減少も、足元は徐々に増加

・株式市場の空洞化回避には長期保有する個人投資家の裾野拡大が急務

・ESG関連ファンドの動向~一過性の投資テーマで終わらないために大切なことは~

・2021年4~12月の自社株買い動向~設定額はコロナ禍前の2019年の水準まで回復、アナウンスメント効果も引き続き有効