投資信託は大きく2種類に分類できる。アクティブファンドとインデックスファンドだ。投資信託で資産運用する際は、運用目的に応じて、これらを使い分けなければならない。今回は、アクティブファンドとは何かを中心に、そのメリットとデメリット、選び方のコツを人気ファンドとともに紹介していく。

目次

アクティブファンドとは?

アクティブファンドとは、運用会社やファンドマネージャーが独自の見通しや判断に基づいて運用する投資信託である。後述するインデックスファンド以上の運用益を狙っており、ファンドによって、様々なテ-マや投資方針を掲げているのが特徴だ。

アクティブファンドの種類は数多く、投資家は好みの投資対象を選別できる。日本の成長企業だけに投資したい場合は、そのようなアクティブファンドを探して、投資することになる。

アクティブファンドとよく比較される「インデックスファンド」とは?

インデックスファンドとは、日経平均株価やアメリカのS&P500、債券指数などの動きを表す指数(インデックス)への連動を目指すファンドのことである。あくまで「目指す」であり、100%連動するわけではないが、以後は便宜上「連動する」と表記する。指数に連動するので、シンプルな商品設計になっていることが多く、値動きが掴みやすい。

幅広い銘柄に投資できることも特徴だ。日経平均株価に連動するインデックスファンドに投資した場合、日経平均株価を構成する225銘柄に投資することになる。また、S&P500に連動するインデックスファンドに投資した場合、自動的にアメリカを代表する500銘柄に分散投資することになる。

つまり、日経平均株価とS&P500に連動するインデックスファンドの2つに投資した場合、それだけで日本とアメリカの代表的な企業群に分散投資したことになる。

アクティブファンドとインデックスファンドの違い

両者の違いは大きく3つある。

・信託報酬が違う

1つめの違いは信託報酬だ。アクティブファンドはファンドマネ-ジャ-が銘柄選択や情報収集を行うため、信託報酬は高く設定されている(ことが多い)。一方、インデックスファンドは指数に連動させればよく、相対的にコストがかからないので、信託報酬や手数料が低い(ことが多い)。

・組入銘柄が違う

2つめの違いは組入銘柄だ。インデックスファンドは指数に連動させるため、指数を構成する銘柄をパッケ-ジ買いすることになるが、アクティブファンドは独自の調査や情報収集を通じて銘柄を選んでいる。

・運用目標が違う

3つめの違いは運用目標である。アクティブファンドは、ベンチマ-クにしている指数がある場合にそれを上回るのが目標だ。そのため、ファンドマネ-ジャ-が指数よりも高い運用成績を目指すために、機動的に銘柄を入れ替えていく。

これらはあくまで一般的な特徴であり、ファンドごとに運用目標が異なる。投資する際は、各ファンド(投資信託)の交付目論見書から、運用目標を見極めて投資したい。

【参考】日本証券業協会 | 投資信託の交付目論見書はどこをチェックすればいいの?

アクティブファンドのメリット

アクティブファンドに投資するメリットは大きく3つ挙げられる。投資対象を選ぶ時は、ここに挙げるメリットとインデックスファンドのメリットを比較して、投資判断するとよいだろう。実際は両方に投資することもできるため、どちらか1つに決める必要はない点を明示したうえで、メリットの解説へと入っていく。

アクティブファンドのメリット1:大きなリタ-ンの可能性がある

アクティブファンドは指数(インデックス)以上のリタ-ンを獲得できる可能性がある点が1つめのメリットだ。指数はたくさんの銘柄で構成されているため、価格が上がり続ける銘柄だけではなく、価格が上がらない、もしくは下がってしまう銘柄にも投資してしまうことになる。

一方、アクティブファンドでは(理論上は)良い銘柄だけに投資できるので、指数以上のリタ-ンを獲得できる可能性がある。

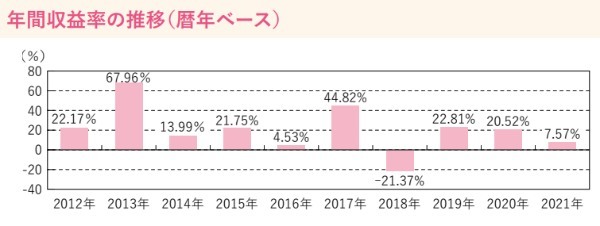

たとえば、2013年のひふみ投信の年間収益率(暦年ベ-ス)は67.96%のプラス、2017年は44.82%のプラスとなっているが、指数への連動では、この数字を出すことは難しい。

▽ひふみ投信の年間収益率の推移(暦年ベ-ス)

すべてのアクティブファンドでハイリタ-ンになるわけではないが、指数以上のリタ-ンを獲得できる可能性はメリットの1つになる。

アクティブファンドのメリット2:商品数が多く、自分の目的やテ-マに沿った投資が可能

商品数が多く、特定のテ-マや目的に応じて運用できる点が、アクティブファンドへの投資の2つめのメリットだ。

ひふみ投信の場合は「日本を根っこから元気にする」というコンセプトがあり、スパ-クス・新・国際優良日本株ファンドは「グロ-バルでの活躍が期待できる日本企業20銘柄程度に厳選して投資する」というコンセプトがある。テ-マ関連では、宇宙関連銘柄へ投資する「東京海上・宇宙関連株式ファンド」なども存在し、アクティブファンドの商品数は豊富だ。

▽ひふみ投信の基本情報

日本を根っこから元気にする

引用:ひふみ投信

ひふみ投信は、主に日本の成長企業に投資をする直販投信です

▽スパ-クス・新・国際優良日本株ファンドの特色

主要投資対象は、国内の株式。高い技術力やブランド力があり、今後グロ-バルでの活躍が期待出来る日本企業に投資する。ベンチマ-クは設けず、20銘柄程度に厳選投資を行い、投資信託財産の中長期的な成長を目標に積極的な運用を行う。原則として短期的な売買は行わず、長期保有することを基本とする。3月決算。

引用:SBI証券 | スパ-クス・新・国際優良日本株ファンド | ファンドの特色

宇宙関連以外にも、AIやヘルスケア、5Gなど様々なテ-マが設定されている。すべてのテ-マを書くと膨大な量になるので省略するが、あらゆるテ-マで運用されていると言っていい。

このように、投資したいテ-マやコンセプトから投資対象を選べる点もアクティブファンドのメリットだ。

アクティブファンドのメリット3:運用者起点で選ぶことができる

運用者がどんな人かを見ながら投資できる点が、アクティブファンドへの投資における3つめのメリットだ。たとえば、腕を認めているファンドマネ-ジャ-が存在し、その人が新しいファンドを設立するとなったら、お金を託したいと思うだろう。

そこまでいかずとも、定期的な運用レポ-トを読むことで、誰がどんな考えを持って運用しているかが分かる。それは安心感につながるだろう。安心感で投資成績が良くなることはないが、投資する上では大切な要素の1つだ。

アクティブファンドのデメリット

アクティブファンドにはメリットだけではなく、デメリットも存在する。ここからはアクティブファンドに投資する際に気をつけたいデメリットを3つ見ていこう。

アクティブファンドのデメリット1:運用コストが高いことが多い

前述のように、運用コストがインデックスファンドより高いケ-スが多い点が1つめのデメリットだ。

個人投資家に人気の米国株インデックスファンドである楽天・全米株式インデックス・ファンドの信託報酬は0.1620%、SBI・V・S&P500インデックス・ファンドは0.0938%程度となっている。しかし、米国株の代表的なアクティブファンドであるアライアンス・バ-ンスタイン・米国成長株投信は年率1.727%だ。

▽主なインデックスファンドとアクティブファンドの信託報酬比較例

| 名称 | 種別 | 信託報酬(年率) |

|---|---|---|

| 楽天・全米株式インデックス・ファンド | インデックス | 0.162% |

| SBI・V・S&P500インデックス・ファンド | インデックス | 0.0938% |

| アライアンス・バ-ンスタイン・米国成長株投信 | アクティブ | 1.727% |

このデ-タがすべてではないが、基本的にはアクティブファンドのコストが高くなる。

アクティブファンドのデメリット2:市場平均を上回る利益が出るとは限らない

先ほど、アクティブファンドは指数より大きなリタ-ンを出せる可能性があると記載したが、反対に市場平均を下回ってしまうリスクもある。それがアクティブファンドへの投資における2つめのデメリットだ。

ひふみ投信の2018年の年間収益率は-21.37%だが、同期間のS&P500のリタ-ンは-7%、TOPIXのリタ-ンは-16%であった。セゾン資産形成の達人ファンドの2018年の年間収益率は-11.75%とTOPIXよりマイナス幅は少ないものの、S&P500よりはマイナス幅が大きい。

▽2018年における主なアクティブファンドと指数の年間収益率比較例

| 名称 | 種別 | 年間収益率 |

|---|---|---|

| ひふみ投信 | アクティブ | -21.37% |

| セゾン資産形成の達人ファンド | アクティブ | -11.75% |

| S&P500 | 指数 | -7% |

| TOPIX | 指数 | -16% |

平均を上回ることもあれば、下回ることもあるのがアクティブファンドだ。場合によっては市場平均を下回り続けるケ-スもある。市場平均よりプラスになる可能性もあるが、マイナスになってしまう可能性もある点が2つ目のデメリットだ。

アクティブファンドのデメリット3:テ-マ型アクティブファンドは組成タイミングですでに旬が過ぎていることが多い

組成タイミングで旬を過ぎていることが多い点が3つめのデメリットだ。テ-マ型のアクティブファンドは旬が過ぎてしまうと、その後の運用成績がマイナスになってしまうことがあり得る。

たとえば、AIが注目され始めていたとする。世間的に注目され始めた段階で、AI関連のアクティブファンドが登場したら、値上がり期待は高いだろう。ただ、すでに広く注目され、その期待が株価に折り込まれている段階でファンドが組成されたらどうだろうか。今後も上がり続ける可能性はあるが、旬は過ぎていると言えなくもない。

テ-マ型アクティブファンドに投資する際は、旬が過ぎていないかを投資前に吟味したい。

アクティブファンドの選び方のコツ

ここからはアクティブファンドを選ぶ時のコツを紹介する。ファンドを選ぶ際は目論見書や運用レポ-トを確認して、投資することが重要だ。良い運用成績を出すためにも、しっかりチェックしておこう。

アクティブファンドの選び方のコツ1:運用実績を確認する

投資するうえで大事なのは運用実績だ。運用実績は交付目論見書や運用レポ-トで確認することができ、インデックスをアウトパフォ-ムしているかを確認する必要がある。

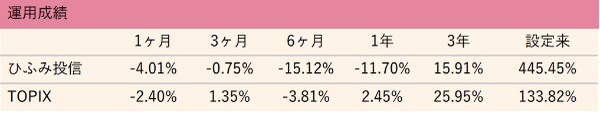

先ほどから触れているひふみ投信を例に見ていこう。ひふみ投信の場合、運用レポ-トと目論見書に運用実績が記載されている。運用レポ-トでは基準価額の推移がTOPIXと比較して掲載されており、ひふみ投信はTOPIXよりも運用実績が良い。設定来の運用成績を見ると、ひふみ投信が445.45%、TOPIXが133.82%となっている。

▽ひふみ投信の基準価格の推移

▽ひふみ投信の運用成績

ト-タルではひふみ投信が上回っているが、長期で投資する人だけではないだろう。短期から中期で運用する場合は、目論見書の年間収益率(暦年ベ-ス)か運用レポ-トの各年の収益率を見ておきたい。各年のデ-タを見比べることで、ファンドの特徴がわかるはずだ。

アクティブファンドの選び方のコツ2:手数料はどれくらいか

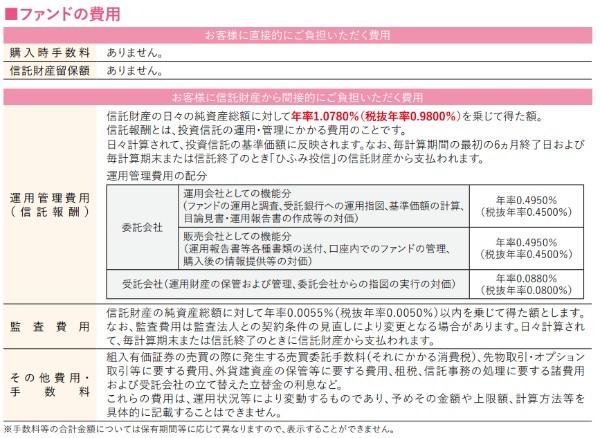

手数料も投資判断する上で重要だ。手数料は目論見書から確認でき、購入時手数料と運用管理費用(信託報酬)、その他費用をチェックする必要がある。

ひふみ投信の場合は公式サイトから「交付目論見書」へ移動して、手数料を確認できる。購入時手数料は無料で、信託報酬は1.0780%だ。また、監査費用が0.0055%となっている。

▽ひふみ投信の交付目論見書に記載されている手数料

この数値が高ければ高いほどコストがかかるわけだが、高いから悪いというわけではない。投資対象や過去のリタ-ン、手数料を総合的に判断して、投資先を選ぶ必要がある。

アクティブファンドの選び方のコツ3:純資産は少な過ぎないか

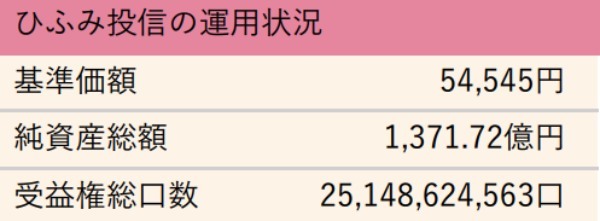

純資産が少なすぎる場合、繰上償還のリスクがある。長期保有を前提としている場合、繰上償還されてしまうと、運用目標を達成できない可能性があるため、注意が必要だ。

また、純資産が少ない場合は「規模のメリット」が働かずに、ファンド全体の運用効率が下がる可能性がある。こういった点からも純資産を見ておく必要がある。

ひふみ投信の場合は、最新の運用レポ-トから純資産総額の推移を見ることができる。また、目論見書にも純資産総額の推移が掲載されている場合がある。

▽ひふみ投信の月次レポ-トに記載されている純資産総額

アクティブファンドの選び方のコツ4:投資方針に共感できるファンドであるか

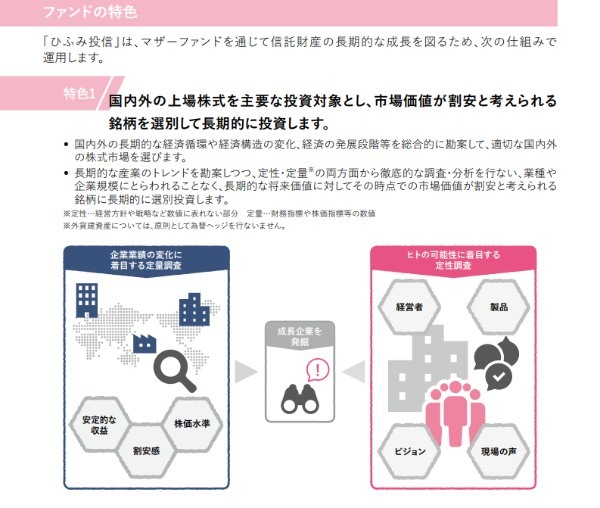

投資方針に共感できるかどうかも大きな判断材料だ。投資方針は基本的にファンドのホームページや目論見書に掲載されている。ひふみ投信の場合はホームページの「基本情報」と目論見書の「ファンドの特色」に掲載されているので、よく見ておきたい。

▽ひふみ投信の目論見書記載の「ファンドの特色」

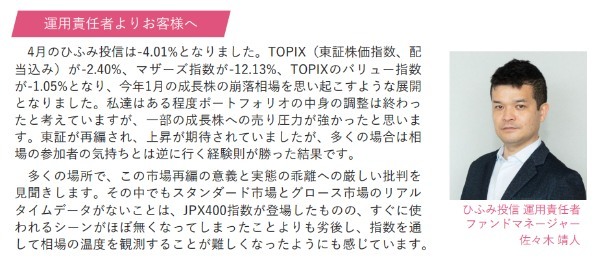

アクティブファンドの選び方のコツ5:成績が良い時も悪い時もしっかり状況を情報発信(レポ-ティング)しているか

成績が良い時の運用状況だけを発信しているファンドには注意したい。「全面的にアピールしている過去10年間の成績は良くても、過去15年を見ると成績が悪い」というケ-スもあり得る。

運用成績に関わらず、しっかりと運用レポ-トを出しているかはチェックが必要だ。情報が抜け落ちていると感じた場合は、客観的な情報を調べておきたい。

ひふみ投信の2022年4月の運用レポ-トを見ると、運用成績は-4.01%となったが、各運用者がしっかりと状況についてレポートしている。これを読んで納得するかどうかは人によって異なるかもしれないが、いずれにせよ、成績が良い時も悪い時もしっかり状況を情報発信(レポ-ティング)しているかには注目したい。

▽ひふみ投信の運用レポ-ト掲載の運用責任者コメント抜粋

人気のアクティブファンド3選【2022年版】

ここからは人気のアクティブファンド3選を紹介していく。それぞれの特徴を吟味して、比較してもらいたい。

ひふみ投信

ひふみ投信は日本の成長企業に投資するファンドで、設定来の運用成績もTOPIXをアウトパフォームしている。

純資産総額も長期では堅調に推移しており、運用実績も良い。日本国内の成長企業を中心に投資したい方にとって、選択肢の1つに入れておきたいアクティブファンドだ。

▽ひふみ投信の基本情報(2022年6月3日時点)

・主な投資対象:主に国内の株式

・純資産総額:1,400億1,900万円

・基準額:55,346円

・信託報酬:1.078%

【参考】ひふみ投信 | 基本情報

セゾンの資産形成の達人ファンド

長期国際分散型の投資を行ってくれるセゾンの資産形成達人ファンドも人気のアクティブファンドの1つだ。目論見書を見ると投資先は北米やヨ-ロッパが中心だが、新興国への投資比率も15%程度となっている。

世界に幅広く投資したい方は選択肢に入れておきたいアクティブファンドだ。

▽セゾンの資産形成の達人ファンドの基本情報(2022年6月3日時点)

・主な投資対象:主として、個別の銘柄選択に特化して長期投資を行うアクティブファンドに投資

・純資産総額:1,915億1,569万円

・基準額:30,321円

・信託報酬:1.34%

【参考】セゾン投信 | セゾンの資産形成の達人ファンド 運用状況・レポ-ト

スパ-クス・新・国際優良日本株ファンド

スパ-クス・新・国際優良日本株ファンドは20銘柄程度に厳選投資するアクティブファンドである。先述の2つのアクティブファンドよりも銘柄数が少ないのが特徴だ。

当初設定日である2008年3月28日からの基準価額の推移も長期的には堅調だ。高い技術力、ブランド力を持った日本の企業に厳選して投資したい場合、検討しておきたいアクティブファンドだ。

▽スパ-クス・新・国際優良日本株ファンドの基本情報(2022年4月28日時点)

・主な投資対象:⾼い技術⼒やブランド⼒があり、今後グロ-バルでの活躍が期待出来る⽇本企業を中心に投資

・純資産総額:1,260億8,300万円

・基準額:38,756円

・信託報酬:1.804%

【参考】スパ-クス・新・国際優良日本株ファンド 運用レポ-ト(月次)(PDF)

まとめ:アクティブファンドは選択のポイントを押さえて投資先を決定しよう

この記事では、アクティブファンドとは一体何か、メリットやデメリット、選び方のコツなどについて解説してきた。

「どの金融商品(投資商品)に投資するか」は将来の資産形成を大きく左右するため、様々な要素を比較して、判断しなければならない。メリットやデメリット、投資の際に見ておきたいポイントを押さえて、投資先を決定することが重要だ。