世界的なインフレ懸念もあり、不動産投資があらためて注目されている。ただ、不動産投資は比較的安定した資産運用と言われる一方、リスクが高いと敬遠する人もいる。そこで本稿では、不動産投資を始めようか迷っている人、物件を探している人向けに、失敗事例とリスク、その対策をご紹介していく。これらの内容を知った上で、ご自身に不動産投資が合っているかを判断していただきたい。

目次

不動産投資のリスク、実際には高いのか?低いのか?

世の中には、不動産投資に対して肯定的な意見、否定的な意見がある。まずは、両方の視点から不動産投資を捉えてみたい。

不動産投資への肯定的な意見:不動産投資はリスクが低い

不動産投資は、株式、FX、暗号資産などの金融商品と比べてリスクが低い(ミドルリスク、ローリスク)と言われる。その主な理由は次の2つだ。

1つめは、モノ(現物資産)による投資であるということだ。金融商品は価値がゼロになるリスクがある。これに対して不動産投資は、マンションやアパートなどの物件が残るため、価値がゼロになるリスクが少ない。

不動産投資のリスクが低いと言われるもう1つの理由は、景気の波の影響を受けにくく、安定した家賃収入を得やすいことだ。ただし前提として、住居系の物件であること、入居者がいることなどの条件が必要になる。

不動産投資への否定的な意見:不動産投資はやめとけ、失敗する

リスクが低いと言われているにも関わらず、たとえば「不動産投資」というキーワードで検索すると、「不動産投資 やめとけ」「不動産投資 失敗」など、否定的な意見も目立つ。その原因をまとめると以下に分けられる。

▽不動産投資にネガティブとなる主な理由

・悪徳業者にハメられて損をした

・儲からない物件を掴まされて損をした

・不動産投資の知識が足りなくて損をした

つまり、不動産投資という仕組みの問題というより、業者、物件、投資家自身いずれかの障壁によって失敗した(または失敗する)ということである。

これらの障壁を解消するには、失敗事例とリスクを知るのが有効だ。パターンを知ることで、失敗とリスクを避けやすくなる。

不動産投資の失敗事例から学ぶ!どうすればその失敗を回避できるのか

まずは、不動産投資の失敗事例から確認していこう。ポイントは、事例と対策をセットで覚えることだ。

不動産投資の失敗事例1:大型施設の移転で空室率が急上昇

大型施設が近くにある物件は、長期的な空室が出にくい。たとえば、大学キャンパス、ショッピングモール、大規模工場などの近隣にある物件だ。しかし、このタイプの物件は、施設の移転によって空室率が急上昇するリスクがある。

一例では、立命館大学のびわこ・くさつキャンパスの経営学部(3,600人規模)が2015年に移転になった際、周辺の賃貸物件の空室率が急上昇し、家賃相場が急落した。移転当時の地元不動産会社を楽待新聞が取材しているが、「ワンルームが余ってしまっている状態」「値下げ幅の大きい物件だと2割くらい下げているところも」といった声が漏れ聞こえた。

さらに同大学・同キャンパスでは、2020年に情報理工学部(2,000人規模)の移転を発表した。移転は2024年を予定だが、2020年11月17日付けの日経電子版では「地元不動産事業者は空室率の再上昇」への危機感が先立つとしている。

・「大型施設の移転」による不動産投資の失敗を回避する方法

大型施設に頼った物件は、移転リスクがあるため、慎重に購入を検討しよう。リスクを覚悟の上で購入する場合は、施設移転の可能性がないかのリサーチが必要だ。これについては、ネット検索や地元不動産会社のヒアリングである程度、調べられる。もし、施設移転の可能性があるなら、手を出さないのが無難だ。

また、物件の購入後、施設移転の話が浮上するケースもある。施設移転で空室率上昇が必至なら、なるべく早く売却するべきだ。売却を先延ばしにするほど低利回りになりやすく、買い手がつきにくくなる。

不動産投資の失敗事例2:高利回りに見せかけた劣悪物件をつかむ

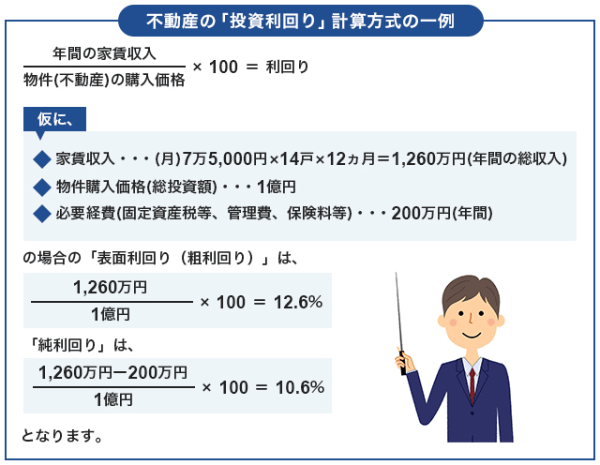

高利回りに見せかけると言っても、いくつかの手口がある。代表的なのは、初心者に対して、経費が反映されていない表面利回り(年間の家賃収入÷物件価格×100)を提示して、儲かるように錯覚させる手口だ。

▽不動産投資における利回りと表面利回り

また、一棟物件であれば、各部屋の家賃などをまとめたレントロールを改ざんする手口、空室なのに入居者がいるように見せかける手口などがある。

▽レントロールとは

不動産の賃貸借条件を一覧表にしたものをいう。

部屋・賃貸スペース別に、家賃・敷金等、契約日・契約期間等の契約条件が記されている他、賃借人の属性が記載されていることも多い。

その形式は区々であるが、賃貸不動産の調査・評価に当たって活用されている。

引用:三井住友トラスト不動産 | レントロール

レントロール改ざんの事例では、藤田知也著『やってはいけない不動産投資』(朝日新書)内で、各部屋の家賃を数千円ずつ上げ、さらに空室を入居者がいるように装い、年間72万円の収入を増やす悪徳業者の手口が紹介されている。

・「劣悪物件をつかむ」不動産投資の失敗を回避する方法

第1の回避策は、諸経費を差し引いた「実質利回り」で購入を判断することだ。計算式は次のようになる。

▽不動産投資の実質利回り計算式

(年間家賃収入-年間諸経費)÷(物件価格+購入時の諸経費)×100

第2の回避策は、レントロールや利回りの根拠になっている家賃を、周辺相場と比較することである。家賃設定が割高なら、リスクがあるため購入を見送るのが安全だ。

そして第3の回避策は、対象が一棟物件なら現地調査を行うことである。満室とうたっているのに、空室が存在するケースもある。

不動産投資の失敗事例3:不正ローンの利用で一括返済を迫られる

不動産投資の知識がないために、悪徳業者にだまされる失敗例が後を絶たない。なかでも目立つのが、不正ローンによる物件購入だ。代表的な手口としては、ローン審査時に収入や貯蓄を偽る、不動産投資に本来使ってはいけない住宅ローンを利用する、などがある。

NHKクローズアップ現代では、30代看護師(年収500万円)の不動産投資の失敗事例を取り上げている。彼女は、婚活マッチングアプリで出会った男性と悪徳業者にだまされ、約1億円の借金をして複数のマンションを購入。物件購入で使っていたのが住宅ローン用の「フラット35」だったため、後に一括返済を迫られることになった。

【参考】NHK | クローズアップ現代 全記録 トラブル急増!不正ローンで広がる“借金投資”

・不正ローン使用による不動産投資の失敗を回避する方法

不正ローンの利用を持ちかけられても、絶対に話にのってはならない。不動産投資の知見がある人であれば、住宅ローンを不正に使ったときのリスクは理解しているはずだ。一括返済を求められれば、大きな借金が残る可能性もあり、取り返しがつかない。

なお、ここで紹介した不動産投資の失敗事例は、ごく一部だ。ネットや書籍などで数多く紹介されているため、積極的に情報収集して知見を深めよう。

不動産投資の9つのリスクと対策

次に、不動産投資の主な9つのリスクについても確認していく。こちらもポイントは、リスクと対策をセットで覚えることだ。

不動産投資のリスク1:空室リスクと対策

不動産投資において、空室はもっとも警戒すべきリスクである。家賃収入がなければ、経営そのものが成り立たない。

・空室リスクとは?

空室が発生すれば、区分マンションなら家賃収入が途絶える。また、一棟物件なら家賃収入が減ってしまう。

空室リスクが現実になると、不動産投資ローンを利用している場合、毎月の返済を手持ち資金で埋めなければならない。生活が苦しくなるだけでなく、自己破産に追い込まれることもある。

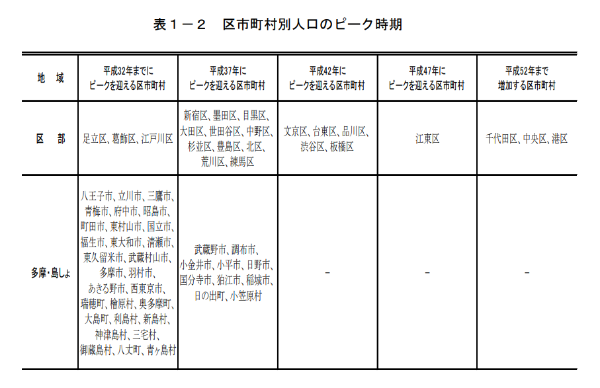

・空室リスク対策1:投資エリアを人口が微増、安定しているエリアに絞り込む

現時点で入居者ニーズがあり、将来の人口が安定・微増しているエリアで不動産投資をするのが有効だ。将来の人口推移については、自治体ごとにまとめている人口予測を参考にするとよいだろう。一例として、東京都の人口予測は下記サイトから入手できる。

▽東京都の市区町村人口のピーク時期見込

・空室リスク対策2:自身の足で空室状況を調査するのも有効

大都市圏なら人口が安定しているはず……。このように安易に考えるのは危険だ。なぜなら、賃貸物件の供給過剰や人口減少などによって、空室リスクが高まっているエリアもあるからだ。複数の不動産会社をヒアリングしたり、エリア内を歩いてみたりして、空き物件の状況を自身の目で確認するのが有効だ。

不動産投資のリスク2:家賃滞納リスクと対策

家賃滞納が起きると、入居者がいるのに収入が途絶えてしまう。不動産投資の収入原資の大半はこの家賃収入であり、滞納は大きなリスクとなる。リスク内容と対策を確認していこう。

・家賃滞納リスクとは?

家賃の支払いが、長期的に滞ってしまうリスクである。たちの悪い入居者だと交渉に応じず、居座るケースもある。調停や裁判などによって部屋を明け渡してもらうことも可能だが、費用と手間がかかってしまう。

・家賃滞納リスクへの対策1:入居審査を厳しくする

家賃滞納リスクを軽減するには、入居審査のハードルを上げるのが有効である。わかりやすいのは、大手企業に勤めているサラリーマンや公務員など、収入が安定している人に限定することだ。ただし、入居審査を厳しくし過ぎると、空室リスクが高まる懸念が出てくるので注意したい。

・家賃滞納リスクへの対策2:家賃保証会社と契約する

家賃滞納リスクをゼロにしたいなら、家賃保証サービスを利用するのが効果的だ。家賃滞納が発生した場合、その分の家賃や原状回復費を保証会社が立て替えてくれる。保証会社は複数あるが、契約数が伸びているなど経営状況が安定している業者を選ぶとよいだろう。

不動産投資のリスク3:家賃下落リスクと対策

長期間にわたって物件を所有していると、家賃下落リスクも出てくる。家賃下落は経年で発生するため仕方ない部分ではあるが、リスクを低減させる対策はいくつかあるので、確認していこう。

・家賃下落リスクとは?

家賃収入は、築年数が経つほど減っていくのが普通だ。一般的に家賃は年平均1%程度、下落していくと言われる。この家賃下落が想定以上に進み、収支が悪化するのが家賃下落リスクである。

・家賃下落リスク対策1:家賃下落を折り込んで経営シミュレーションをする

家賃下落リスクを回避するには、不動産投資を始める前段階のシミュレーションで家賃下落を折り込んでおくことが大事だ。たとえ家賃が下落しても、想定内であればリスクにならない。

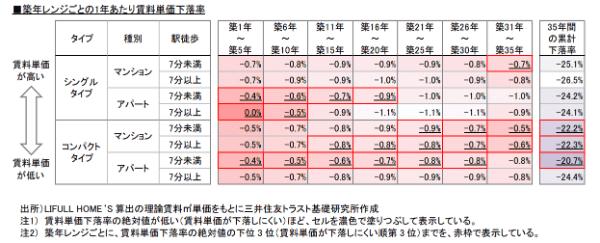

・家賃下落リスク対策2:駅近、RC造マンションなどを選ぶ

家賃が下落しにくいタイプの物件を選ぶのもポイントだ。26万件以上の物件データをもとにした、三井住友トラスト基礎研究所のレポートによれば、アパート、マンションどちらも「最寄り駅から徒歩7分未満」の駅近物件の家賃下落率がゆるやかだった。

▽タイプ別の駅近物件の家賃単価下落率

また、総務省の調査では、建物タイプでも家賃下落率に差があった。家賃下落率で見ると、木造のアパートや戸建てなどに比べて、RC造マンションが0.19%下回っている。

▽建物のタイプ別家賃下落率の違い

| 建物タイプ | 家賃下落率(年率) |

|---|---|

| 非木造共同住宅 (RC造マンションなど) | −0.80% |

| 木造共同住宅 (アパートなど) | −0.99% |

| 木造一戸建て | −0.99% |

引用:総務省統計局「借家家賃の経年変化について」(PDF)に基づき編集部作成

不動産投資のリスク4:修繕リスクと対策

不動産物件は、物件の価値を維持するためにも定期的な修繕が必要だ。このコストは必要経費ではあるものの、修繕コストをコントロールできないと、手元キャッシュが目減りしてしまう。修繕のリスクとその対策を見てみよう。

・修繕リスクとは?

修繕リスクとは、建物の大規模修繕コストが負担となり、収支やキャッシュフローが悪化するものだ。修繕リスクでとくに避けたいのは、購入直後にまとまった修繕費用が必要になるケースだ。キャッシュフローを得ていない段階で、多額のキャッシュが出ていってしまう。投資物件の購入時には要注意なポイントだ。

・修繕リスク対策1:重要事項調査報告書で修繕履歴をチェック

購入直後の修繕リスクを避けたいなら、過去の修繕状況を確認するのが有効だ。マンションであれば、売主が契約している管理会社が発行してくれる「重要事項調査報告書」が参考になる。この報告書で過去の修繕状況を確認すれば、修繕がすぐに必要か判断材料になる。

【参考】一般社団法人マンション管理業協会 | 管理に係る重要事項報告作成に関するガイドライン(PDF)

【参考】一般社団法人マンション管理業協会 | 管理に係る重要事項調査報告書(PDF)

なお、重要事項調査報告書の作成は有料だが、いくらかかるかは管理会社による。相場の目安は、5,000円〜1万円程度だ。

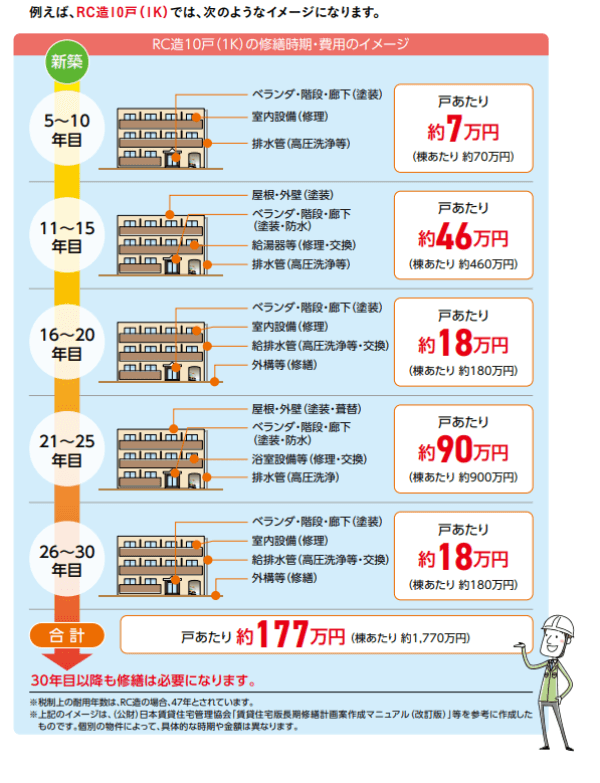

・修繕リスク対策2:適切な修繕を計画的に実施する

物件購入後は、適切なタイミング及び内容で修繕していくことで、リスクの軽減になる。ただ、具体的にどのように修繕していけばよいかの判断は難しい。これについては、下記の国土交通省の資料が参考になる。木造・RC造それぞれの計画修繕のモデルケースを紹介している。

▽RC造10戸の修繕時期・費用イメージ

不動産投資のリスク5:建物の老朽化リスクと対策

建物の老朽化を放置すると、空室リスクが高まるだけでなく、出口戦略が難しくなる。経年劣化以上の老朽化は資産価値の目減りを招き、売却価額に影響するのみならず、売却先獲得の難易度も上がるからだ。老朽化リスクとその対策を確認しよう。

・建物の老朽化リスクとは?

建物は古くなるほど魅力が失われ、入居者付け(客付け)が難しくなる。これを放置することで、さらに空室リスクが高まり、出口戦略(売却)が難しくなるのが老朽化リスクだ。徐々に空室率が上がっていき、最終的にわずかな入居者が残っている状態になると、立ち退き費用もかかってしまう。

・建物の老朽化リスク対策:適切な修繕で建物寿命を延ばす

修繕リスクで触れたように、適切な修繕をしていくことで、建物が古くなっても空室率の上昇を最小限に抑えられる。また、適切な修繕によって、建物寿命を長くすることも可能になり、1物件で得られるキャッシュフローが増える。

不動産投資のリスク6:ローンの金利上昇リスクと対策

不動産投資ローンを利用するなら、金利上昇リスクは要警戒だ。上昇分だけコストが上昇し、キャッシュフローに大きな影響を与えかねない。以下、金利上昇リスクの概要と対策について確認しよう。

・金利上昇リスクとは?

不動産投資ローンの金利が上がり、毎月の返済が重くなるのが金利上昇リスクである。たとえば、これまでは十分なキャッシュフローが得られていたのに、金利上昇によって利益がなくなる、赤字になるといった影響が考えられる。

・金利上昇リスク対策1:固定金利を選んでリスクゼロにする

金利上昇リスクをゼロにしたいなら、固定金利を選ぶのが有効だ。ただし、変動金利よりも固定金利のほうが高金利のため、長期的に金利が上がるかそうでないか、この点をよく考えて判断すべきだろう。

・金利上昇リスク対策2:借入れ総額を抑える、繰り上げ返済をする

変動金利を利用しつつ金利変動リスクを抑えたいなら、不動産投資ローンの借入れ総額を抑えるのが有効だ。合わせて、キャッシュフローが貯まったら、その一部を繰り上げ返済に回すのもよいだろう。これにより、金利上昇に耐えやすい経営体質になる。

不動産投資のリスク7:天災リスクと対策

日本では地震や台風が頻繁に起こるため、天災リスクへの備えが必須だ。不動産投資は10年、20年と長期にわたり運用することも多く、リスクの内容と対策についてはぜひ確認しておきたい。

・天災リスクとは?

地震、火災、洪水などで物件が住めない状態になり、家賃収入が減少、またはゼロになるのが天災リスクだ。火災保険やこれとセットになった地震・水災保険に加入するのが基本だが、他にも以下のような対策が考えられる。

・天災リスク対策1:地震や水災リスクの少ないエリアの物件を買う

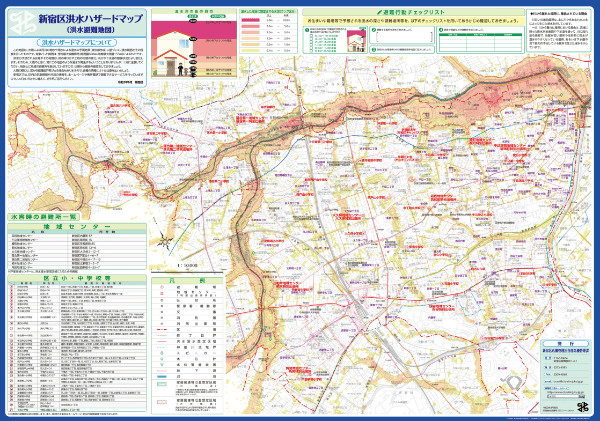

不動産投資を始める前段階で、地震や水災リスクの低い立地に絞り込むのが有効だ。対象エリアの天災リスクを確認したいなら、各自治体でまとめているハザードマップを活用するとよいだろう。東京都新宿区の場合は、次の通りだ。

▽東京都新宿区の洪水ハザードマップ

【参考】東京都建設局 | 洪水ハザードマップ公表状況(令和2年12月現在)

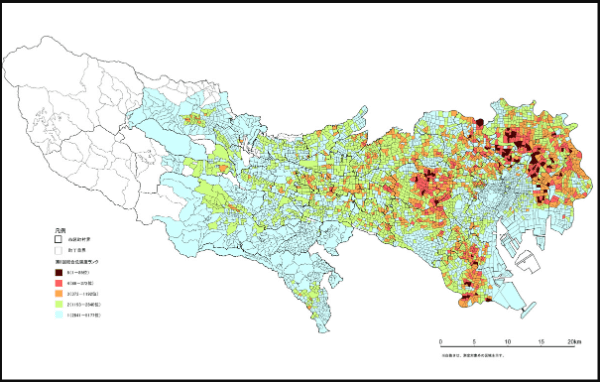

▽東京都の地震に関する地域危険度のマップ

・天災リスク対策2:新耐震の建物を購入する

中古物件を仕入れて不動産投資をする場合、新耐震基準の建物を選ぶとリスクヘッジになる。建物は1981年6月1日以降につくられた新耐震基準と、それ以前につくられた旧耐震基準に大別できる。新耐震基準が目標とするのは次の内容だ。

▽国土交通省による新耐震基準の考え方

・中規模の地震(震度5強程度)に対しては、ほとんど損傷を生じない

・大規模の地震(震度6強から震度7程度)に対しては、人命に危害を及ぼすような倒壊等の被害を生じない

引用:国土交通省 | 住宅・建築物の耐震化に関する現状と課題(PDF)より編集抜粋

不動産投資のリスク8:物件価格の下落リスクと対策

家賃収入を十分得ていても、物件価格の下落によって、トータルの収支が悪化するケースもある。これも長期にわたり運用を行う不動産投資ならではのリスクと言える。対策と合わせて確認しよう。

・物件価格の下落リスクとは?

不動産投資によるリターンの種類には、インカムゲイン(家賃収入)とキャピタルゲイン(売却益)がある。賃貸ニーズや経済の変化によって、物件価格が下落すれば、予想外の売却損が出るリスクがある。

・物件価格の下落リスク対策:人口が安定・微増しているエリアを狙う

物件価格が下落する主な原因は2つある。1つは長期的な不景気やデフレによるものである。ただ、景気や物価を読むことは難易度が高いため、これについては対策が難しい。

2つめの原因は、エリアの価値(地価や入居者ニーズなど)の低下である。こちらは対策がとりやすい。現時点で入居者ニーズがあり、将来的に人口が安定・微増しているエリアの物件を購入すれば、物件価格の下落リスクが少ないと考えられる。前述した「不動産投資のリスク3:家賃下落リスクと対策」と合わせて確認したい。

不動産投資のリスク9:賃貸管理会社の倒産リスクと対策

優良物件を所有しても、パートナー企業が倒産して家賃収入が失われる可能性もある。現物の不動産投資においては、管理会社などのパートナー業者との連携も欠かせない。長期にわたる付き合いにもなりやすく、リスク対策を確認しておきたい。

・賃貸管理会社の倒産リスクとは?

不動産投資では、入居者募集や建物管理などの運用を賃貸管理会社に委託するケースも多い。家賃の集金代行も委託している場合、管理会社が倒産してしまうと家賃が受け取られないリスクも考えられる。

また、不動産物件をサブリース業者と契約しているケースでは、サブリース業者が倒産すると、約束していた家賃収入は途絶えることになる。こちらも大きなリスクとなる。

・管理会社の倒産リスク対策1:家賃集金をオーナー自身が行う

最も効果的な対策は、賃貸管理会社に委託する業務を限定することだ。たとえば、入居者募集や物件管理などの業務だけを委託して、家賃集金はオーナー自身が行うというやり方である。集金業務を管理会社の委託から切り離して、家賃保証サービスを利用する手もある。

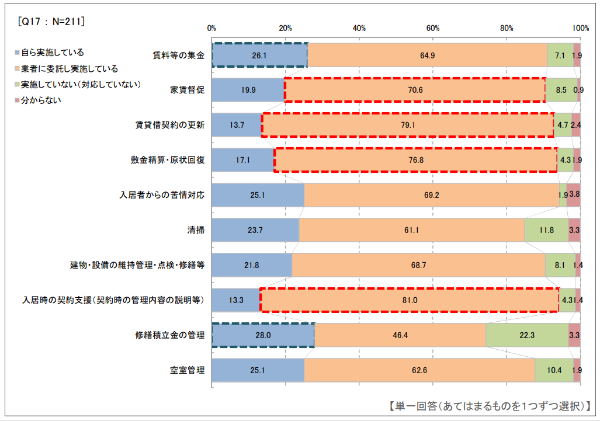

ちなみに、国土交通省の「賃貸住宅管理業務に関するアンケート調査」によると、家賃等の集金を自身で行っている家主の割合は、約4人に1人(26.1%)との結果だった。少なくないオーナーが家賃集金を自身で行っている

▽賃貸住宅の管理業務実施状況

・管理会社の倒産リスク対策2:契約前に、パートナー業者の財務確認はしっかり行う

契約しているサブリース業者の倒産については、契約している家賃の支払いが滞るため、オーナーは、サブリース業者との契約を通告して解除できる。あらためてサブリース業者を探すか、前述のとおり、客付けと管理を管理会社に任せる方法に切り替える必要がある。

いずれにしても切り替えのコストも多く、また入居者との交渉なども煩雑になるため、契約する物件の管理業者及びサブリース業者の選定は、財務状況含め、よく確認してから契約する必要があるだろう。

リスク回避して不動産投資を行うには

本稿で挙げた不動産投資の失敗事例とリスクは代表的なものだ。さらなるリスクヘッジを目指するなら、知識や情報の収集が欠かせない。では、具体的にどのようなことを行えばよいのか。先輩家主が実際に行っている知識の収集方法のベスト5は次の通りだ。

▽不動産投資のリスクを回避する情報収集法

(1)インターネット(SNS等)による情報収集 30.2%

(2)セミナーや不動産投資スクールへの参加 25.1%

(3)友人・知人からの情報提供 23.9%

(4)関連書籍や教材等の購入 19.8%

(5)コンサルタントへの相談 15.7%

引用:国土交通省 | 国土交通省 | 賃貸住宅管理業務に関するアンケート調査 <結果概要>(PDF)をもとに編集部作成

上記のうち、3つの知識の収集方法について、深掘りしてみよう。

不動産投資リスク回避の情報収集法1:インターネットによる情報収集

インターネットによる情報収集には、オウンドメディア、YouTube、SNSなど、さまざまなスタイルがある。インターネットによる情報収集のメリットは、幅広い意見に触れられることだ。このメリットを最大限に活かすのが賢いやり方だろう。

たとえば、中古の区分マンションを推奨するコンテンツに触れたら、その逆の中古の区分マンションを否定するコンテンツに触れてみる。さらに、不動産投資の他の種類(一棟物件や戸建てなど)に関するコンテンツをチェックしてみるといった具合である。

このように様々な考え方に触れることで、バランスのよい不動産投資の知見が形成できる。

不動産投資リスク回避の情報収集法2:不動産投資に関するセミナーやスクールへの参加

不動産投資に関するセミナーやスクールによる情報収集のメリットは、この分野の識者に直接質問ができることである。また、一般のネットや書籍では出ていないようなデータや体験談に触れられることもある。参加したら、ぜひ質問をして、より実際的な情報を得るようにしよう。

不動産投資のセミナーでは、管理業者や物件販売業者が主催していることも多く、質問への受け答えなどを確認することで、信頼できるパートナー業者探しにつながる可能性もある。

不動産投資リスク回避の情報収集法3:不動産投資に関連する書籍の購入

不動産投資の書籍を選ぶときは、Amazonなどのショッピングサイトが役立つ。レビュー数が多く高評価の書籍は、初心者が理解しやすく、みんなが欲しいと思う情報がまとめられている可能性が高い。

合わせて、インターネットと同様、さまざまな不動産投資の種類をテーマにした本に触れて、バランスよく情報収集することが大事だ。

まとめ:不動産投資にリスクは存在する。失敗談と対策をセットで研究しよう

本稿では、不動産投資の失敗事例と主なリスクについて解説してきた。このテーマで一番大事なのは、失敗事例・リスクに加えて、対策をセットで覚えることだ。

失敗事例とリスクだけを知っていても、賃貸経営では意味がない。何をすればそれを防げるかという対策を熟知して、その知識を行動に結びつけた人が成功確率を高められる。

最後に、本稿のタイトルの「不動産投資は危ないのか?」という問いに答えると以下のようになる。

・賃貸経営のことを知らず、悪徳業者の劣悪物件を掴んだら危ない(ハイリスク)

・賃貸経営の知見があり、優良物件を選び、適切な対策をとるなら危険は限定的(ローリスク)

同じ不動産投資でも、両者はまったくの別モノだ。不動産投資をするなら、後者のローリスクなものにこだわろう。