企業や富裕層の節税対策に関連して「タックスヘイブン」を耳にしたことはあるだろう。しかし、具体的にその仕組みや実際の税対策の機能について、詳しく知る人は少ない。本稿ではタックスヘイブンの概要とメリット、デメリットを解説し、具体的にどのように利用されているものなのか、まとめてみたい。あわせて、近年の世界的な規制の流れについても解説する。

目次

タックスヘイブンとは?

節税対策として「タックスヘイブン」というワードを耳にしたことがある投資家は多いのではないだろうか。しかし、実際にその仕組みや実際の税対策の機能を知っている人は少ないだろう。まずは、タックスヘイブンの定義と特徴についてまとめよう。

タックスヘイブンは「租税を回避できる地域」のこと

タックスヘイブンは、簡単に言えば「租税回避地」と呼ばれる地域のことである。この地域では、法人税や所得税の税率が非常に低く設定されていることが大きな特徴だ。

世界中の富裕層や企業が利益をあげた際にかかる莫大な金額の課税を避けるために、企業の本社を便宜上タックスヘイブンに登記していることがある。これにより、本国で受ける課税額を低く抑えているのである。

これら節税対策としてタックスヘイブンの恩恵にあずかっていた富裕層や企業を震撼させたのが、パナマの法律事務所、モサック・フォンセカが作成した租税回避行為に関する一連の機密文書「パナマ文書」の流出問題であった。

このパナマ文書により、タックスヘイブンの存在が大きく知られることになった。利用していたとされる世界の超富裕層や巨大企業の名前が報じられ、節税スキームの一端が報道されたため、ネガティブなイメージを持つ方も多いタックスヘイブンだが、必ずしも違法なものではない。

タックスヘイブンの定義とは?

もう少し詳しく、タックスヘイブンの定義について見てみよう。

タックスヘイブンは、経済力が弱い地域や国が外国資本誘致や外貨を獲得するために、税制上の優遇措置を地域外の企業や個人に対して戦略的に設けているものだ。

もともと税制とは、その国や地域の主権に委ねられているものだから、他の国は課税の有無や税率について干渉はできない。そして、タックスヘイブンでは、会社設立や口座開設のハードルも低く、国や地域の規制が少ない傾向だ。

このタックスヘイブンの特徴をまとめると以下の通りとなる。

▽タックスヘイブンの特徴

1:課税が免除される、もしくは大きく軽減される

2:各国の税務当局も調査できないため、情報の秘匿性が高い

3:国や地域の規制が少ない

4:現地に実際の本拠地を置く必要はない

タックスヘイブンの税制優遇

タックスヘイブンと呼ばれる地域ではさまざまな税優遇制度が設けられている。その優遇を期待して、各国の資産家や企業が利用しているのが実態だ。

その税性優遇の種類としては、次の3つがある。

▽タックスヘイブンにおける税制優遇の3つの種類

・タックスパラダイス:無税である

・タックスリゾート:その地域にとってメリットとなる特定の業種に限定した税の優遇

・タックスシェルター:国外で生まれた所得に対して課税をしない

タックスリゾートについては、日本国内においても産業誘致のために税の優遇措置が設けられている地域が比較的多い。対して、個人に関わりの強いのは、タックスパラダイスとタックスシェルターだと言える。個人でも会社を設立し、個人資産をその会社に移し利益を積み上げることで租税回避が可能になるからだ。

どのような国がタックスヘイブンに該当するのか?

タックスヘイブンと呼ばれる地域として知られているのはケイマン諸島やヴァージン諸島、パナマ、キプロス、ルクセンブルク、リヒテンシュタインなどだ。いずれも法人税率が0または10%台と低く抑えられていたり、国外の所得には課税をしない税制を採用している。このため企業の租税回避手段として利用されているほか、多くの資産家が個人資産を預けている。

また、スイスは、法人税率が低いのみならず、歴史的に個人情報の厳格な保護を求める銀行法が定められており、資産家がスイスの銀行に口座を設けるケースが見られる。

タックスヘイブン利用のメリット、デメリット

ここまで、タックスヘイブンの概要や当てはまる国・地域、そして、タックスヘイブンの特徴についてみてきた。では、実際に世界的な企業や富裕層は、なぜタックスヘイブンを利用しているのだろうか。タックスヘイブンのメリットとデメリットを解説しよう。

タックスヘイブンを使うメリット

多額の資金を持つ個人や多くの利益を上げている企業にとって、タックスヘイブンの最大のメリットは、やはり節税効果の高さである。

しかも節税が可能なタックスヘイブンの国・地域の多くは、会社の設立も簡単にできる。さらに収益や納税に関する情報が公開されにくく、秘匿性もあるというからメリット尽くしだ。

個人においても、タックスヘイブンに自分の会社を設立してその会社に顧問料や手数料などを支払うことにより、節税することが可能になるため、利用するメリットは大きい。

タックスヘイブンを使うデメリット

ただし、このタックスヘイブンには、次のような3つのデメリットがあることを認識しておく必要がある。

▽タックスヘイブンの3つのデメリット

・各国で合法でも一般的に健全な節税には見えず、グレーゾーンにあると見なされる

・資金を洗浄する「マネーロンダリング」に悪用される可能性がある

・タックスヘイブンの利用が知られると企業や個人から信頼を失うことがある

こうしたデメリットが問題視されれば、将来的に国際的な課税の仕組みと個人情報取扱いの取り決めが改正され、タックスヘイブンの利用が制限される可能性もある。

EUはタックスヘイブンに関連し、2017年から情報開示に非協力的な国・地域をブラックリスト化し、公表している。最新の2019年に公開されたブラックリストでは、ヴァージン諸島、トリニダード・トバゴ、UAE、ドミニカなどの15カ国を挙げており、対策を強化する、としている。

【参考】European Commission | Fair Taxation: EU updates list of non-cooperative tax jurisdictions(PDF)

また、特に租税回避の問題については、年々取り締まりが強化されている。OECD(経済協力開発機構)でも議論が続けられており、タックスヘイブン対策税制が改正され、デジタル課税やミニマムタックスといった新しい課税の仕組みが導入されるようになってきている。この新たな課税の仕組みについては後述する。

タックスヘイブンの利用方法は? 節税する3つの方法

タックスヘイブンを利用して、企業や個人が節税する方法は、以下の3つがある。

▽タックスヘイブンを利用して節税する方法

・法人を対象エリアに設立・移転する

・対象エリアにペーパーカンパニーを設立する

・オフショア口座を対象エリアに開設する

タックスヘイブンでできる税対策1:法人設立・移転

タックスヘイブンであるエリアに法人を設立するか、会社の移転をして、そこで実際に事業を行う。

たとえばシンガポールなどは税率が低く、ペーパーカンパニーではなく事業実態があればタックスヘイブン対策税制を受けることがない。そういった国やエリアに会社を設立し、実際に運営する方法は、リスクが最も少ないといえる。

ただし、実際にその対象エリアで事業を行えるかは別問題であり、ケイマン諸島などでは、その可能性は低いので注意が必要だ。また、個人名義のままでの利用は難しいだろう。

タックスヘイブンでできる税対策2:ペーパーカンパニーの設立

ペーパーカンパニーは、事業活動の実態のない会社のことである。たとえば、タックスヘイブンのエリアに会社を設立して、そこに特許権や著作権などの無体財産権や船舶・航空機などを現物出資する。

そして日本国内から、それらの利用料、ライセンス料、リース料などをその会社に代金として支払う形で利益計上して、税金負担を軽減するのである。

また、個人でも事業を行っている場合、タックスヘイブンにペーパーカンパニーを作って、顧問料や手数料などの名目で経費として落として、節税することは可能である。

ただし、この方法は、2018年から改正タックスヘイブン対策税制が施行されたため、一定の規制がかけられているので注意する必要がある。

タックスヘイブンでできる税対策3:オフショア口座の開設

オフショア口座というのは、海外にある銀行の口座のことである。タックスヘイブンでは、その国で銀行口座を開設して大口預金をすれば税制優遇が受けられる場合がある。現在の邦銀のようなほとんど無利息のような利率ではなく、数%から10%を超える高い利率で運用できるメリットもあるため、利用する人は多い。個人の場合に一番多いタックスヘイブンの利用方法といえる。

租税回避策への規制「タックスヘイブン対策税制改正」「デジタル課税」「ミニマムタックス」

前述のパナマ文書などにおいて、タックスヘイブンを利用して本来国内で課税される税金を回避する企業が多く存在することが判明した。これらの租税回避行動の判明から、世界的に租税回避策への規制が強化されている。

すでに導入されているタックスヘイブン対策税制に加え、経済協力開発機構(OECD)においても、世界展開する企業への課税の仕組みを検討しており、2023年から導入される方向にある。それが「デジタル課税」と「ミニマムタックス」である。これらについて解説しよう。

タックスヘイブン対策税制とは

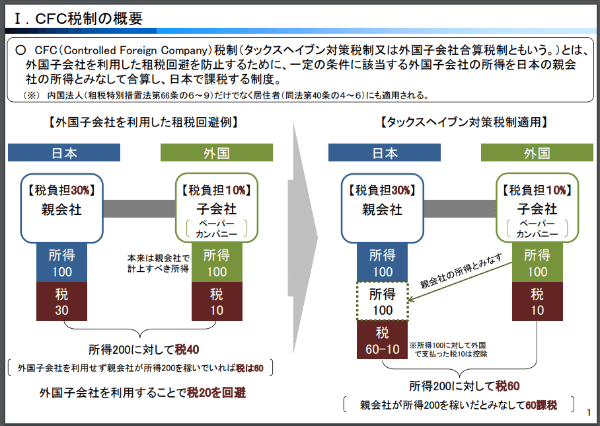

タックスヘイブン対策税制は、外国子会社合算税制ともいわれ、タックスヘイブンに会社などを作って租税回避することを規制する制度である。

日本のタックスヘイブン税制は1978年に創設され、おもに海運業において、タックスヘイブンであるパナマやリベリアなどに会社を設立し、船舶を雇う形で国内の課税を回避するスキームに対応する税制であった。

これが、OECDのタックスヘイブン対策として検討されてきた「BEPSプロジェクト」に基づき、2017年に大きく改正され、2018年4月から施行された。経済実態がない、海外子会社のいわゆる受動的所得は課税所得として合算対象とする。一方、実態のある事業からの所得であれば、子会社の税負担率に関わらず合算対象外となる。

▽BEPSプロジェクトとは

公正な競争条件(Level Playing Field)という考え方の下、多国籍企業がこのようなずれを利用することで、課税所得を人為的に操作し、課税逃れを行うこと(BEPS)がないよう、国際課税ルールを世界経済並びに企業行動の実態に即したものとするとともに、各国政府・グローバル企業の透明性を高めるために国際課税ルール全体を見直すプロジェクト

引用:OECD日本政府代表部 | 「税源浸食と利益移転(BEPS)プロジェクト」(PDF)

▽タックスヘイブン対策税制(CFC税制)の概要

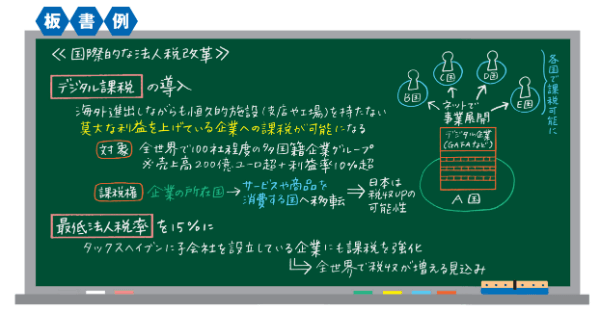

デジタル課税とは

デジタル課税は、経済活動を展開する国やエリアなど実際の市場において、支店や工場など(Permanent Establishment)がなくても、課税が認められるものだ。デジタルコンテンツを中心とする経済活動では、オンライン配信が主となるため、展開する市場には実態を担う支店などがなく、課税がなされていなかった。この点を改善する仕組みとなる。

▽デジタル課税における国際的な法人税改革

現在、巨大IT企業が本社などをタックスヘイブンにおいた場合、実質的にはほとんど課税を受けることがなく利益を上げることができる。それらに対して課税できる方法を先進国の間でとろうとしているのだ。

ミニマムタックスとは

ミニマムタックスは、タックスヘイブンに子会社を設立することにより、その子会社が実際に負担する実効税率が最低税率を下回るようにした場合、その分は本国の親会社の課税に上乗せして、徴税しようとする制度である。

したがって、多国籍企業が節税という目的でタックスヘイブンに課税逃れのための会社を作っても今後は節税がかなり難しくなる。

こちらもデジタル課税とあわせて2021年にOECD(世界協力開発機構)にて合意され、2023年からの導入を目指している。

▽ミニマムタックスとは

実際に負担している税率(実効税率)が「最低税率」を下回る場合に、本国の親会社等に上乗せ課税を行うものである。最終合意では、最低税率の水準は「15%」とされ、収益額7.5億ユーロ超の多国籍企業グループ(国際海運業を除く)が対象とされた。ミニマムタックスにより、各国が外資誘致のため、税率を引き下げたり、優遇税制を設けたりする動きに歯止めがかけられることが期待される。

引用:大和総研 | デジタル課税・ミニマムタックスの最終合意

\「資産配分を見直したい」「税務対策を相談したい」/

ZUU Advisorsで自分にピッタリ合った資産アドバイザーを探すまとめ:規制強化のタックスヘイブン。情報の秘匿も危うくリスクは大きい

ここまで見てきたように、法人、個人を問わず、タックスヘイブンを利用して、節税する方法は一定レベルで有効ではある。しかし、タックスヘイブン対策税制の改正、強化もあり、節税的なメリットは低くなりつつある。

また、タックスヘイブンを利用しての節税は合法ではあるものの、一般的に正常な節税との理解は得られにくく、パナマ文書問題のようにリークされたりした場合、社会的な信頼性を失う可能性もある。日本においては、富裕層の相続税に対する税制は年々厳しくなる傾向にあり、その税率の低さからタックスヘイブンは魅力的に見えるところだが、最新の情報をよく確認し、専門家とも相談のうえ、利用を検討したい。