長期の資産運用の代表的な手段として、多くの投資家が活用している「インデックス(株価指数)投資」。インデックス投資には、指数の値動きが個別銘柄より安定している分、大きな利益が期待しづらいという難点がある。

そこで、本稿ではインデックスの中でもより高いパフォーマンスが期待できる指数「ナスダック100」に着目する。この指数が注目できる3つの理由を、詳細の解説を交えながら述べていきたい。

目次

インデックス投資の「強み」と「弱み」

「どうやら株が上がっているらしい。自分も『資産運用』とやらを始めてみようかな」と考えた時、まず多くの人の前に立ちはだかる問題が「いったい何を買えばいいのか」である。

目の前には投資情報系のウェブサイトがズラリと並んでいるものの、どのサイトが適切な情報を提供してくれているのか、その判断が難しい。よく「自分の生活や仕事に関わる身近な企業から買うといい」と言われるが、個別銘柄への投資は、当然ながら大きく値下がりするリスクがある。

では、投資初心者向けのウェブサイトで勧めている投資信託はどうか。

投資信託は個別銘柄と違って、その投資信託のテーマや目的に沿って複数の銘柄や金融商品に投資する「分散投資」が基本のため、比較的価格変動リスクは小さい。とはいえ、どの投資信託が自分に適切なのかを判断しなければいけないし、一定以上のリターンを投資信託で得ようとすると数が限られるうえ、やはり価格変動リスクも高まってしまう。

結局、“これ”と決めることができず、多くの人が購入している投信を購入してみた――投資を始める際に、この一連の流れを経験した人は少なくないだろう。

このシナリオで取り上げたように、個別銘柄は大きな値上がりが期待できる一方で、大きく値下がりするリスクもある。また、複数の銘柄に分散して投資をするためには、ある程度まとまった資金が必要になるだろう。やはり、最初は「インデックス投資」と呼ばれる、株価指数に連動する投資信託やETF(上場投資信託)を買うのが無難といえる。

ただし、インデックス投資は、個別銘柄と比べてパフォーマンスが緩やかという“弱み”がある。短期間で指数の価格が何倍にもなるようなハイパフォーマンスは期待できないだろう。

もちろん、この弱みは転じて「個別銘柄に比べて値下がりリスクが小さく、値動きが安定している」という強みにもなり得るが、投資を始めるにあたって、やはり年間で数%程度のプラスでは満足できないかもしれない。

資産運用は長期投資が前提であり、1年2年で結論を出すには早計ということを頭で理解はしていても、せめてもう少し資産が増えて欲しいというのが正直なところではないか。

米国の主要な3つの株価指数

そのインデックス投資において、現在、注目度が増しているのが米国市場に関係する株価指数だ。日経平均株価をはじめとした日本の株価指数が、いまだに過去の最高値を更新できていないのに対し、米国のそれが次々と最高値を更新し、力強い上昇を見せている。

米国市場の株価指数の最高値更新は「過去のどのタイミングで購入したとしても、現時点ではプラスの収益になっている」ことを表す。さらに、米国の人口が今後も増え続けると予測されていること、世界経済を牽引する企業が多く米国市場に上場していることなどから、米国株投資への関心が高まっているわけだ。

米国の株式市場には、3つの代表的な株価指数がある。1つめが、ダウ・ジョーンズ工業株価、いわゆる「ニューヨーク・ダウ指数(NYダウ)」と呼ばれるもの。ニューヨーク証券取引所やナスダック市場に上場する米国の代表的な30銘柄で構成される。従来、NYダウはオールドエコノミーの有名企業が顔を並べていたが、近年はハイテク企業の躍進を背景に、ITやハイテク関連企業も構成銘柄に加わるようになった。

2つめの代表的な指数は、「S&P500種指数」である。こちらも、米国市場の代表的な500銘柄で構成されている指数だが、NYダウが30銘柄で構成されているのに対し、S&P500は数字のとおり500銘柄と数が多い。そのため、米国市場全体の動向をあらわすのに最も適しているとされる。米国株全体に投資したいと考えるなら、NYダウではなくS&P500に連動する投資信託やETFを購入するのが適切だろう。

3つめの「ナスダック総合指数」は、もしかしたら若い世代にはもっとも馴染みが深い株価指数と言っていいかもしれない。同指数は、ナスダック市場に上場する3739銘柄、主にハイテク企業やIT企業、新興企業などで構成され、各銘柄の時価総額を加重平均して算出される。

“若い世代に馴染みがある”という理由は、iPhoneを世に送り出しているアップルや「ググる」で知られるグーグル(正式な企業名はアルファベット)、アマゾンなど、もはや日常生活に不可欠な製品やサービスを提供しているIT企業が数多く上場しているからだ。その時価総額は東証全体よりもはるかに大きく、ニューヨーク証券取引所に次いで、世界第2位の巨大市場である。

「ナスダック100」投資が有効な理由1:コロナ禍で急成長してきた企業が多い

投資に詳しい友人に、「あまり損はしたくないけど、それなりのリターンは欲しいんだけど……」と伝えると、かなり欲張りな願いと捉えられるかもしれない。ところが、その願いが叶う可能性を秘める、ある指数が存在する。米国のナスダック市場に関係する指数、「Nasdaq-100指数(ナスダック100)」である。文字どおり、ナスダック市場に上場する100銘柄で構成される指数だ。

ナスダック100は、ナスダック総合指数が1971年2月に算出が開始されてから、およそ14年後に1985年に創設された。基本的には、ナスダック市場の時価総額上位銘柄で構成されるが、金融企業は含まれていない。

ナスダック100は、ナスダック総合指数の構成銘柄の中から、時価総額上位100銘柄で構成される。1990年代以降のITバブルや、その後のテクノロジー・バブルによって構成銘柄が急激に成長したことで、現在は米国市場の主力とも呼べる指数になっている。グローバル化、デジタル化、ハイ・テクノロジー、イノベーションといった、昨今のビジネス界で当然のように用いられている単語の数々を示現した指数といえるだろう。

ナスダック100の構成銘柄には、先ほど取り上げたアップルやグーグル、アマゾンのほかに、メタ・プラットフォームズ(旧フェイスブック)や電気自動車で世界最大手のテスラ、動画配信サービス最大手のネットフリックス、世界で3億人以上が活用する決済・送金サービスのペイパル、コロナ禍の日本で急速に利用が拡大したZoom、新型コロナのワクチン開発で一挙にバイオベンチャーのトップに踊り出たモデルナなど、コロナ禍で存在感を強めた企業がズラリと顔を並べる。

▽ナスダック100に含まれる主なハイテク銘柄

| 銘柄名 | ティッカー | 概要・特徴 |

|---|---|---|

| アップル | AAPL | iPhoneやiPadなどの製造・販売が柱。アップルウォッチやアップルTVなどサブスクリプションが伸びており、収益率も改善している。株価はほぼ一貫して上昇しており、2022年1月には世界初となる「時価総額3兆ドル」を達成 |

| マイクロソフト | MSFT | かつてOS(基幹ソフト)「windows」と「Office」スイートで世界を席巻。現在はPCとモバイルのアカウントを1つにまとめたサブスクリプションビジネスへとシフトしている。アマゾンとの激しい競争のなか、クラウドサービスも成長 |

| アマゾン・ドット・コム | AMZN | ネット通販世界最大手。さらに、クラウドサービスの「AWS(アマゾン・ウェブ・サービス)が急拡大している。2021年第4四半期(10~12月)では、AWSの売上高は前年同期比40%増の178億ドルと、成長が加速した |

| テスラ | TSLA | EV(電気自動車)最大手。従来のガソリン車のマーケットを破壊し、またたく間に自動車関連企業で時価総額トップに浮上した。脱炭素の流れを追い風に、販売台数は大きく伸長。2013年7月にナスダック100に加わって以来2021年末までに株価は約40倍上昇した。 |

| アルファベット | GOOGL | 検索サイト最大手「Google」などの持ち株会社。YouTubeやAndroidなど数々のプラットフォームを買収し、成長させてきた。広告が主な収入源だが、ライフサイエンスや自動運転など有望なスタートアップ企業を抱え、成長を続けている |

| メタ・プラットフォームズ | META | 旧フェイスブック。2021年、SNSによる広告収入ビジネスから、将来性の高いメタバース(巨大仮想空間)へとビジネスの軸足を移すことを発表し、社名も「メタ・プラットフォームズ」へと変更。世界中でメタバースが認知されるきっかけとなった |

| ネットフリックス | NFLX | 動画ストリーミングサービスで世界首位。加入者数は2億2,000万人超。アカデミー賞ノミネート数では同社オリジナル作品がハリウッド作品を上回るなど影響力が増大 |

| スターバックス | SBUX | 北米や東アジアを中心にカフェを展開。2003年の7,000店舗から、2020年には3万2,000店舗を超えるなど店舗数は伸びている。直営店による経営が特徴。「オシャレ」「高級感」を武器に、既存店経営が安定しているのが強み |

| モデルナ | MRNA | 2018年に上場したばかりの新進気鋭のバイオベンチャー。開発力に定評があり、新型コロナウイルスのワクチンを他企業に先駆けて開発することに成功した。株価は2019年12月末から2021年7月まで約24倍になったが、現在は調整中で、2019年12月末から2022年4月30日までの累積リターンは587%となっている |

| イルミナ | ILMN | 遺伝子解析分野で世界をリード。DNA配列解析装置では圧倒的なシェアを誇る。がんなどの疾患のほか、農業や不妊治療など研究分野は多岐に渡る。財務・収益体質は堅固だが、ここ半年程度、株価は調整中 |

巣ごもり生活において、人々の外出したいという欲求をある程度はカバーしてくれたYouTubeはグーグルの傘下企業だ。そのほか、パソコンゲームの美しいグラフィックを表示するために不可欠なグラフィックボードのトップメーカーであるエヌビディア、半導体で世界をリードするブロードコム、世界中の人々に憩いの場を提供するスターバックスといったハイ・ブランドの企業は、すべてナスダック100に組み入れられている。

要は、世界中に名が知れ渡っている革新的、先進的な企業は、ほぼナスダック100がカバーしていると考えていい。

また、昨年は宿泊サービスを手掛けるAirbnb(エアビーアンドビー)、クラウド技術を提供するクラウドストライク、航空機や化学、ヘルスケアなど幅広く手掛けるハネウェル・インターナショナルなどが新たにナスダック100に組み入れられた。古い血が除かれ、どんどん新しい血が入ってくる循環構造も、ナスダック100の魅力の1つといえる。

「ナスダック100」投資が有効な理由2:世界のブランド力ランキングで構成銘柄が上位独占

ナスダック100をベンチマークとする投資信託やETFに投資する最大の魅力は、なんといっても「世界の革新的なトップブランド企業にまとめて買える」ことである。指数構成企業が手掛ける事業は、AIやビッグデータ、クラウドサービス、ロボティクスの3テーマが主力になっているが、ほかにもバイオテクノロジー、フィンテック、メディアなど、近年成長性の著しいテーマを網羅する。

ブランドコンサルティング会社のインターブランドが2021年に発表した「ベスト・グローバル・ブランド2021」では、アップルが9年連続で1位を獲得した。2位がアマゾン、3位がマイクロソフト、4位がグーグル(アルファベット)と、ナスダック100の組み入れ企業が上位を独占している。

また「最も成長率の高い5ブランド」では、テスラ、アドビ、ペイパル、マイクロソフトの4社(残りの1社は米国のセールスフォースドットコム)が挙げられた。ちなみに、「ベスト・グローバル・ブランド2021」では、5位に韓国のサムスン、日本企業のトップとして7位にトヨタ自動車がランクインしている。

さらに、また、テネット・パートナーズの「2020年の最もパワフルなブランドトップ100」でも、トップ10にアップル、ペプシコ、アルファベット、マイクロソフト、アマゾンなど、ナスダック100企業が複数選ばれた。日本人として日本企業のランクインが少ないのは残念だが、要は、それだけナスダック100にはブランド力が高く、ブランド成長力の高い企業の多くが組み入れられているということだ。

もう1つ注目したいのは、現在、ナスダック100に組み入れられている企業の多くが、世界の経済・社会変革に関わっている企業という点である。アップルやシスコシステムズ、グーグルといったIT・ハイテクコングロマリット(多業種にまたがる巨大企業体)は、消費者だけでなく、世界中の企業に影響をもたらしてきた。また、我々消費者に最も身近な分野である小売セクターでも、アマゾンやペイパル、スターバックスなどの企業が、世界に新しい技術の仕組みを提供している。

ナスダック100の構成企業は、世界の産業、経済における「技術革新の震源地」として、今から5年、10年、さらにその先の世界を牽引する役割を、今後も担っていく可能性が高い。

「ナスダック100」投資が有効な理由3:高い成長率を記録しながら株価指標的には割安に

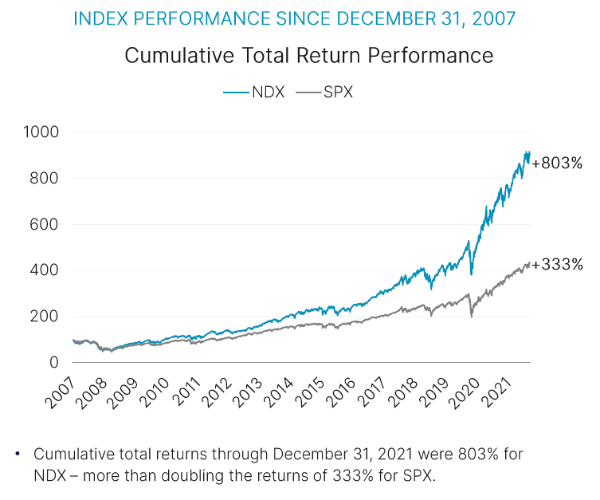

ナスダック100が「時代をリードする企業で構成される」指数であることは、株式市場でのパフォーマンスを見てもわかる。過去14年間の累計では、S&P500を大きく上回るパフォーマンスを達成。また、2020年の1年間でもナスダック100はS&P500を30%以上もアウトパフォームした。2007年12月末から2021年12月末までの累計パフォーマンスは803%と、S&P500の333%の2倍以上のリターンを記録している。

▽過去14年間におけるナスダック100とS&P500の累積パフォーマンス比較

この数字は決して偶然ではなく、ナスダック100の構成企業の成長に裏付けされているものだ。ITバブル崩壊後の2003年以降、ナスダック100指数の構成企業の年間の平均成長率を見ると、売上高ベースでは+21%、収益は+13%、配当額では+26%と二桁成長を維持する一方で、PER(株価収益率)は-9%と下がっている。これを1企業に当てはめてみると、「収益や配当は毎年二桁ペースで成長しているのに、PERは下がっている」ということだ。

PERは1株当たり利益を株価で割って算出され、株式投資において最も基本的であり、最も重要視される株価指標の1つ。利益が増えるか、もしくは株価が下がることでPERの値は下がる。PERが下がれば、株価は以前の水準よりも割安になったと判断することが可能だ。

ナスダック100の場合、基本的に構成銘柄の収益が伸びたことでPERが下がったわけである。この点を見ても、ナスダック100への投資が魅力的であるのがわかるだろう。

4月18日時点でナスダック100全体のPERは30倍台前半と、S&P500の20倍台前半と比べるとやや高くなっているが、20年前のピーク時にはナスダック100指数のPERは250倍程度だった。それを考えると、現在のナスダック100に指標的な割高感はまったくないといっていい。

1990年代から2000年のITバブル以降、ナスダック100は「米国の優れた成長企業」を集約する指数として、世界中の投資家たちから支持され、最も人気があるベンチマークの1つになっているのである。

投資信託やETFのほか、数百種類のナスダック100関連商品が存在

ナスダック100は米国の代表的な株価指数の1つとして、すでにさまざまな金融商品に組み込まれている。日本でも、ナスダック100に連動する投資信託やETF(株式市場に上場している投資信託)を通して投資することが可能だ。この日本で投資できるナスダック100に連動する金融商品にについて、主なものを確認していこう。

ナスダック100連動の投資信託とETF

日本国内でナスダック100指数に投資する手法として最も代表的なのは、やはり投資信託とETFだろう。「eMAXIS NASDAQ100インデックス」や「iFreeNEXT NASDAQ100インデックス」といった投資信託など、ナスダック100への連動を目指す銘柄が数多く販売されている。

レバレッジ商品である「SOMPOスイッチ NASDAQ100 レバレッジ2.5倍」を除けば、どの投資信託を購入しても、基本的なリターンやリスクに大きな差はないが、保有コストとなる信託報酬はもちろん、運用会社、販売会社の信用度などはチェックしておきたいところだ。

一方、ETFは、株式の個別銘柄と同じように売買することができる金融商品だ。注文方法や売買手数料も株式と同様なだけに、すでに株式の売買をしている人たちにとっては、ナスダック100への投資を手軽に始められる手段である。ETFは投資信託と違って毎年の信託報酬(ファンドの運用経費)がかからないので、より長期保有に適していると言える。

ETFに投資する際の一般的な注意点として、日々の流動性(出来高)がある銘柄を選ぶことが挙げられる。これは、日々の出来高が少ないと、買いたい時に買えない、売りたい時に売れないケースが生じる可能性があるからだ。

ナスダック100に連動するETFに関しては、いまのところ極端に日々の流動性が極端に少ない銘柄は見当たらないが、やはり日々の出来高が安定している銘柄を選ぶべきだろう。

「為替ヘッジ」のありとなし

ナスダック100に連動するETFには「為替ヘッジあり」と「為替ヘッジなし」の2タイプを用意している運用会社が多い。2つの違いは、「為替ヘッジあり」が為替(この場合はドル・円)相場が円高や円安に動いても収支にほぼ影響がないように設計されているのに対し、「為替ヘッジなし」は、購入した時点から為替が円安に動けば為替差益が、円高に動けば為替差損が発生する。

現在は、米国と日本の金利差が意識され、ドル・円相場が円安傾向にあることを考えると、「為替ヘッジなし」を選択することで得られるリターンも大きくなる可能性はある。

ただし、このETFを購入する主目的はあくまでナスダック100の長期的な将来性と考える人もいるだろう。その場合、為替相場の変動による収支のプラスマイナスはいわば副次的なもの。そういう意味で、為替の変動が気になる人は「為替ヘッジあり」タイプを選択するほうがいいだろう。

ちなみに2022年6月現在、円安傾向が強いためか、「為替ヘッジあり」タイプよりも「為替ヘッジなし」タイプのETFのほうが人気を集めているようだ。

変わり種としては、大和アセットマネジメントの「iFreeETF NASDAQ100インバース」というETFがある。これは、株価指数先物や債券への投資を通じて、ナスダック100の値動きとは逆方向、つまりナスダック100が10%上がれば同ETFの価格が10%下がり、反対にナスダック100が10%下がれば同ETFの価格が10%上がることを目標に設計されているETFである。

周知のように、ナスダック指数は2021年11月下旬をピークに急落したが、ナスダック100に関する商品を長期保有目的で保有している場合、これを購入することで価格下落をヘッジすることが可能だ。

ナスダック100連動のCFD、先物、レバレッジ型の商品も

ナスダック100関連の金融商品には、投資信託やETF以外に先物やCFD(差金決済取引)もある。CME(シカゴ・マーカンタイル取引所)にはナスダック100の先物が上場しており、一部のネット証券ではそれに関連する商品を購入することが可能だ。

CFDは、日本語訳の「差金決済取引」が表しているように、預け入れた証拠金を担保として、売買価格差で利益を得られるデリバティブ(金融派生商品)の一種である。日本では、金融証券取引所の証拠金取引「くりっく株365」で、2022年2月28日よりナスダック100CFDの取り扱いが開始された。

ナスダック100CFDは、2022年6月6日現在で7,240円の証拠金で、ナスダック100指数に10円をかけた価格の取引が可能で、20倍程度のレバレッジがかけられることになる。その分、ハイリスクではあるが、少額でナスダック100への投資が可能になるのが魅力だ。

レバレッジという意味では、2022年5月9日に運用が開始された「SOMPOスイッチ NASDAQ100レバレッジ2.5倍」も興味深い。文字通り、ナスダック100の2.5倍の値動きを目指すように設計された投資信託だ。ナスダック100の下振れリスクが高まった場合、保有しているポジションを解消して、価格の変動をなくすように工夫されている。

ここで取り上げた商品以外にも、同指数に連動する金融商品は世界で数百種類あるという。いずれにしても、資産運用を考えているなら、世界の革新的・先進的企業にまとめて投資することができ、これまでかなりのハイパフォーマンスを記録しているナスダック100への投資を候補の1つに入れることをオススメする。もちろん、過去のパフォーマンスがいいからといって、この先の好パフォーマンスが保証されているわけではない。

投資家の細かいニーズに対応、関連商品も拡大するナスダック100

ナスダック100は、将来的に高い成長が期待されている企業群で構成されている分、S&P500などと比べて値動きが荒い傾向がある。それを知ってしまうと及び腰になってしまう投資家もいるかもしれない。しかし、ここまで紹介してきたように、ナスダック100には関連したさまざまな商品があり、投資家ごとの細かいニーズに対応できる多様性がある株価指数といえるだろう。

ナスダック100を構成する企業は、コロナ禍の逆風をはねのける形で成長してきた。そのブランド力、成長力は他の追随を許さず、世界中の企業の牽引役として、今後も存在感を高めていくだろう。直近は米国の金融政策の転換を背景に株価が大きく調整しているが、これらの理由により、いずれ株価は上昇に転じる可能性が高いとみられる。

一度に全資金を投入するのではなく、現在のような調整局面の到来を買いチャンスととらえ、「大きく下がったら買い」という投資行動を繰り返せば、長期的には大きなリターンを期待することもできるだろう。