米国のベンチャーキャピタル(VC)の最新動向をまとめた書籍『ベンチャー・キャピタリスト──世界を動かす最強の「キングメーカー」たち』が出版された。折しも、日本のVCであるKDDI∞Labo(KDDIムゲンラボ)による書籍「スタートアップス 日本を再生させる答えがここにある」も同時期に発売され、話題を呼んでいる。

両書を読み比べると、VCが歴史的に社会の深層にまで根付いている米国市場と、日本におけるスタートアップの活躍が思ったようには進んでいないという意味でのジレンマが見て取れる。

この特集では、投資額が桁違いという両市場の根本的なギャップを指摘する。さらに、今後の日本経済を考える上で、AIやIoT、クラウド、メタバースなど新たな技術を柔軟に活用して優位性を持つ企業を誕生させるために、ベンチャーキャピタルの市場拡大が不可欠であることを説明する。

本特集2回目となる本稿では、『ベンチャー・キャピタリスト──世界を動かす最強の「キングメーカー」たち』の著者であるNewsPicksサンフランシスコ支局長の後藤直義氏に話を聞く。ベンチャーキャピタルが歴史的にも社会に根付き、次々とユニコーン企業を輩出する米国市場について、その活況の理由と日本市場との違い、そして米国のトップベンチャーキャピタルがみつめる次の10年について、シリコンバレーのいまを聞いた(以下、文中敬称略)。

目次

「ゼロからイチ」を作り出す米国のベンチャーキャピタルの投資哲学

―― 書籍『ベンチャー・キャピタリスト──世界を動かす最強の「キングメーカー」たち』は「勝者は決してしゃべらない」「新時代は発明家と資本家がつくっている」など、印象的な前書きから始まります。今回、出版を決めた背景にはどんなことがありましたか?

背景の1つに、そろそろ日本は既存の「タイムマシン戦略」をやめるべきなのではないか、との考えがあったからでした。タイムマシン戦略は、米国で成功したビジネスモデルやサービスを日本で展開する経営手法ですが、スタートアップも「米国にあるサービス」のコピーが多かった。

ここ数年で花開いた、フィンテックやSaaS分野の企業などは、調べれば米国のお手本企業が山のように出てきます。

でもこれだけでは、新しい変化を創り出すための「上流」に何があるのか、わからない。先行する米国のサービスを輸入するに満足せず、誰がどうやってゼロからイチをつくったのか、投資の側面から解き明かしてみたかった。

しかし、経済が下り坂にある日本を、わざわざ気にかけてくれる人は少ない。待っていても情報は得られない。ならば、現地で直接聞いた話をまとめようと思ったわけです。

―― すでに日本は、市場としても経営手法としても、米国から重要視されず、情報も入りにくい。ガラパゴス化しているというわけですね

私の仕事である取材や記事制作でいえば、2019年11月に私がシリコンバレーに来た際も、情報流通の仕組みはタイムマシン戦略の考え方のままでした。日本のメディアはテクノロジー産業を真面目にウォッチしていなかったのかと思わざるを得ない面もあります。

米国に暮らし、トップベンチャーキャピタルにじか当たりをして、ネット上に流通していない声を聞く必要があると思いました。彼らが5年後、10年後に仕込んでいるものを知らずに、2020年代の投資テーマ、そして投資哲学はわからない、と思ったのです。

―― タイムマシン経営といえば、名付け親がソフトバンクの孫正義と言われています。現在は孫さん自身が異なる戦略を採っているように見えます。

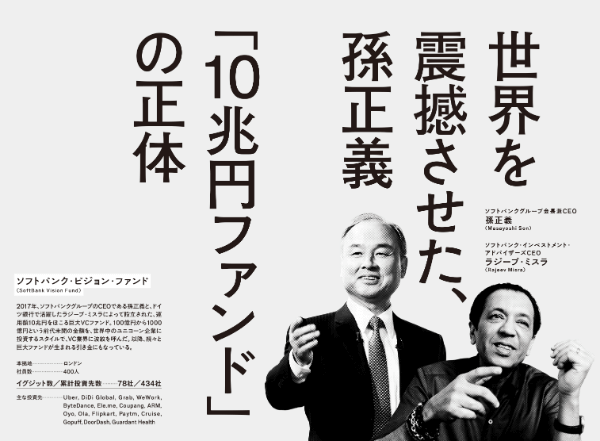

孫さんはヤフーを日本で立ち上げるなど、タイムマシン経営で成功してきたわけですが、現在、彼の率いるソフトバンク・ビジョン・ファンドは、「世界を震撼させた10兆円ファンド」として恐れられています。

書籍でもインタビューをしていますが、その投資は、すでに1,000億円を超えたようなメガベンチャーに「後追い」で多額の資金を投入する方法で知られています。ゼロから始まったスタートアップが、100から1,000に成長するようなタイミングです。

ちなみに米国のシリコンバレーのVC(ベンチャーキャピタル)は半世紀以上の歴史がある。その点において、孫さんはニューカマーであり、貪欲な「アウトサイダー」という存在です。

白人エリートが中心のVCという金融業界に、孫さんはサウジアラビアなど中東のお金を集めて、10兆円を武器にその存在感を強めてきた。

それでも現在、ビジョンファンドは投資実績で苦戦している。それくらい、ベンチャー投資というのは成功するのが難しい。日本では随一のトップ経営者でも、簡単には勝てない世界なのです。

▽10兆円ファンドを立ち上げた「ソフトバンク・ビジョン・ファンド」の創設者、孫正義とラジーブ・ミズラ

―― 書籍では、モデルナワクチンをベンチャーキャピタル(VC)が生み出すなど、米国でのVCの役割は、日本のそれよりもはるかに大きいと記されています。米国におけるVCの果たす役割について、過去の経緯から今後の展望まで、どのように見ておられますか?

米国に住んでいると、国としての歴史の短さを感じます。

現在のアメリカという国家の歴史は、どれだけ遡ってもわずか400年ほど(ネイティブ・アメリカンはそれ以前から歴史をもっている)。日本でいえば江戸時代にあたり、それ以前の歴史はありません。

この米国の歴史とは、開拓の歴史であり、言い換えると、リスクを取ってでも、0(ゼロ)からいかにして1(イチ)を作り出すか、に焦点が当たります。

もともとベンチャー投資の歴史は、大航海時代のイギリスにおいて、王侯貴族や富裕層が「船乗り」たちにお金を投じたことが源流といわれています。

船が大海原で遭難すれば、投資したお金はゼロになる。しかし、もしもはるか遠くの貿易相手の港に着いて、たくさんの香辛料や貴重品などを持ち帰ることができれば、巨大なリターンを生み出す。

同じようにアメリカで花開いた捕鯨産業も、同じようなシステムを持っていました。お金持ちがクジラ漁に必要なお金を投じて、船長や船員たちは現代のストックオプションのような権利を持たされて、何年もかけてクジラを追いかけ回した。

大きなリスクとリターンがセットになるプロジェクト。そこに必要とされるリスクマネーの仕組みこそ、21世紀のベンチャーキャピタルのご先祖さまに当たるわけです。

「でっかいリスクとチャンスがある。一緒に挑んで、山分けしないか」。それがコアにある。

アップル、シスコシステムズ、最近ではUberやAirbnbなど、いずれもリスクを取って成功を勝ち取った例であり、各分野で中心的なプレーヤーとなっています。すべて、この米国のベンチャーキャピタルの仕組みから生まれています。

一方、日本はサラリーマン文化ですね。転職サイトなどを見ると、年収800万円以上の企業、もしくは大手総合商社に就職できれば成功者といった価値の置き方が基本になっています。

だから「大きなリスクをとって、どでかいビジネスを生み出そう」というストーリーが、嫌われることすらある。

―― 「何億円も稼ごう」「世界を変えよう」という発想はなかなかないということですね。

はい。欧米と日本では、根本的な価値観が真逆であり、それがVCの果たす役割に大きく影響していると感じます。

▽後藤義直 共著「ベンチャー・キャピタリスト―世界を動かす最強の「キングメーカー」たち

・価格:2,600円(税別)

・発売日:2022/3/11

・ページ数:578ページ

※画像をクリックするとAmazonに飛びます

資金の投資だけでは成功しない、米国VCの成功ノウハウ

―― VCが支援し大きな成功を収めた米国企業のなかで、最も評価している企業を挙げてください。

書籍でも指摘している通り、モデルナですね。

世界的なパンデミックを引き起こした新型コロナウイルスに対して、創業からわずか10年、ひとつの製品も売ったことがなかったスタートアップが、大げさに言えば世界を救った。

このモデルナを人知れずに育てたのも、ボストンを拠点にする超有名なベンチャーキャピタル、フラッグシップ・パイオニアリングです。誰もが信じなかったアイディアに、長年、投資をし続けた。