不動産を相続することになった際、以下のような理由から相続に関わりたくないと考え、相続放棄を検討する相続人もいるだろう。

- 相続人間での協議に参加したくない

- 自宅から遠いためメンテナンスが大変

- 利用価値が見込めず売却も難しそう

- 相続する不動産の価値以上に負債がある

- 不動産を相続する際に支払う相続税の手持ちがない

本記事では、不動産に絞って、相続放棄する方法および費用、メリット・デメリットについて解説したうえで、相続放棄の他に取り得る有効な選択肢について解説する。

相続は避け難い大きなライフイベントの1つ

高齢化社会の進行が続いていく今後の日本において、相続は避け難いライフイベントの1つといえるだろう。

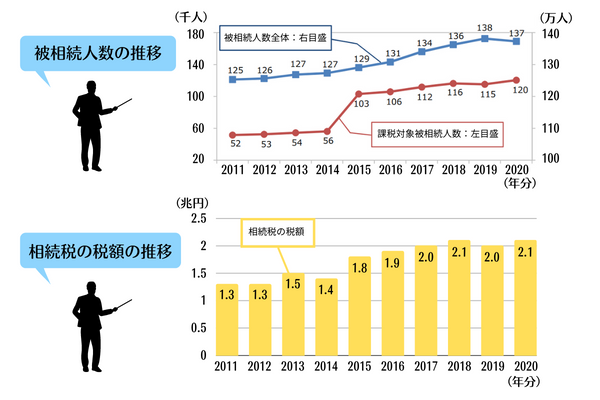

国税庁が2021(令和3)年に発表した「令和2年分相続税の申告事績の概要」によれば、2011年から2020年までの10年間で被相続人数全体は約10%(125万人→137万人)、課税対象被相続人数は約131%(52万人→120万人)、相続税額は約62%(1.3兆円→2.1兆円)増加している。

<被相続人数の推移・相続税の税額の推移>

出典:国税庁「令和2年分相続税の申告事績の概要」※この先は外部サイトに遷移します。より株式会社ZUU作成

相続財産の金額構成では、不動産(土地および家屋)が「現⾦・預貯⾦等」を押さえて最も多いことから、不動産の相続は金額的に大きなライフイベントであるといえそうだ。

実際に相続が発生した時に取り得る選択肢を想定しておくことが重要である。

相続放棄をする方法・費用について

相続放棄は、相続人が自己のために相続の開始があったことを知ったときから3ヵ月以内に家庭裁判所に申述することによって行うことができる。

家庭裁判所に相続放棄の申述をする際には、相続放棄申述書(相続放棄の意思表示を記した書類)および各種申立添付書類の提出も併せて必要だ。

必要な申立添付書類は、申述人(相続放棄の申述をする人)と被相続人との関係性(配偶者、子等)によって異なるため注意しよう。

費用は上記手続を申述人自身で行うか、司法書士や弁護士等の専門家に依頼するかによって異なる。

申述人自身で行う場合にかかる費用は以下の2種類だ。

- 収入印紙800円分(申述人1人あたり)

- 連絡用の郵便切手(金額は裁判所によって異なる)

専門家に依頼する場合、どの程度の作業まで依頼するか、申述期限(相続人が自己のために相続の開始があったことを知ったときから3ヵ月以内)内か否かによって異なる。

申述期限内に相続放棄申述書の作成のみを依頼する場合は1万円未満でできることもあるが、申述期限外に大部分の作業を依頼する場合は15万円以上の費用がかかることもある。

相続放棄のメリット・デメリット

不動産の相続放棄をするメリット・デメリットはそれぞれ以下の2つ。

| 【メリット】 | 【デメリット】 |

| ・固定資産税などコストがかからない ・不動産が売れなくて困るといった不安がない |

・すべての財産を放棄することになる(現金や預貯金なども) ・放棄後にその不動産を売却して利益が出ても受け取れない |

その不動産の立地や利用価値といった諸般の事情を考量し、メリットとデメリットを比較して決定するのが良いだろう。

【メリット】固定資産税などコストがかからない

不動産を相続すると、相続時に相続税および登記費用、相続後には毎年固定資産税および都市計画税といったコストがかかるうえ、家屋の場合は修繕費や水道光熱費等の維持費がかかることもある。

その不動産の所有者になったことで負担することになるコストだ。

相続放棄をすればその不動産の所有者になることがないため、上記のような各種コストがかからなくなるというメリットがある。

【メリット】不動産が売れなくて困るといった不安がない

人口が少ないエリアにあるなど、利用価値が低い不動産は売却が思うようにできないことも想定される。

利用価値が低い不動産は、所有していてもコストばかりがかかるという状況になる可能性もあるため、「売れなくて困る」という事態になる前に相続放棄する方が合理的な場合もあるだろう。

【デメリット】すべての財産を放棄することになる(現金や預貯金なども)

相続放棄をする場合、不動産以外のすべての財産を含めて放棄することになるため、現金や預貯金などの財産も受け取ることができなくなる。不動産だけを相続放棄することはできない。

このため、不動産のみならず全相続財産を考慮したうえで相続放棄をするか否かの判断をするのが適切だろう。

【デメリット】放棄後にその不動産を売却して利益が出ても受け取れない

自分が相続放棄をした後に他の相続人がその不動産を売却して利益を得たとしても、その利益を受け取ることはできない。

相続放棄をした時点でその不動産の所有者ではなくなるため、その後の不動産の利用や処分についてのコストを支払う必要がなくなる一方で、利益を受け取ることもできなくなるということだ。

相続した土地を活用するのも選択肢の一つ

相続放棄をすると、不動産以外の財産についても相続できなくなったり、専門家に依頼をするとコストがかかったりするため、「土地を活用する」という相続放棄以外の選択肢も検討しておくといいだろう。

土地活用の具体的な方法として、相続した土地でアパート経営するというのも選択肢の1つだ。

相続した土地にアパートを建築して賃貸することで、家賃収入を得たり、収益不動産として売却したりすることができる可能性がある。

土地にアパートを建築するにあたっては以下の2点をまず確認しておこう。

- 相続した土地にアパートを建築できるか

- アパート建築のためのローンを組めるか

建築基準法や都市計画法等のルールによって、土地によってはアパートの建築ができない場合もあるため注意が必要だ。

アパート建築のためにローンを組む場合、相続した年齢によっては金融機関の規定上、融資を受けることができないこともあり得る。

アパート建築に関しては以下の記事も併せて参照しておこう。

関連記事:現在所有している土地でアパート経営を検討されている方へ!始めるまでの資金の目安と注意点

アパート経営における3つの注意点

アパート経営をするうえでは、以下3つの点に注意しよう。

- 長期的に賃貸需要があるかを調査する

- 売却時の想定を行う

- 収支の試算は可能な限り詳細に行う

長期的に賃貸需要があるかを調査する

アパート経営は、「そのアパートを借りて住みたい人がい続けるか」というポイントによって成否が大きく左右される。

入居者が見つからなければ家賃収入を得ることも収益不動産として売却することも難しくなるためだ。

そのエリアの人口動態の長期的な推移や周辺の類似物件の稼働状況などを事前に調査し、賃貸需要があり続けそうかを確認しよう。

売却時の想定を行う

アパート経営においては売却という出口を想定し、「どのタイミングで売却するのが最も合理的か」を考えよう。

売却の想定をするにあたっては主に以下のような点を考慮に入れて、最終的な手残り金額がいくらになるかを見積もることが重要だ。

- 家賃および物件価格の下落率

- 売却時のコスト

- ローン残高 など

収支の試算は可能な限り詳細に行う

アパート経営を始める前に、可能な限り詳細な資金計画を立てて収支のシミュレーションをしておこう。

アパート経営にはローン返済のみならず、修繕費、入居者入れ替えに伴う費用、損害保険料、管理会社への報酬、利息、税金といったコストがかかる。

家賃収入は経年とともに下落したり、空室が出ることで減少したりすることがあるため、家賃下落率および空室率も資金計画に反映させる必要がある。

収入および支出の項目、それらの変動率を加味して、可能な限り詳細な資金計画を立てたうえでアパート経営をするか否かの判断を行おう。

相続放棄をする前に土地活用も検討してみよう

不動産を相続するにあたり、手続きや管理、売却等の煩雑さを避けるために相続放棄を考えることがあるかもしれない。

相続放棄をすると上記のような手間を避けることはできるが、その不動産を活用して収益を作る機会も同時に放棄してしまう可能性がある。

相続放棄をする前に、その不動産に利用価値があるのであればアパート経営等の土地活用を1度検討してみるといいだろう。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。