インフレ、金利上昇、終わらない戦争……、外的要因が多発する昨今、資産形成に悩み多き時代が到来している。投資とはリスクを理解しリターンを計算して行うもの。このとき個人投資家にと最大のリスクは戦争や経済危機はもちろん、大口の買いや売りといった想定できない価格変動要因だ。いかにしてこれらを排除し、自らのリスクテイクにより、リターンを上げられるのか。この課題への解として「投資は技術である」と説く人物がいる。投資歴40年、その投資術により国内外に門下生3,000名を抱える株塾主宰の相場師朗氏だ。

個人投資家が、混迷の時代に資産形成のための投資の考え方を解き明かす本特集、第2回目は「株式投資によって、大きな資産形成はできるのか」。不透明な時代に大きな資産形成を行うためには、株式投資とどう付き合えばよいのか、実践的なノウハウを投資における“株職人”に詳しく聞いた。

目次

根拠のない長期保有は、資産形成に結び付かない

──いま株式投資をしている方のなかには、買ったまま長期保有している人もいらっしゃると思います。投資における株の長期保有について、どうお考えでしょうか。

株式投資をして、保有するだけの人は、たとえば床屋さんでカット中に読んだ雑誌の情報を信じて買ってしまうようなもので、その株銘柄に対して、確固とした見通しがあるわけではないように思います。

たとえば、世界的な投資家のウォーレン・バフェット氏は非常に長期目線で投資を行う人ですが、バフェット氏は見通しがあって買っています。バフェット氏と同じやり方を一般の人ができるかっていうと、これは難しい。

また、バフェット流投資術の本はいっぱいありますが、本を読んだだけではバフェット氏と同じように大金持ちにはなれないでしょうね。

アメリカ株というのは、過去100年間に渡ってずっと上げ下げしながらも、上げ続けてきたわけでして、バフェット氏はそれに乗っかったという部分も確かにある。

また、不動産でいうリーマンショック後の下落した物件を仕込むように、株価が大きく下げたときに、貯めておいた資金を使って大底で買うということを、御年90歳までの長いスパンで行っています。

しかし、私たちはさすがに90歳までは待てませんし、1兆円などの規模でなくてもいい。コンスタントに月100万円ぐらいの利益を出し続けられるほうがいいですよね。

また、いまの日本株の場合は3ヵ月かけて上がったのに、そのまま持っていたら1年後、2年後に株価は下がってしまったというケースがほとんどです。

―――株価がなぜ、その企業の業績と関係なく上昇し、また下落するのでしょうか。

株価の場合は、企業が画期的なイノベーションを起こすことで、過去の株価の限界を超えて上がることがありますが、イノベーションはそうそう起きるものでもありません。また、伝統的な業界など、イノベーションの起きにくい業種もあります。

しかし、イノベーションがまだ起きていない業種でも日々株価は上下しています。大きな業績の変化がなくともチャートは形成されるわけです。つまり、イノベーションの有無とは関係なく、株価はそれぞれに、ある程度の上限と下限があり、市場から評価されているといえます。

その昔、私が職業として、ファンドマネージャーを務めていたときの話ですが、金融機関として、相当な量を買っていたソニー株を、ある時期に利益確定のために売るわけです。

大量に売るわけですから、私が売ったタイミングでソニーの株価は下がります。その大量の売りを見て、一般の投資家さんもつられて売っていきますから、株価はさらに下がるわけです。

つまり、株価はその会社の業績が下がったときに下がるのではなく、株価が低いときに買った人が、利益が出るときに、利益確定のために売り始めると下がる場合がけっこうあるんです。

この動きをファンダメンタルズで予測するのは難しいでしょう。株価は複合的な要素で動くのに、それを企業業績だけで測ることは非常に古典的といえます。

株価が上がったり下がったりするというのは、やっぱり利益確定が半分、その会社の将来の姿が半分というところでしょう。

──そういう意味でいうと、買ったまま持ちっぱなしというのはリスクなのでしょうか。

いま、日本だけでなく世界中で買いっぱなし、持ちっぱなしというのはリスクでしょうね。中途半端に株を持っている人の投資方法なのですが、買いっぱなしというのは上がるまで気長に持つということです。上がると決まったわけでもないから、大事なお金を入れるという意味で考えると、ちょっと厳しいですよね。

昭和30年~50年であれば、1株持っているだけで、株式分割で株が増えたり、といったような時代でしたが、いまは違います。

ご存知のように株式というのは、ひとつの会社が発行している株式の量が決まっていて、そのうち固定株は売り買いはできない。ですから、発行株式数のうちの何分の1かが浮動株として東京証券取引所などで売り買いされているわけです。

世の投資家は、その発行株式数の半分ぐらいの範囲で売り買いを行うため、需給の範囲内でしか株は動きません。

たとえば、机を囲んだ10人がそれぞれA社の株を均等に持っているとしたら、10人の誰かが売りに出さない限り、A社の株に値はつきません。誰かがしびれを切らせて売るときに、ようやくその株をほかの9人のうち誰かが買うわけです。

このとき、他の8人も後を追って株売ってしまうと、株価は大きく下がります。そして、誰か1人が株を独り占めしてしまうと、株はもう誰も買うことができなくなります。そこで需要が出てきたら、株を持っている1人が値を上げて売る、ということのくり返しとなります。

売りたいと思う人が売り切れば、もう株価はもう下がりませんし、買いたいと思う人が買い切れば、株価はもう上がりません。

企業業績だけで株価を予測することが難しい理由が、この需給のバランスなのです。株を持ち続けていても、勝ち続けることが難しいことがおわかりいただけたでしょうか。

短期売買で利益を積み上げる。これが資産形成のための株の付き合い方

──個人投資家が限られた資金でトレードしようとするとき、大きな資金が必要な長期投資ではなく、短期投資で少しずつ稼いでいきたいです。「株塾」では、短期売買についてはどのように教えていますか。

「株塾」は基本的に短期トレード、短期売買を教えています。短期売買のほうが、刻んで利益が取れるので、1週間から15日くらいで刻みなさいと教えています。

1週間だと忙しいと思われる方も多いですよね。しかし、相場式の場合、昼間は一切トレードをしません。

夜に、相場のその日1日の結論として終値が出まして、その終値をつなぐとチャートになるわけですが、相場式はこのチャートを見てトレードをしますので、ザラ場を見続けていなければいけないようなことはありません。

夜のうちにチャート分析をしてしまいますから、投資にかける時間は、実際には驚くほど少ないです。少なくとも、デイトレードのような忙しさはありません。

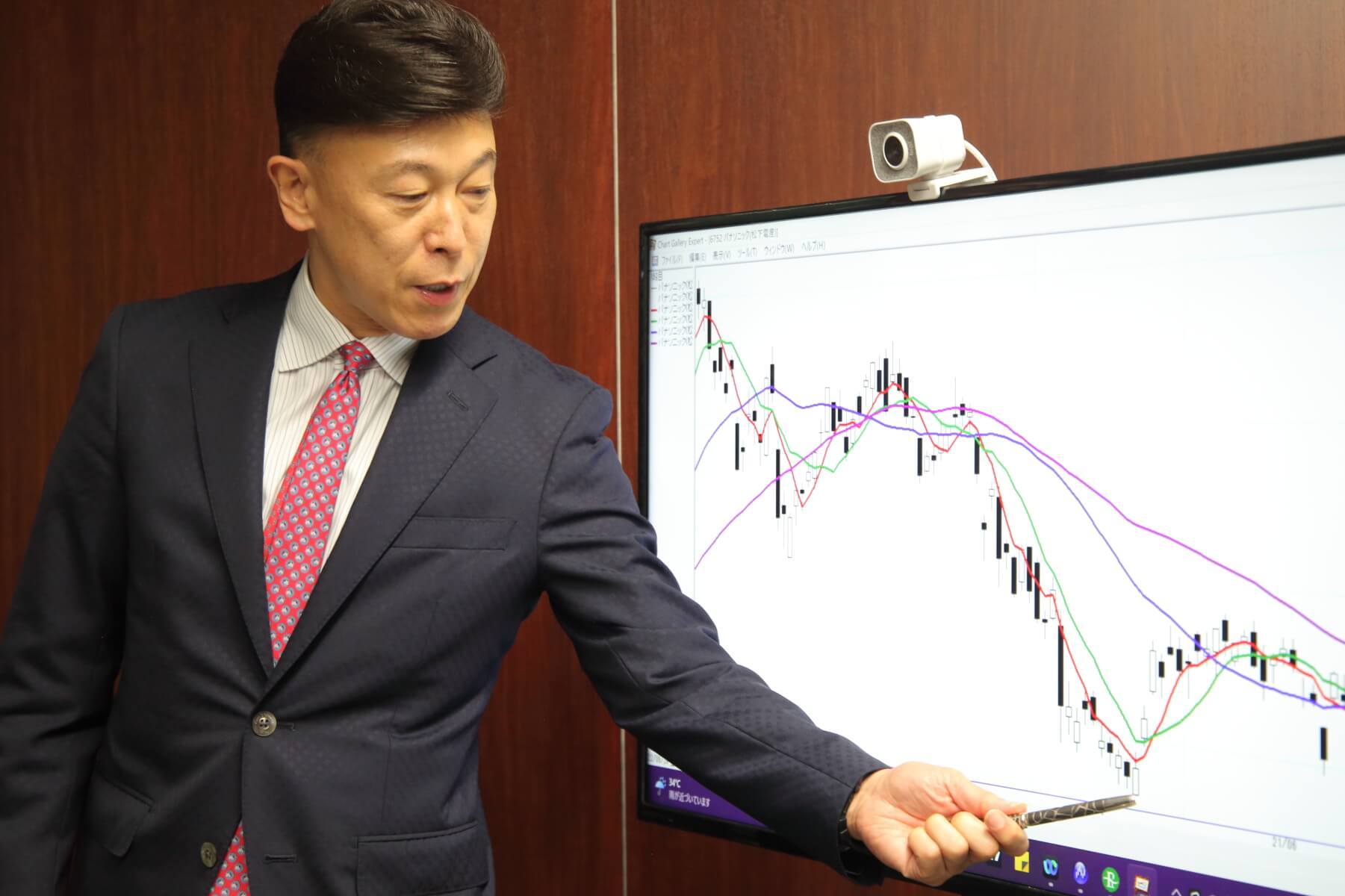

―――相場式の短期トレードでは、日中は相場を見ず、夜にチャートのみを見るのですね。チャートによって何を知り、トレードするのでしょうか。

毎日の市場が閉まったときにできるチャート。これを見れば、いま売る人が多いのか少ないのかといったことがわかってきます。選挙の出口調査のように、毎日の終値をつないだチャートを見れば、その銘柄がこれから上がりそうか、下がりそうか、予想ができます。

たとえば、下落してきて500円まで下げたチャートが、1度は700円まで上げて、その後に下がり、次は600円で下げ止まって、また上げ始めたとしましょう。

この場合、底値が切り上がってきたと判断し、上げが強いのではないかと判断するのです。これはチャートの動きを見るとわかります。

短期売買の利点は、2週間で手仕舞うような刻んだトレードをすることによって、短期間で何度も勝つトレードを経験できることです。このスパンで経験値を上げることで技術力が向上し、勝率を上げることができます。

勝率が上がれば、いままで100万円の投資資金だったところを、次は150万円、その次は200万円といったように資金を増やしてトレードできるようになります。

―――短期売買は、失敗する可能性も高そうです……

短期売買の有効性については、じつは一度、じっくり研究したことがありまして。

ある銘柄を1年間見ていくと、その年の3月には3,000円だった株価が、1年後も3,000円でした。同じ株価に見えますが、その1年の間に5,000円になったり、2,500円になったり、4,000円なったりと上げ下げしています。

ですから、1年前にその株を買ったら3,000円で、1年後も3,000円だから、1年間持っていると、証券会社に手数料取られて、収支はちょっとマイナスぐらいとなってしまいます。しかし、1年の間に短期で刻んでトレードしていくと、もしこの間の上げ下げをすべて利益とできれば、利益は20倍くらいになるんです。

刻むことによって、利益を得るチャンスが劇的に増えるということなのです。

──それは、実際に株の技術をしっかり身につけているからこそ、できるわけですね。

そうですね。とにかく、株価は上がりっぱなしということはないので、持ちっぱなしは止めましょう。刻んでトレードしていって、1年間で上げ下げが16回あるとしたら、そのうちの上げを4回と、下げを4回の8回、利益を取れれば十分です。

ただし、ここで、上げたときだけ狙うと、16回のチャンスのうち8回しかチャンスがなくて、もしかしたらそのうちの半分しか取れないことになります。ですから、空売りはしたほうがいい、となります。

空売りは忌避する人がいらっしゃいますが、トレードを考えれば、もっと積極的に活用すべきだと思います。

投資技術の練習と勉強の積み重ねがあらたな気づきを生む

──短期トレードはチャンスも多く、またトレードの技術も上がることがわかりました。しかし実際には、短期売買で失敗される方も多いです。本やセミナーである程度勉強しても、実際にやるとうまく利益を取れない、いわゆる往復ビンタを喰らってしまう人もいます。どうしてそんなことが起きるのでしょうか。

勉強が浅く、トレードの技術に対する理解が足りていないからですね。「わかった!」と思いこんでしまって、そこで理解するのを止めてしまう。

たとえば、ノウハウ本の目次だけ読んで、興味のあるところだけを読んで終わりにしてしまうようなこともあるかと思います。

本というのは、はじめから終わりまでいっぱいエキスが入っていますから、中途半端に読んでも理解した気になるだけです。また、読む側の理解度が足りなくて、結果として間違った理解をしてしまうこともあるかと思います。

昔は空手の通信教育というものがありましたが、通信教育で黒帯を取ったという話は、あまり聞いたことがありません。実際に道場に通う必要があり、もし大人になってから始めたとしたら黒帯を取るのに4年から5年もかかるものです。

何をいいたいのかというと、空手の黒帯ですら、そのくらいの時間がかかるのですから、株も上達するためには、それなりにしっかり勉強する必要がある、ということです。

ノウハウ本を読んで半月ぐらいでトレードを始めてしまうのは、ちょっと違うのではないかと思いますね。

──実際、相場先生はかなり長期間にわたって、株式投資に携わっておられますが、その長い投資人生のなかで、技術力が上がる転機になったようなエピソードはありますか。

そういったターニングポイントというのは特になくて、逆に、いつでも気づきがありますね。私もいつも勉強しているから、今日はこうだったけど昨日は違っていたな、と気づくことがあります。

私の場合は、お風呂やトイレの間も株式投資のことを考えていますから(笑)、気づきがどんどん増え、気づきの質も上がってくることがわかります。

ですから、いま塾生に話していることは「気づき」の重要性です。気づきと我慢と道場が大事です。

やっぱり物事が上達するには、くり返し練習し、新たな気づきを得て、いままでの認識は違うというふうに気づき直すことで、技術は身につくようになります。

これにより、毎月50万円稼げたところが、新たな気づきによって月100万円ぐらい稼げるようになる。要するに、トレーニングをしていくにしたがって、気づきが深くなっていくわけですね。

──たとえば、使用する移動平均線も、日々の気づきの積み重ねのなかでより効率的に変化していくものですか。

私もトレード40年目にして最近、使う移動平均線を変えました(笑)。気づきのなかで、自分の技術も、よりよい形に変化していくものだということですね。

また技術習得には、練習、我慢が必要です。一生懸命トレーニングして、気づいて、前よりは当然、技術は向上するわけですが、それで、もうわかったと思ってしまうと、それ以上はたぶん伸びません。

そこで、まだ我慢して、もっといい方法がないかと考えた先に、新たな気づきがあります。ですから、気づくことはとても大事ですが、長く我慢してやり続けていないと気づけないですね。

ZUU onlineの読者の皆様に、これから50年も100年も勉強しろとはいいませんが、少なくとも週末など週に1、2回勉強してトレーニングを継続していくときに、気づきがあり、そこからひと皮剥けていくものだと思います。

この気づきと気づきの間に、少し期間が空くことがあります。そこは我慢です。勉強して終わりではなく、もっと勉強する。そのためには、株式投資を継続的に勉強できる道場のような場所に通うのがいちばんいいです。

──そのための道場というのが、「株塾」であると。

はい、そのために「株塾」はあるんです。こう書くと宣伝のために話しているように見えるかもしれませんが、いま私が思っていることのすべてです。「株塾」に入ってもらうことを着地点にしているわけではなく、トレード技術を得るために、しっかり資産形成をしていただくために、ここまで、すべて真実を語ってきました。

私は50代後半になってから、合気道の本部道場に通い始めましたが、やはりしっかりと通わないと上手にならないものですね。

もう黒帯は取りましたが、もっと上手になるには、もっと上に行くには、道場に行ったときだけではダメだから、家でも少し考えてみよう、家でもちょっと工夫してみようかなと考えるようになりました。

株のトレードでいえば、たとえば、いま年収が1,000万円の人は月の手取りが45万円から50万円くらいだと思いますが、子どもが授業料の高い私立の学校に通いたいと言い出したら、月の手取りが45万円ではかなり厳しいでしょう。

もちろん、お金があればいいというわけではありませんが、この記事をお読みの方は、より豊かで自由でさまざまな経験をしたいと考えていらっしゃると思いますので、株をやるのであればしっかり勉強しましょう。

株のトレード技術を習得するということは、いまのお給料以外にもうひとつ、別のお給料を得る道をつくるようなものですので、会社の仕事と同じくらい一生懸命やる必要はあるかもしれません。

ただ、会社で8時間働いて、トレードの勉強も8時間となると、寝る時間がなくなってしまいます(笑)。そこまでの必要はありません。

チャートに潜む、トレードで勝つための“クセ”とは

──練習が楽しい、チャートを見るのが楽しいということに気づくためには、どういったチャートの見方をすればいいですか。

たとえば、どんな銘柄でもいいですから、日足チャートを5年分くらいしっかり見てみてください。

おそらくその値動きは上がったり下がったりしていると思いますが、5年分見るとなんとなく同じことがくり返されているように見えてくるわけですね。

そこで、銘柄を変えてまた5年分見てみると、同じように上がったり下がったりをくり返しているということがわかる。そこではじめて、もしかして株価の動きには、ある程度クセがあるのではないか、ということに気づくわけです。

銘柄も時期も違うのに、株価の動きには似たようなクセがあるというのがわかってきます。クセがあるということは攻略できるのではないか。攻略できるということは、利益が出せるということではないか。まずはそこに気づいていただくことですね。

暴落のときは、多くの銘柄が同じような値動きになってから暴落する、株価が上がるときは、こちらも皆同じような動きになってから上がっていくというわけです。株価が乱高下して予測しづらいところも、やはりおおよそ同じような動きになっています。

私は20歳のときに、日本郵船の株でトレードを始めて、何となくクセがあることに気づきました。当時はまだ若かったので、すべてのクセはわかりませんでしたが、気づいたクセが現れたときに買いを入れれば利益が取れるな、という確信を持てるようになりました。そこからクセがどんどんわかり、利益を出せる箇所も増えていきました。

──20歳で日本郵船株の値動きのクセに気づいたというのは、相場先生にとってひとつブレークスルーだったのですね。

そうですね。私は自力で到達できましたが、皆さんはここまでお話ししたことも参考にクセに気づいて、これはいけると思って欲しいですね。

そして、株塾ではトレードをするための技もたくさん開発しています。空手にもたくさん技がありますが、いつも右手のパンチ(正拳)だけをしていては試合で勝てません。左手も、右足も左足も使うことで、実際には勝てるようになります。

トレードをするとき、チャートの値動きのなかからクセを読み取り、それをトレードに生かすわけですが、値動きのなかには複数のクセが潜んでいるものです。トレーニングを積んでいくなかで、このことがわかるようになってきます。

チャートで検証。株価動向を読み解くクセは、本当にあるのか

―――チャートを読み解く最初の一歩を教えてください。

はい、では、相場式のチャートの見方を、実際のチャートを使って解説しましょう。こちらはパナソニックの日足チャートです。

▽パナソニック(6752)2022年2月の株価推移

たとえば、2022年の2月あたりを見ますと、株価は暴落しています(図中A)。何日下げたかというと、いちばん上から数えて13日(図中B)、途中でいったん上昇したところからですと7日となっています。下げる日数は実際にこのくらいになることが多いわけです。これもクセのひとつです。

そして3月の上昇では、上昇する日数を数えると15日間でした(図中C)。その後の下落は14日間(図中D)、続く6月の下落は13日間(図中E)というように、下落も過度には下げ過ぎず、ある程度、下げる日数が決まっているものです。

──チャートを理解する第一歩に、日数を数えるのが大事ということでしょうか。

はい、日数を数えることは、とても大事ですね。

続いては2021年8月-9月のチャートも見てみましょう。

▽パナソニック(6752)2021年8月-9月の株価の推移

このときの上昇した日数は18日(図中F)、9月からの下落は16日(図中G)と、先ほどと同じくらいの日数になります。このように相場式では、日数を数えていきます。

自分のイメージ通りに株価が上がってきたから買おうと思ったとき、まずは日数を数えるのです。もし14、15日くらい上げているであれば、この後はもう上がらないと判断するということですね。

▽パナソニック(6752)2021年4月の株価の推移

ほかにも、いろいろなことがわかります。同じくパナソニックの2021年4月の下落は、天井から数えると23日(図中H)で底、そして3月の上昇は18日(図中I)くらいで天井になりました。

さらに、4月の下落を見てみると下がっているときはいちばん上に紫の線があり、その下に青の線、緑の線、赤の線が並んでいます(図中J)。この状態は株価が下がるときの特徴です。

では、上がるときの特徴はどうかというと、以下は2020年10月-11月の上昇相場ですが、上昇中は下から紫、青、緑、赤の線が並びます(図中K)。これはパナソニックだけでなく、どの銘柄でも同じことがいえます。

いちばん下に紫の線があって、その上に青があり、その上に緑があるときは、株価が上がる傾向が強いので、一時的に下げても戻ります。

▽パナソニック(6752)2020年10月-11月の株価の推移

一時的な下げが、どのくらいの日数で戻るのかも見ていきましょう。

続く画像は2019年12月のチャートです。一時的に下げたとしても、移動平均線は下から紫、青、緑、赤になっていますから(図中L)、上がっているなかの一時的な下げということになります。

株価は再び上昇に転じ、上昇の日数は14日くらいになります(図中M)。ぜひ皆さんも、日足の本数を数えて確認してみてください。

▽パナソニック(6752)2019年12月の株価の推移

11月も下から紫、青、緑、赤だから(図中N)、上がってきて一時的に下げていますがすぐに上がると判断ができます。どのくらいの日数上がるのかといえば15日。このように、どの場面を見ても、上がるときはだいたい14日、15日になっています。チャートのクセの一端にお気づきいただけたかと思います。

他の銘柄でもわかる、株価が下落するときのチャートのクセ

▽大和ハウス工業(1925)2022年3月の株価の推移

今度は銘柄を変えて、株価が下がる場面を見ていきましょう。大和ハウス工業の2022年3月です。

まず、2月からの下げは、こちらも数えると17日(図中Q)。続く上昇の日数は14日です(図中O)。その後の下落を見ると14日(図中P)。パナソニックと同じく、だいたい14日前後になっています。大和ハウス工業でも、株価が下がるときの移動平均線の順番は、上から紫、青、緑、赤です(図中R)。

▽大和ハウス工業(1925)2021年9月の株価の推移

続いては、2021年9月の大和ハウス工業の株価チャートです。この時期の大和ハウス工業でも変わらず、株価が上がるときの移動平均線の順番は、下から紫、青、緑、赤となっています(図中S)。

また、上げるときの日数は16日、下げるときでは12日です。16日間かけて上げましたが(図中T)、その後の下げの後、再びの上げにおいて前の高値まで届かずに下げてしまう。そして、その後で株価を戻すも前の高値に届かず、10月後半からは下げていきます(図中U)。

このように、チャートを見ていくとパナソニックも大和ハウス工業も同じようなクセがあるのですね。

▽大和ハウス工業(1925)2018年4月

それから、2018年の4月に注目しましょう。ここはトレードをしないほうがいい時期です。

移動平均線が集中しているのがわかると思いますが、これはどういうことかというと、過去50日間の株価の平均と、20日間の平均と、30日間の平均と5日間の平均が接近していて、ほとんど株価が動きません。

このような局面でトレードすると、株価は上がったかと思えば下がり、下がったかと思うと上がる、ということをくり返すので、右往左往して損失を出してしまいます。

このように、株価が動くとき、チャートにはクセがあり、上がるのか、下がるのか、動かないのか、といったことは、チャートを見ていると読めるようになってきます。そのことをご理解いただきたいですね。

──チャートを見るときのポイントは、ローソク足を数えることと、移動平均線の並びと形ということでしょうか。

そうですね、まずはその2つが重要です。

人が買い疲れや売り疲れする期間はだいたい決まっているし、行動経済学的な考え方でいえば、売る人と買う人の行動のパターンもあるわけです。

売り疲れというのは、株価がかなり下がったとき、これ以上売ったら上がってしまうのではと考える、そういう心理です。これはチャートを見ればわかる。行動経済学を勉強する必要はなく、全部チャートに現れるわけです。ローソク足と移動平均線でわかりますよ。

最近(2022年6月)のビットコインの暴落も、月足で読み解けば確実に下落の兆候がありました。770万円くらいまで上がり、その後何ヵ月か下げました。ところが次の上げが、前の770万円まで届かずに下げたときは、要するに過去の高値まで届かず下げてしまったので、そこからさらに下げると予測できるわけです。

──相場先生の教えるトレード技術というのは、株やFX、ビットコインなどすべてのチャートに通用するのですね。

問題ないですね。売る人と買う人がたくさんいて、市場で価格が動いていれば、何にでも通用します。逆に、あまり閑散としたような市場や、誰かがちょっと動いたら大きく変化してしまうような市場ではダメなので、やっぱり日経225採用銘柄やJPX400採用銘柄、ニューヨークの金スポット、原油などがもっとも適しているといえるかもしれません。

たくさんの人が売り買いしてできた価格の波は、たくさんの人の理解の結果の波だから、それは例外が起きにくい。たくさんの人の気持ちがいっぺんに変わることはあまり考えられないので、イレギュラーが少なく再現性がありますね。

塾生の皆さんからは、いくら利益が出ましたとか、ここで利確できましたといったようなお礼のメールが日々届いています。もちろん、塾生全員が利益を出し続けているということではありませんが、私の教えた技術で利益を出すことができる塾生さんがいるというのは、やはり再現性があるからなのですよね。

* *

真の富裕層になるための株式投資との付き合い方を解き明かす “株職人”相場師朗氏へのインタビュー。第2回となる今回は、いまから株式投資で富裕層を目指す方が覚えておいたほうがよい「株価と市場」への立ち回り方と、チャートの動きのクセを読み解くための入門編的な解説いただいた。

続く特集の第3回では、さらに実践的な「勝てる投資家」になるためのステップ、そして、必要となる投資技術の磨き方について、詳しくお聞きしていく。

>>>相場流の株式トレードテクニックを無料で学べる特別会員募集<<<