この記事は2022年11月4日にSBI証券で公開された7~9月期の好決算銘柄をチェックを一部編集し、転載したものです。

目次

2022年7~9月期の好決算銘柄をチェック

米東部時間2022年11月2日(水)まで開催されていたFOMC(米連邦公開市場委員会)が終わりました。米政策金利(上限)は市場予想通り0.75%引き上げられて4.0%となり、これもまた予想通り、次回会合以降に利上げ幅が縮小される可能性も示唆されました。

ただ、会合後の記者会見で、政策金利の最終的到達点(ターミナルレート)が、「FRB(連邦準備理事会)の従来予想」よりも高くなる可能性が示唆され、早期の利上げ停止も否定されました。これを受けて、2022年11月2日(水)と11月3日(木)の米国市場では、金融引き締め長期化の可能性が懸念され、NYダウは2日間累計で2022年11月1日(火)の終値から2%弱の下落となりました。

もっとも、市場では米政策金利(上限)について、2023年3月会合頃に5~5.25%程度まで上昇するとの見方が平均的であったこともあり、「FRBの従来予想」(ドットチャートにおける2023年末の中央値は4.75%)より高くなることについても違和感はないと思われます。

2022年11月4日(金)の東京株式市場は、休みの谷間である上、同日夜に米雇用統計(10月)の発表を控えていることもあり、大きく下げてはいますが、過度な懸念は不要ではないでしょうか。

そうした中、東京株式市場では2022年7~9期の決算発表が進んでいます。2022年11月1日(火)にはトヨタ(7203)やソニーグループ(6758)の発表も終わり、ひとつのヤマ場を越してきた印象です。

日経平均採用銘柄の業績の方向感を示唆する同平均株価の予想EPS(1株利益)ですが、2022年10月21日(金)には2,166円でしたが、2022年11月2日(水)時点でも2,171円とほぼ横ばいとなっています。決算発表は株式市場にとり、総合的には、プラス材料ともマイナス材料とも言い切れない状態になっているようです。

ただ逆に言えば、決算発表を経て、株式市場では業績による選別が一段と進む可能性が強まってきたと言えそうです。今回の「日本株投資戦略」では、そうした中で投資家に選好されそうな銘柄を抽出すべく、スクリーニングを行ってみました。

スクリーニング条件は以下の通りです。

(1)東証プライム市場上場銘柄

(2)時価総額が1,000億円以上

(3)銀行、証券・商品先物、保険を除く業種の銘柄

(4)3月決算銘柄

(5)2022年11月1日(火)までに2022年7~9月期の決算発表を終了

(6)2023年3月期第2四半期累計(2022年4~9月期)の営業利益が事前の市場予想を上回り、かつ前年同期比10%超の増益

(7)2023年3月期第2四半期(2022年7~9月期)の営業利益が前年同期比20%超の増益、または黒字転換

(8)2023年3月期(通期)会社予想営業利益が市場予想営業利益(Bloombergコンセンサス)を上回っていること

(9)2023年3月期(通期)市場予想営業利益(Bloombergコンセンサス)が2022年9月30日以降11月1日までに上昇

(10)2024年3月期(通期)市場予想営業利益(同)が前期比10%超の増益

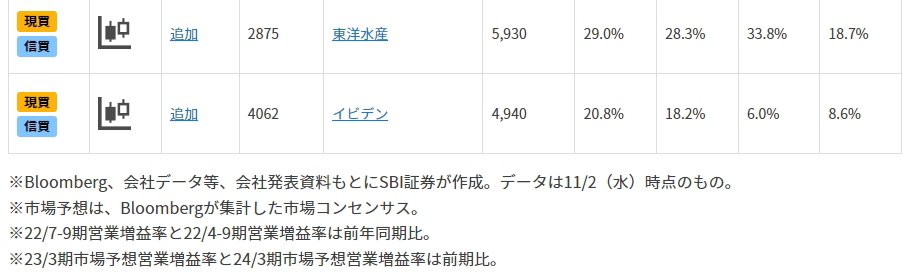

図表1の銘柄は、上記の(1)~(10)をすべて満たしており、(7)の営業増益率順(黒字転換は最上位)に並べられたものです。なお、掲載銘柄について、業績動向は以下の通りです。また、NTN(6472)と東洋水産(2875)については別途後段でご説明いたします。

関西私鉄大手の阪急阪神ホールディングス(9042)の2022年4~9月期決算(発表は2022年10月31日)は、旅行事業や国際輸送事業等が当初予想を上回り、営業利益が487億円(前年同期比382.5%)の大幅増益となりました。

これは、今期の通期予想営業利益の70%弱にあたり、非常に順調な進捗率を示せたといえるでしょう。今期は水際対策緩和によるインバウンド需要や、全国旅行割の実施も好材料となりそうです。

金属チタンの製造販売を事業の柱とする、東邦チタニウム(5727)は2022年4~9月期決算(発表は2022年10月27日)の発表と同時に、チタン製品の販売価格改善や円安を理由に2023年3月期(今期)業績・配当見通しの上方修正を発表しました。

発表後の株価は、2022年10月27日(木)の終値から2022年11月2日(水)までで17%高となっています。想定為替レートは1ドル120円から、1ドル140円に変更されました。なお、売上高見通しに関しては810億円から806億円に下方修正されています。

車載情報機器・電子部品メーカーのアルプスアルパイン(6770)も円安が2022年4~9月期決算(発表は2022年10月28日)に寄与した企業のひとつで、2023年3月期(今期)業績見通しの上方修正が行われました。特に、経常利益は従来予想の20%増となっています。

当社の海外売上高比率は80%以上と高水準にあり、想定為替レートは当初の1ドル120円、1ユーロ130円から第3四半期(2022年10~12月期)以降は1ドル135円、1ユーロ135円に変更されています。

半導体等を扱う独立系エレクトロニクス商社のマクニカホールディングス(3132)も産業機器市場や車載市場での需要が堅調に推移する見通しから、2023年3月期(今期)業績見通しの上方修正(2022年10月31日)が行われました。

更に、中間配当を60円から65円へ増配する計画、および発行済株数(自己株式を除く)の約4%に当たる自社株買いの実施も発表され、現時点(2022年11月4日)で株価は上場来高値水準に位置しています。

重電準大手の富士電機(6504)の2022年4~9月期決算(発表は2022年10月27日)は売上高が前年同期比12.4%増、営業利益が同64.0%増となりました。パワー半導体の生産能力増強やサプライチェーンの強化が奏功しました。

これを受けて、2023年3月期(今期)業績見通しも、営業利益を820億円から870億円(前期比16.3%増)へと上方修正され、中間配当1株55円の実施(従来は未定)が発表されました。

カスタムICやパワー半導体を展開するローム(6963)の2022年4~9月期決算(発表は2022年11月1日)は売上高が前年同期比16.7%増、営業利益が同46.0%増となりました。注力している自動車関連市場でシェアが拡大したことや、円安がプラス材料となりました。

2023年3月期(今期)業績見通し営業利益を760億円から900億円(前期比25.9%増)に上方修正しました。また、発行済株数(自己株式を除く)の約4.1%にあたる自社株買いの実施も発表されました。

半導体パッケージで技術革新の一角をけん引するイビデン(4062)の2022年4~9月期決算(発表は2022年10月27日)は売上高が前年同期比9.1%増、営業利益が同18.2%増となりました。夏以降パソコン向けの半導体需要は減速しましたが、サーバー向けが堅調に推移しました。

上半期の好調を受けて、2023年3月期(今期)業績見通しも、営業利益について670億円から730億円(前期比3.1%増)の上方修正がされました。

好業績銘柄の投資ポイント

NTN(6472)~ベアリング大手。自動車用ハブベアリングでは世界トップ

■利益面では「補修」が稼ぎ頭

当社はベアリング(軸受け:モノの回転を助けエネルギー消費を抑える部品)やドライブシャフト(エンジンで生まれた駆動力をタイヤに伝えるドライブトレインの一部)等の精密機器を研究・開発し、さらに生産・販売をしている会社です。

世界34カ国に208拠点(2022年3月期末時点。販売116拠点、生産71拠点他)を有し、海外売上高比率が72%(同期)に達するグローバル企業です。海外生産比率も5割前後に達しています。

ベアリングの中でも、走行中のタイヤを円滑に走らせる役割を果たしている自動車用ハブベアリングでは世界シェアトップ、ドライブシャフトでは世界シェア第2位(ともに会社HPより)を誇ります。これらの製品はエンジンで走るICE車(内燃機関車)はもちろん、モーターで走るEV(電気自動車)にも「必要不可欠」な存在です。

当社製品の62.9%(2022年3月期)が自動車向けとなっていますが、産業機械(建機、農機、航空機等)の売上構成比も19.6%あり、幅広い分野で使われていることがわかります。

また、補修市場向けの売上構成比も17.5%となっています。なお、利益面では利益率が高い「補修」が最も高く、逆に自動車向けは赤字傾向となっています。

■第1四半期に悪化も、第2四半期に改善

当社の2023年3月期第1四半期(2022年4~6月期)は、半導体不足やサプライチェーンの混乱に苦しんだ自動車向けの赤字が、資材費等の高騰が先行する形で増加しました。補修市場や産業機械向けは黒字でしたが、結果として全体では7.8億円の営業赤字が残っていました。

2022年10月31日(月)に発表された第2四半期(2022年7~9月期)決算でも、主力の自動車向けはむしろ前年同期より赤字が増大しましたが、価格転嫁や円安等をテコに補修や産業機械が前年同期比で増益となり、全体では46億円の営業黒字を計上し、黒字転換しました。

結局、第2四半期累計(2022年4~9月期)では、売上高3,717億円(前年同期比21.6%増)、営業利益38.6億円(同140.0%増)と業績回復を実現しました。

なお、第2四半期累計の期初予想営業利益は10億円であり、実績はそれを大きく上回ったこと、価格転嫁の効果や前提為替レートを円安方向に見直す効果が期待できることから、会社側は通期の予想営業利益を230億円から260億円(前期比277.9%増)に上方修正しました。

2022年9月末時点では、市場予想の今期営業利益は228億円であったことから、市場にとってポジティブサプライズとなり、決算発表後の2022年11月1日(火)・11月2日(水)、当社株は商いを伴って上昇しています。

市場では現在、2023年3月期230億円、2024年3月期320億円程度の営業利益を見込んでいます。主力の自動車向けで挽回生産の本格化が見込めることや、産業機械で防衛向け等の需要拡大(ベアリングは隠れた防衛関連製品の側面)も期待でき、成長余地は大きいとみられます。

会社予想EPSベースでの予想PERは13.0倍、PBRは0.71倍(2022年11月2日時点)で、割安感も強いとみられます。

チャート的には2022年6月に付けた年初来高値306円に迫る動きを示しており、ここを上抜けると、短期的にも上昇が加速する可能性がありそうです。また、一目均衡表(日足)では、日々線が雲の上に抜けてきています。

▽週足チャート(過去3年)

データは2022年11月4日(週足) 9:00時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

▽通期業績推移(百万円)

東洋水産(2875)~値上げラッシュで、節約志向によるインスタントラーメン需要が増加

■即席麺(インスタントラーメン)大手。海外が強い

即席麺の大手で「赤いきつね」、「緑のたぬき」、「マルちゃん製麺」等が有名です。

1953年に築地市場で誕生した当社は、はじめのうちは冷凍マグロの輸出事業や魚肉ハム・ソーセージの加工等を行っていました。そのような中、魚肉ハム・ソーセージの需要期は夏場であったため、冬場向けの商品として着目したのが即席麺でした。当社は早速、開発に着手し、1961年から即席麺の生産が始まっています。

上述の経緯から始まった即席麺事業は、今では当社にとっての中心的事業に育ちました。2022年3月期の売上高のうち即席麺事業の割合は57%と過半数を占めています。

また、当社の特徴として即席麺事業の中でも、海外が強いことが挙げられ、海外即席麺事業の売上高は国内の2倍以上です。(2023年3月期第2四半期累計)

■インフレ高進⇒節約志向。即席麺の需要増で業績好調

世界的にインフレ高進が続く中、食料品の値上げラッシュも止まる気配がありません。当社も原材料価格上昇や人件費等のコスト増に伴い、国内外で値上げを実施しています。

生活にかかわるあらゆる物が値上がりする中、人々の節約志向から即席麺への需要が高まり、当社業績の伸びに寄与した形です。

日本よりハイペースでインフレが進む海外では、節約志向の影響がより顕著に表れています。直近決算発表(2023年3月期第2四半期)では、海外即席麺事業がけん引する形で通期業績見通しの上方修正が行われました。北米生産体制の強化を推し進めており、販売増と価格改定が功を奏し、同事業の営業利益は前年同期の2倍超となっています。

中期計画にも「海外事業の深化・拡大」が掲げられており、2022年6月にはテキサス新工場が稼働開始するなど継続する需要拡大に対応してゆく姿勢を示しています。直近決算で米国4工場の製造数は過去最高を更新して、内食化傾向が進む米国で成長力を増してゆく見込みです。

今後の成長の鍵となり得る海外即席麺事業の今期業績見通しは大きく増収増益となっています。特に、営業利益は前期の2倍超になると見込んでおり、この数字がどうなるかが、今後の当社全体の業績を大きく左右するとみられます。

なお、海外売上高比率が一定水準以上あることから、円安がプラスに寄与する面があります。直近決算では海外即席麺の増益額が63億円であり、そこに含まれた為替影響額は+25億円としています。グローバル展開をする当社は、為替が業績に与える影響が大きい面もあるため、日米金融政策の動向にも注視する必要がありそうです。

▽週足チャート(過去3年)

データは2022年11月4日(週足) 9:00時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

▽通期業績推移(百万円)

▽当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証プライム市場を中心に好業績が期待される銘柄・株主優待特集など、気になる話題についてわかりやすくお伝えします。