この記事は2022年10月21日にSBI証券で公開された「半導体関連銘柄」急反発! 今後はどうなる?を一部編集し、転載したものです。

目次

「半導体関連銘柄」が大きく下落~投資チャンスは?

世界の株式市場が波乱色の強い展開になっています。その象徴のひとつが「半導体関連銘柄」とみられ、その中には大きく値下がりする銘柄が目立っています。

図表1は世界の代表的な半導体関連銘柄で構成されるSOX指数(フィラデルフィア半導体指数)の値動きを示したものです。2018年12月頃から上昇が加速し、2021年12月に高値(終値ベース)を付けたものの、その後は下落に転じ、2022年10月19日(水)時点では同高値からの下落率が44%を超えています。

WSTS(世界半導体統計)によると、世界の半導体出荷は2021年1月~2022年3月頃は、おおむね前年同月比で20弱~30%増の拡大を示してきました。しかし、2022年6月以降はそれを下回る水準に減速し、2022年7月に32カ月ぶりの減少に転じると、2022年8月は前年同月比4.0%減少と続落しました。

転機は2022年7月で、品目別では特にNANDやDRAMといったメモリ(記憶をつかさどる半導体)が急ブレーキとなったことが影響しています。

メモリ大手は「半導体不足」を解消すべく増産体制をとっていましたが、欧州エネルギー危機やインフレ高進を背景に、パソコンやスマートフォンの販売が減少に転じ、メモリは供給不足から過剰へと転じ、価格が急落に転じてしまいました。

DRAMは2022年7、8月には前年同月比35.5%、NANDは同42.0%の出荷減となっています。2022年7月にはマイクロン、WD(ウエスタンデジタル)等の大手から、7~9月期の厳しい見通しが出ていましたが、2022年10月7日(金)に発表された韓国サムスン電子の7~9月期決算では、メモリの市況悪化が響き、営業利益が前年同期比32%減益となりました。

結果的にSOX指数は、世界半導体出荷の伸び率がピークに近い32%もあった2021年12月がピークとなり、その後下落に転じた形になっています。SOX指数は半導体出荷の減速・減少を先読みしたといえるかもしれません。

日本株もSOX指数に連れ安となった銘柄が多かったようです。SBI証券の検索ウインドウに「半導体」と入力すると出力される銘柄を広義の半導体関連銘柄とした場合、200銘柄弱がそれに該当しています。

そのうち、時価総額が500億円超あり、市場コンセンサス(Bloombergベース)のデータがある銘柄は74銘柄となっており、ここではこれらを「主要半導体74銘柄」と呼ぶことにします。(いずれも2022年10月19日時点)

「主要半導体74銘柄」は年初来から2022年10月19日(水)までに平均で17.1%下げ、52週高値からの下落率は平均26.3%に達しました。年初来の下落率は日経平均株価の5.3%下落を大きく上回る「アンダーパフォーム」となりました。

「主要半導体74銘柄」の営業利益増は前年同期比で今期26.9%増と大きく増える見通しですが、来期は4.7%増へと急減速が見込まれるとの予想です。半導体銘柄の株価下落は、来期にかけて利益拡大が減速することを織り込みつつあるといえそうです。

パソコンを含む「コンピュータ」、スマートフォンを含む「通信」は合計で、半導体の用途別内訳(2021年)の6割超を占めています。これらの需給改善を示唆する材料は今の所出ていないと見受けられ、半導体全体の需給が改善するタイミングももう少し先である可能性がありそうです。

ただ、SOX指数自体には「買いチャンス」につながるとみられる材料も出てきました。

(1)2020年2月高値に接近……新型コロナ拡大以降、巣ごもり需要を背景に、電子機器や半導体需要がかさ上げされたことを織り込んだ部分が剥落へ。

(2)2018年12月安値、2020年3月安値を結ぶ下値支持ラインに接近。

(3)60カ月(5年)移動平均(2022年10月19日時点で2,173)に接近……2022年10月14日終値は2,162だったのでこれを一時下回った形。

これらから、半導体関連銘柄の業績悪化懸念はすでに織り込みが相当進んでいるとみられ、「買いチャンス」を検討し始める投資家が増えても不思議ではないと思われます。半導体の長期的な成長シナリオは維持されていると考えた場合、長期の移動平均線に接近してきたことは、転換点を示唆している可能性もありそうです。

図表1 SOX指数(フィラデルフィア半導体指数)・日足~「投資チャンス」接近の可能性も

投資家が関心の「半導体関連銘柄」の現状は?

筆者は、そもそも半導体株は誤解されている部分があると考えています。米国で半導体関連銘柄は典型的なグロース銘柄であり、日本の半導体も同様にグロース銘柄であると考えられている市場参加者が多いようです。

グロース銘柄は「PERやPBRが高い銘柄」で、バリュー銘柄は逆に「PERやPBRが低い銘柄」と考えるのが普通であるとみられます。前項で定義した「主要半導体74銘柄」の場合、来期市場予想PERは単純平均で12.2倍に過ぎません。PERの側面からだけで考えるならば、半導体関連銘柄はバリュー銘柄と考えることができるでしょう。

したがって、半導体市況悪化の織り込みが進み、業績予想下方修正リスクが一巡すれば、半導体関連銘柄は割安感から買われるケースもありそうです。

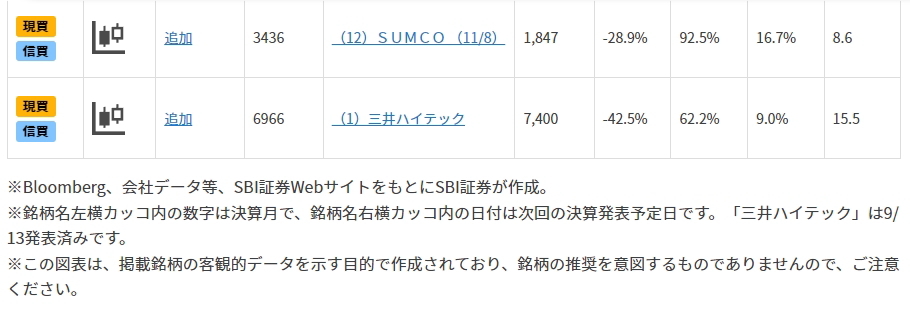

図表2は「主要半導体74銘柄」のうち、SBI証券の国内株売買代金上位100銘柄(2022年4月18日~10月18日)にランクインしている銘柄を、時価総額の大きな順番に並べたものです。売買代金が大きいことが投資家の関心の強弱を示していると考えるならば、図表2の銘柄は「投資家が強い関心を持っている半導体関連銘柄」と考えることができます。最後に、これらの銘柄の一部について、最近の動向をご説明します。

信越化学工業(4063)~シリコンウェハの世界トップ

■顧客とは長期供給契約が多く、業績は安定の傾向

信越化学工業(4063)は、半導体の基盤となるシリコンウェハで2021年度推定世界シェア約3割を占めるトップ企業です。塩ビ樹脂(電線、建材、日用品等幅広い製品の材料)でもトップ企業です。

上述した「主要半導体74銘柄」では時価総額が6兆2,666億円(2022年10月19日時点)を占めるトップ企業です。顧客である半導体メーカーとは長期供給契約を締結していることが多く、業績は安定しやすいのが強みです。

当社傘下の企業であり、シリコンウェハの鏡面加工を受託する三益半導体工業(8155)が2022年9月30日(金)に2023年5月期・第1四半期決算を発表し、通期の営業利益は前期比45.6%増の見通しになることを発表しました。このことは、信越化学の業績拡大を示唆している可能性がありそうです。

SBI証券企業調査部では当社を調査対象としており、2022年9月13日付レポートでは、営業利益(2022年3月期6,763億円)について、2023年3月期8,900億円、2024年3月期8,700億円、2025年3月期9,100億円を予想しています。

企業調査部予想の来期EPS1,513円を基準としたとき、時価(2022年10月20日終値:14,935円)の予想PERは9.87倍の計算になります。

なお、SUMCO(3436)は信越化学のライバル企業であり、両社を合わせた日本企業のシリコンウエハ市場シェアは約6割と推定されます。SUMCOについても、顧客である半導体メーカーとは長期供給契約を締結していることが多く、業績は安定しやすいのが強みです。

SBI証券企業調査部ではやはり、2022年9月13日付レポートで営業利益(2021年12月期515億円)について、2022年12月期1,030億円、2023年12月期1,200億円、2024年12月期1,350億円を予想しています。

▽週足チャート(過去3年)

データは2022年10月21日(週足) 14:00時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

東京エレクトロン(8035)~世界的半導体製造装置大手

■中国向けが急減し、第1四半期は減益

1963年東京放送(現TBS)の出資で誕生し、当初は輸入商社的な活動が中心でしたが、メーカーとして業容を拡大させました。現在は、米アプライド・マテリアルズ等と比較される半導体製造装置の世界的な大手企業となっています。

世界シェアの高い製品が多く、特にフォトレジスト(感光剤)の塗布や現像を行うコータ・デベロッパは世界シェア89%(2021年・会社資料)と圧倒的です。この他、ドライエッチング装置で29%(同)、成膜装置で39%(同)と高シェアを誇ります。

半導体関連銘柄の中核的存在として、半導体業界、特にその設備投資動向の影響を強く反映する傾向があります。さらに、日経平均株価に対するウェイトが4.7%(2022年10月19日時点)と、ファーストリテイリング(9983)に次いで高く、日経平均株価の変動に強く影響を受ける傾向があります。

2023年3月期・第1四半期の営業利益は1,175億円で前年同期比17.1%減となりました。半導体製造装置の地域別売上高では、欧米、台湾が増えたものの、国内や韓国が減少しています。特に中国が38.8%も減少したことが響きました。米国政府による半導体製造装置の対中輸出規制強化の影響も懸念されます。

2023年3月期の市場予想営業利益は6,657億円であり、会社予想7,160億円の達成は困難とみられているようです。中長期的には半導体市場の成長や国内生産の増加等の恩恵をもっとも受けそうな銘柄ですが、短期的には底が見えたと言い切れない面がありそうです。

▽週足チャート(過去3年)

データは2022年10月21日(週足) 14:00時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

デンソー(6902)~自動車のEV化・電動化を半導体でリード。TSMCの熊本工場にも資本参加

■車載向けに強みを有する大手半導体メーカー

トヨタ自動車が24%、豊田自動織機が9.0%の株式を保有(2022年3月末)するトヨタ系の自動車部品国内最大手です。グループ外への販売も拡大傾向にあります。

バイデン米大統領が環境政策重視へ舵を切ったこともあり、世界で自動車のEV化や電動化への流れが加速しています。同社の電動化システムや、ADAS(先進運転支援システム)への注目度も高まりつつあります。

2020年、同社が51%、トヨタ自動車が49%を出資し、次世代車載半導体の研究を行う合弁会社「ミライズテクノロジーズ」が始動しています。EVやHVなどの燃費性能を左右する「パワー半導体」などが得意分野です。

また、世界最大の半導体受託製造大手企業である台湾TSMC社が熊本に建設する合弁工場に対し、ソニーと当社が資本参加しています。当社は3.5億ドル(持分比率は10%超)の出資を行っています。

2022年7月29日(金)に発表された2023年3月期・第1四半期決算では、営業利益が636億円と前年同期比40.6%減少しました。これを受けて会社側は、通期の会社予想営業利益を5,600億円から4,800億円(前期比40.7%増)に下方修正しています。トヨタ自動車の挽回生産が遅れたことや原材料費・物流費等の高騰が響きました。

2022年10月28日(金)に2023年3月期・第2四半期の決算発表を予定しており、そこで現状を確認したい所です。なお、親会社のトヨタ自動車においては、2022年9月の米新車販売が14カ月ぶりに増加(前年同月比)に転じました。

2022年10月以降は同社の挽回生産が海外向けに期待され、当社にとってもプラス要因になりそうです。

▽週足チャート(過去3年)

データは2022年10月21日(週足) 14:00時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

ルネサスエレクトロニクス(6723)~「日の丸半導体」で“最後の砦”に近い存在か

■車載向けに強みを有する大手半導体メーカー

日本では数少なくなった半導体メーカーの1社で、マイコンの世界的大手企業となっています。自動車分野、産業分野、インフラ分野、IoT分野の半導体を提供しています。売上高(2022年12月期第2四半期累計)の44%が自動車向けで、残りの56%が産業、インフラ、IoT向けになっています。

特に自動車分野を得意としています。車載用マイコンは、自動車の「走る」「曲がる」「止まる」といった基本的動作をつかさどる重要な半導体で、今後普及加速が見込まれるEV(電気自動車)や、自動車の電動化には不可欠な存在と考えられています。エンジンや車体などの制御向け、カーナビゲーションなどの車載情報機器向けに、SoC(system-on-a-chip)、アナログ半導体、パワー半導体等を中心に提供しています。

2022年7月28日(木)に発表された2022年12月期上半期の営業利益は2,100億円(前年同期比219.8%増)と好調な内容でした。これを受けて会社側は同年1~9月(第3四半期累計)の業績(調整済み数値)について、売上高1兆1,037億円~1兆1,117億円、営業利益率37.3%とする好調な見通しを発表しました。

ただ、市場では年後半の半導体市況を懸念し、当社株価は総じて揉み合う展開となっています。

確かに、世界半導体出荷額は2022年7月、8月に急ブレーキとなりましたが、メモリやMPUが足を引っ張っている形であり、2022年8月単月の出荷高(前年同月比)はアナログ、パワートランジスタ、MCUはいずれも20%超の増加となっています。

SBI証券企業調査部(2022年10月3日付レポート)では、こうしたトレンドの影響から、当社に加え、富士電機(6504)、ローム(6963)の業績は好調に推移すると想定しています。

▽週足チャート(過去3年)

データは2022年10月21日(週足) 14:00時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

レーザーテック(6920)~半導体微細加工を可能にする黒子的存在

■ASMLの好決算が追い風に。株価は反発局面

半導体製造工程において、回路をシリコンウェハに焼き付けるときの原板をフォトマスクといいます。また、フォトマスクに加工される前の、ガラス基板に遮光膜を形成したものをフォトブランクスといいます。

当社はフォトマスク、フォトブランクスの検査装置を手掛ける会社です。半導体のコスト競争力を左右するのが、回路の線幅を極力狭くする微細加工であると考えられますが、現在、最先端の微細加工を可能にするEUV(極端紫外線)を使った露光装置(ステッパー)の分野では、オランダのASML社が独占的な存在となっています。

当社はEUV露光装置に対応した検査装置を独占的に供給している模様です。このため、当社の業績はASML社の動向に強く影響を受けやすくなっています。

2022年8月5日(金)発表の2022年6月期本決算は、売上高903億円(前期比28.7%)増、営業利益324億円(同24.6%増)、受注高3,237億円(同171.8%増)とすべての面で過去最高になりました。会社側では2023年6月期は売上高が前期比54.9%増、営業利益が同29.3%増と過去最高更新を予想しています。

しかし、半導体市場への不透明感を背景に、株価は22,160円(2022年8月9日)の直近高値から直近安値の14,320円(2022年10月3日)まで35%超の大幅安になっています。

こうした中、現地時間2022年10月19日(水)にASML社が2022年7~9月期決算を発表しました。売上高が前年同月期10%増となり、受注額も過去最高を更新したことが明かになりました。また2022年10~12月期の売上高は前年同期比22~32%増える見込みであることも公表されました。

業績への不透明感が後退した形で、足元の当社株は反発基調となっています。

▽週足チャート(過去3年)

データは2022年10月21日(週足) 14:00時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

▽当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証プライム市場を中心に好業績が期待される銘柄・株主優待特集など、気になる話題についてわかりやすくお伝えします。