この記事は2022年10月28日にSBI証券で公開された「自社株買い」を発表しそうな銘柄は?を一部編集し、転載したものです。

「自社株買い」を発表しそうな銘柄は?

2022年、年初来の株価指数騰落率(2022年10月27日時点)は、米国株(S&P500)が-20.1%、ドイツ株(DAX指数)が-16.8%、香港株(ハンセン指数)が-34.1%等となっており、グローバルな株式市場は苦戦の1年になっています。

そうした中、日本株(日経平均株価)の年初来騰落率は-5.0%にとどまっており、相対的には底堅い展開となっています。

理由は円安による企業業績の下支え効果や、リオープン(経済再開への期待)等、いくつか指摘されると思いますが、自社株買いが、実施企業数・買付金額ともに、過去最高ペースになっていることも忘れてはいけないと思われます。

自社株買いを実施すると、その銘柄の株式を発行する企業自体が買い手になることにより、その分は株式需給が改善します。さらに、自社株買いの後に株式が償却されれば、発行済み株式数が減り、1株利益が増えることから、株価の割安感が強まる効果が期待できます。

これらから、自社株買いが発表されると、悪材料と抱き合わせて発表されない限り、その後の株価は上昇しやすくなります。

最近では、2022年10月17日(月)に、リクルートホールディングス(6098)が、発行済み株式数(自己株式を除く)の2.55%に当たる4,200万株・購入金額1,500億円を上限とする自社株買いを発表し、翌日以降は上昇基調となっています。

現在、東京株式市場は決算発表シーズンの入り口に立っている状況ですが、今後11月にかけ、決算発表に合わせて自社株買いを発表する企業が増えると予想されます。

そこで、今回の「日本株投資戦略」は、近い将来「自社株買い」を発表しても不思議ではない銘柄を抽出すべく、スクリーニングを行ってみました。条件は以下の通りです。

(1)東証プライム市場上場銘柄

(2)時価総額が500億円以上

(3)銀行、証券・商品先物、保険を除く業種の銘柄

(4)市場予想PER(株価収益率)が12倍未満

(5)PBR(株価純資産倍率)が0.8倍未満

(6)現金預金が100億円超あり、ネットキャッシュ(純現金)/純資産の比率が0%以上の銘柄

(7)市場予想ROE(株主資本利益率)が5%超8%未満の銘柄

(8)浮動株式比率(Bloombergベース)が50%超

(9)2019年以降に自社株買いを実施した実績のある銘柄

(10)決算発表が2022年10月31日(月)以降

(11)2022年10月27日(木)まで過去20営業日の1日当たり平均出来高が2万株超

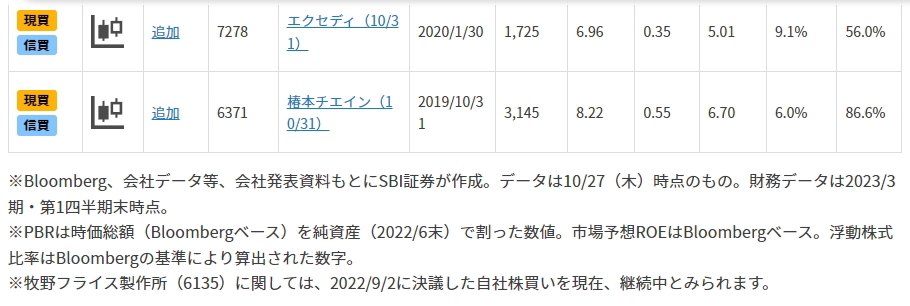

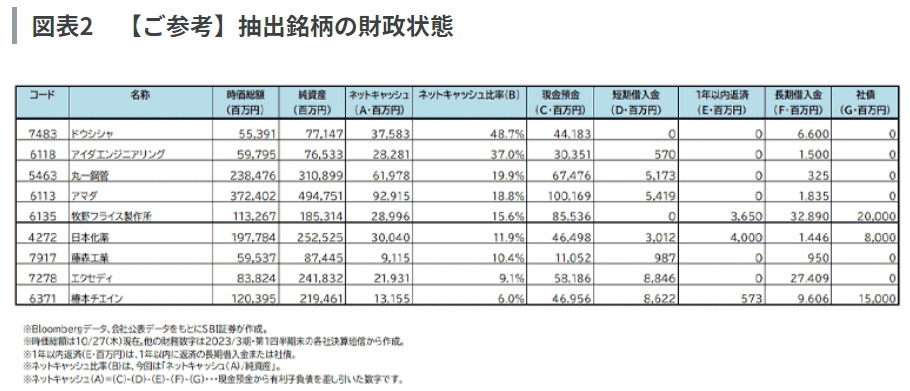

図表1の銘柄は、上記の(1)~(11)をすべて満たしており、(6)のネットキャッシュ比率の多い順に並べたものです。

*各種データは2022年10月27日(木)時点のものを使用し、抽出。

*「ネットキャッシュ」とは、「現金預金」から有利子負債を差し引いたもの。有利子負債はここでは、「短期借入金」、「1年以内に返済の長期借入金または社債」、「長期借入金」、「社債」の合計(決算短信ベース)としました。また「ネットキャッシュ比率」はここでは、「ネットキャッシュ/純資産」で計算しました。

なぜ「自社株買い」なのか?

「自社株買い」とともに、注目したい点がスクリーニング条件(7)に出てきた「ROE」です。

「ROE」は株主から出資された資金をいかに効率的に運用して、利益に結びつけているのかを示します。特に外国人投資家や機関投資家の多くはこの「ROE」を重要な投資指標の1つとし、8%を上回る水準が外国人投資家らの投資判断の目安とも言われています。なお日経平均株価の「実績ROE」は8.7%(*)なので、投資家の要求はさらに高くなっているかもしれません。

(*2022年10月27日時点。日経平均株価のPBRと実績PER を割って算出。)

今回の抽出銘柄は実質無借金で現金預金が潤沢であるにもかかわらず、ROEが5%超8%未満と、あまり高くありません。そのため、一部の投資家からは堅固な財務体質を事業に生かし切れていないと評価される可能性があり、企業はROEを高めるため、一層努力して純利益を稼ぎ出すことが重要です。ただ、本業で利益の増加を目指すことに加え、自社株買いを実施することで、ROEの改善を速めることが可能になります。

なお、(8)の条件を付けたのは、東証プライム市場上場維持基準に「流通株式比率35%以上」があるため、自社株買いにより、それを満たせなくなると判断した企業は、自社株買いをしにくいと考えたためです。ただ、流通株式比率で開示されているデータがないため、Bloombergの浮動株式比率で代替しました。

自社株買いの多くは、その会社の「経営判断」として、取締役会決議を経て行われます。ネットキャッシュが潤沢で、ROEが低くても、自社株買いを行わない方針の会社も少なくありません。そこで、過去に自社株買いを行った実績のある会社の方が、今後も自社株買いを実施する可能性が大きいと考えられます。

▽当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証プライム市場を中心に好業績が期待される銘柄・株主優待特集など、気になる話題についてわかりやすくお伝えします。