キャピタルゲインに関するQ&A

Q.キャピタルゲインの意味は?

A. キャピタルゲイン(capital gain)とは、株式や債券などの保有資産(キャピタル)を売却することによって得られる売却益(ゲイン)のことをいう。例えば、20万円で購入した株式が100万円になったときに売却したとすれば、売却価額100万と取得価額20万円との差額80万円がキャピタルゲインとなる。

Q.インカムゲインの意味は?

A. インカムゲインとは、投資商品を「保有することで得ることができる収益」のことをいう。例えば株式を購入した場合、銘柄によっては保有期間中に配当を行う場合があるが、この配当がインカムゲインだ。また、賃貸用の不動産の購入であれば毎月家賃収入を得ることができるが、この家賃収入などがインカムゲインとなる。

Q.キャピタルゲインのメリットは?

A. キャピタルゲインのメリットは2つある。

1)大きな利益が得られる

キャピタルゲインを狙う資産運用は、ハイリスク・ハイリターンだといわれている。投資期間が同じ場合、インカムゲインを上回る投資利益を狙える可能性がある。例えば、株式投資などでは数ヵ月で株価が数倍から数十倍になることもある。株価が安いタイミングで取得し、高くなったタイミングで売却すれば、大きなキャピタルゲインを得られることになる。

2)比較的短期間で利益が得られる

例えば、株式市場において、暴落したタイミングで投資を行って、回復したあとに株式を売却することにより、比較的短期間で利益を得られることがある。

Q.キャピタルゲインのデメリットは?

A. キャピタルゲインのデメリットは4つある

1)投資損失が大きくなるリスクがある

売却時に、不動産や株式などの投資商品の価格が購入時よりも低くなることで「キャピタルロス」とよばれる損失が発生する可能性がある。キャピタルゲインを狙うことで利益が大きくなる可能性もあるが、保有期間に価格が下落して損失額が大きくなることもある。一般的には、投資金額やレバレッジが大きいほどキャピタルロスも大きくなるといえる。

株式投資では、投資先企業の業績に限らず、経済変動や自然災害などの影響も受ける。また、不動産投資においても自然災害などの影響は、不動産価値を大きく減少させる原因となりかねない。予測不可能な要素によって投資商品の価値は大きく変化するため、投資はハイリスク・ハイリターンであることを念頭に置く必要がある。

ただしキャピタルロスは、あくまで売却時に生じるものであり、売却していない場合のいわゆる含み損はキャピタルロスにはならない。投資損失(キャピタルロス)が出た場合、投資商品によっては、ほかの投資商品との損益通算や損失の翌年以降への繰り越しも可能だ。しかし損益通算や損失の繰り越しは、確定申告が必要なため、申告し忘れがないように注意したい。

2)投資資産の売却が必要不可欠

キャピタルゲインは、投資した資産の売却によって得られるため、売却時まではキャピタルゲインが確定しない。そのため、売却前に含み益があったとしても、投資資産の価格が急落した場合、キャピタルゲインではなく、キャピタルロスとなってしまうことがある。

株式投資において、ひとつの銘柄全部を売却するとき、その一部分を売却しているうちに、市場価格に影響を与えてしまうケースもある。全部の売却を終えたタイミングでは、キャピタルロスとまではいかないが、大きな利益が得られないことも起こる。

3)塩漬けになる危険性もある

投資資産の価値が上昇すれば短期間で利益を得ることができるが、当然、投資資産の価値は下落することもある。この場合、売却するとキャピタルロスになるが、価格は常に変動するため、売却せずに保有しつづけることも可能だ。ただし、長期間保有すれば「投資商品が塩漬けになる」こととなり、投下資金が動かせないというリスクがある。

投資商品が塩漬けかつ長期保有となることは、キャピタルゲインが得られないデメリットを生むだけではなく新たな利益を生む機会も損失することになる。つまり、投下資本がひとつの投資商品にとどまることで別の投資商品に資本を投下することができなくなる。そのため、投資資産の価値が下落している場合は「キャピタルロスを出す」「投資商品が塩漬けになる危険性」といった両方を考慮しておかねばならない。

4)最低限の知識が必要となる

キャピタルゲインを得るには、最低限の知識が必要だ。投資を行う時点から資産の値段を正しく分析できて初めて適切な判断を下せる。資産の割安、割高を判断することは、決して簡単なことではない。投資対象資産についての理解が求められることになる。

Q.キャピタルゲインに係る税金は?

A. 法人と個人ではキャピタルゲインにかかる税金の計算方法が異なる。

ケース1.法人

法人の保有資産についてキャピタルゲインが発生した場合、法人所得に含めて法人税等を計算する。そのため、通常の事業活動で得られた売上から費用を差し引いた利益に、キャピタルゲインを加えて税金の計算が行われる。

ケース2.個人

個人の保有資産についてキャピタルゲインが発生した場合、資産の売買を行った年度(1月1日から12月31日)の所得となるが、給与所得とは別に計算され税率も同じではない。

【株式譲渡益に関する課税】

株式等を譲渡してキャピタルゲインが発生した場合、税務上は譲渡所得として扱われる。その所得金額は、「上場株式等に係る譲渡所得等の金額」と「一般株式等に係る譲渡所得等の金額」の2つに区分したうえで、ほかの所得とは別に税金の計算を行う。「上場株式等に係る譲渡所得等の金額」と「一般株式等に係る譲渡所得等の金額」は、それぞれ別々に計算する。

適用される税率は、所得税(15%)と個人住民税(5%)を合計した20%となる。ただし現在は、復興特別所得税を含めて20.315%だ。通常は、証券会社の特定口座内で運用されていることが多いだろう。その場合、特定口座内で源泉徴収がされているため、原則として確定申告を行う必要はない。

しかし、複数の証券口座がある場合にキャピタルゲインとキャピタルロスが両方発生しているのであれば、確定申告を行って損益通算を行うことで還付を受けられることもある。

【そのほかの資産の譲渡益に関する課税】

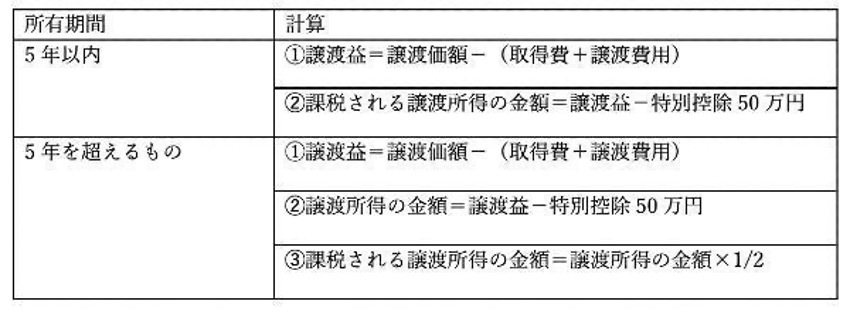

金や絵画など、株式や不動産以外の資産を売ったときの所得は、原則として給与等と同じ総合課税に含めて計算される。対象資産の所有期間に応じて、総合課税における短期譲渡所得と長期譲渡所得に分けられ、次のように計算される。

このほか、30万円以下の生活用資産を譲渡した場合など、所得税が課されないキャピタルゲインもある。

Q.不動産のキャピタルゲインに係る税金は?

A. 不動産売却にともなうキャピタルゲインの税務は複雑だ。土地や建物の譲渡所得に対する税金は、ほかの所得と区分して計算する。キャピタルゲインに課せられる税率は、売却した土地や建物の所有期間によって異なる。

具体的には、売買を行った年の1月1日現在で5年を超えるかどうかにより、所得は長期譲渡所得と短期譲渡所得に分けられる。税率は、短期譲渡所得の場合が39.63%、長期譲渡所得の場合が20.315%だ。

不動産売却益に関する譲渡所得の課税対象には、土地のほかに借地権や耕作権など土地の上に存する権利や、海外に所在する土地や建物も含む。確定申告の時期に、ほかの所得と合わせて計算して申告納税を行う。

Q.キャピタルロスの求め方は?

A. 売却時に、不動産や株式などの投資商品の価格が購入時よりも低くなることで発生する損失が「キャピタルロス」だ。例えば、100万円で購入した株式が40万円になったときに売却したとすれば、売却価額40万と取得価額100万円との差額60万円がキャピタルロスとなる。