本記事は、石渡英敬氏の著書『新 事業承継・相続の教科書~オーナー経営者が節税よりも大切にしたいこと』(翔泳社)の中から一部を抜粋・編集しています。

経営者の財産が株式に集中してしまう理由

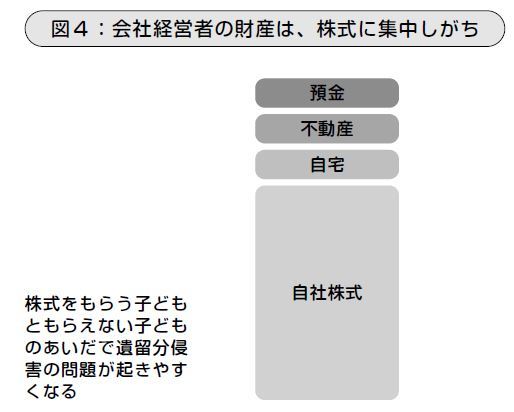

佐藤さんの事例のように、「経営者の財産の8割以上が自社株式である」というケースはよく見受けられます。

株式をすべて後継者に渡せば、残る2割の株式以外の財産を他のきょうだいで分けることになったときに、遺留分侵害が起きてしまいます。3人きょうだいで配偶者がいなければ、非後継者2人の遺留分は3分の1の半分で、6分の1ずつ。2人合わせて3分の1。それなのに8割以上の財産が後継者のものになってしまうからです。

後継者は後継者で、株式以外の財産(特に現金)を相続しづらくなり、納税資金に困ることになります。

ではなぜ、経営者の財産は、ほとんどが株式に集中してしまうのでしょうか?

それは「経営者心理」と呼べるもののせいかもしれません。

どんなに事業を伸ばしている経営者でも、不測の事態に備えて内部留保は厚くしていきたいものではないでしょうか。さらに、所得税・住民税の最高税率が55%であることも、給与を多くとるより会社に残そうというインセンティブが働きやすいといえます。そのため、結果的に株価の上昇につながり、相続の際にドンと課税されることになります。それが税の対策に目が行きすぎることにつながり、遺留分の問題を見えづらくしてしまっているのです。

事業にタッチしない子の立場からは、経営者としての親の苦労は見えないものですが、株式はその他の財産と同様に、非後継者にとっても相続の対象です。

それなのに、佐藤さんの相続のように、後継者の兄にかかる税金だけが優遇されて、非後継者の妹にかかる税金は高くなったように見えてしまえば、当然、非後継者の気持ちを逆なですることになります。

この2つの事例から、親族承継の難しさをおわかりいただけたものと思います。

現在、まさに対策を実行中の方にとっても、ハッとする場面があったのではないでしょうか?

実家は祖父の代からスーパーマーケットを経営していたが、2015年(法人設立55期目)に経営難を理由に、三代目オーナー経営者の兄から第三者へ株式譲渡。ライフプランナーとしてその実現に深く関わる。「2代目3代目経営者のブレイン」「親族承継、永続経営のサポート」という立ち位置に特化した活動を続けている。

キャリアのある営業社員が専門性の高い最新知識などを学ぶ企業内大学「POJUniversity」の企画リーダー・講師を務める。自らの体験を共有する社内研究会には、毎回100名を超える参加者を集めている。 ※画像をクリックするとAmazonに飛びます