この記事は2023年6月2日に「きんざいOnline:週刊金融財政事情」で公開された「過去最大の対外直接投資比率が示す円安地合いの正体」を一部編集し、転載したものです。

5月26日に財務省が発表した「令和4年末現在本邦対外資産負債残高の概要」によれば、日本の企業や政府、個人が海外に持つ資産から負債を引いた対外純資産残高は、前年比7,204億円増の418兆6,285億円と5年連続で増加した。これにより、日本は32年連続で「世界最大の対外純資産国」のステータスを維持したことになる。

このステータスが「安全資産としての円」という主張の最大の拠り所になっているのは周知のとおりだ。しかし、巨大な対外純資産は「国内における投資機会の乏しさ」の証左であり、必ずしも前向きな話ではない。公表資料の中身を見るほど、円相場の需給環境が岐路に立っていることが分かってくる。

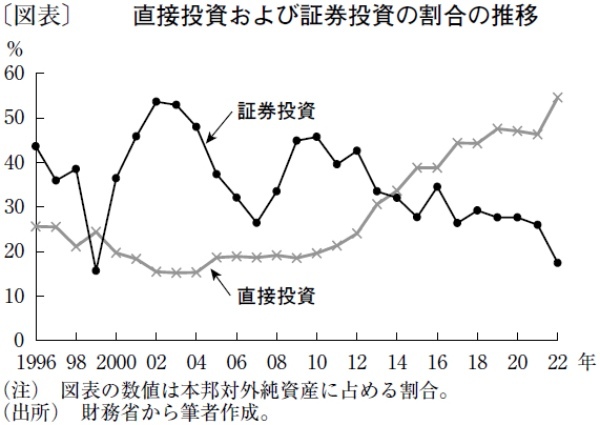

今回の見どころは、直接投資比率の高まりである。直接投資とは、議決権の割合が10%以上となる投資先法人に対する出資・貸付等のこと。対外純資産残高を保有資産別に見れば最大項目が「直接投資」で、54.6%と統計開始以来で最高を記録。片や証券投資は17.5%と1999年以来23年ぶりの低比率を記録した。その結果、直接投資と証券投資の差は37.1%ポイントと、経験のない水準まで乖離している(図表)。

対外証券投資であればリスクオフムードの高まりに応じてレパトリ(本国回帰)が期待されるが、対外直接投資はそうはいかない。投資家が危機を感じて海外有価証券を売ること(外貨売り・円貨買い)はあっても、事業法人が買収した海外法人を売るには相応の議論と時間を要するだろう。日本の対外純資産が世界最大であることは32年間変わらないが、その中で「売られたまま国内に戻ってこない円貨」の割合は確実に上昇している。筆者は、その事実が執拗な円安地合いの正体ではないかと考えている。

もちろん、厳密に言えば、直接投資から生じる収益(直接投資収益)の中でも、配当金・配分済支店収益などは外貨売り・円貨買いの経常的なフローとして期待できる。だが、過去27年間、直接投資収益の中で再投資収益の割合はじわじわと増えている。再投資収益は文字どおり、外貨で稼いで外貨のまま再投資されるフローであり、円貨買い圧力にはならない。

実際に、直接投資収益における再投資比率を見ると、96年から2009年までの14年間では平均が31.8%だったが、10年から22年までの13年間では45.9%まで上昇している。日本と海外の成長率格差が今後も続くとすれば、こうした傾向も続くのではないか。

結局、国際収支で生じている日本の黒字は、統計上の見せかけの黒字に過ぎず、実務上の円貨買いを意味しない。日本の対外純資産は世界最大でも、国内に回帰する円貨の割合は着々と低下している。それ故に、日本は円安が進みやすくなっていることをもっと広く周知すべきだろう。

みずほ銀行 チーフマーケット・エコノミスト/唐鎌 大輔

週刊金融財政事情 2023年6月6日号