この記事は2023年6月9日に「きんざいOnline:週刊金融財政事情」で公開された「日銀の大規模緩和下で急増した海外投資家の日本国債保有」を一部編集し、転載したものです。

(日本銀行「資金循環統計」)

2013年に発足した黒田前総裁体制の日本銀行は、量的・質的金融緩和、マイナス金利、イールドカーブ・コントロール(YCC)といった大胆な金融緩和策を導入してきた。この10年間の大規模緩和を裏側で支えてきた市場参加者の中で、海外投資家の存在は極めて大きい。

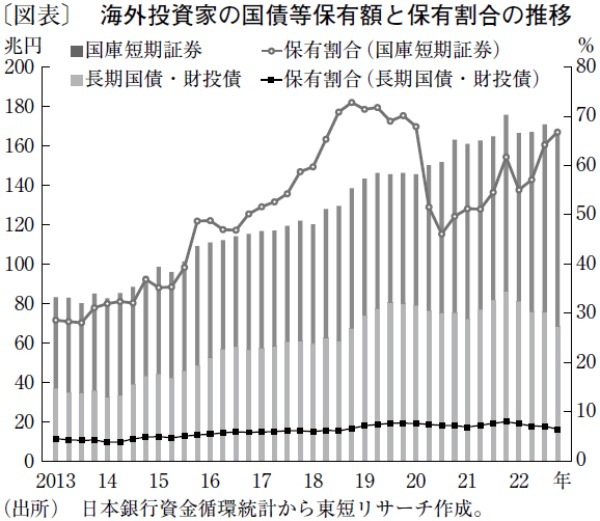

13年の量的・質的緩和導入以降、海外投資家の日本国債等(長期国債・財投債および国庫短期証券)保有額は一貫して増加し、この10年で約2倍になった(図表)。特に国庫短期証券市場における海外投資家のプレゼンスは大きく、その保有割合は18年から19年にかけて70%を上回っていた。

日銀の超低金利政策の下、国庫短期証券の利回りはマイナスが常態化している。それにもかかわらず、海外投資家が同証券に積極的に投資するのは、低利なコストで円調達が可能だからだ。国内で深刻な資金運用難に直面した本邦金融機関らは対外証券投資を拡大したが、その多くは米ドル等の外貨を保有していない。

一方、外貨を保有する海外投資家は、本邦金融機関らとの間で通貨スワップを行い、円を調達してきた。日本が大規模緩和を続ける一方で、米国は2度の金融引き締め局面を経ている。こうした通貨間の需給環境の違いから、海外投資家は実質的に大幅なマイナス金利で円を調達できる構図となっている。

新型コロナ感染症拡大への対応による財政支出の拡大に伴い、20年に国庫短期証券の発行額が大幅に増加した際には、金利上昇を抑制すべく、日銀は毎週、数兆円規模の買入れオペを実施せざるを得なくなった。その結果、国庫短期証券の日銀保有割合が25%程度まで高まり、海外投資家の保有割合は50%程度まで低下したものの、依然として最大の買い手は海外投資家だった。

22年以降、YCCの修正への思惑が市場で高まり、10年国債金利の上昇を予想した海外投資家は長期国債の保有を減少させた。しかし足元で、海外投資家はマイナス金利解除がすぐには訪れないとみて、国庫短期証券の保有を再び増やしている。

とはいえ、こうした海外投資家の積極的な需要は、あくまでも通貨スワップ等を通じた低利での円調達環境が前提にあることは忘れてはならない。決して、日本国債の魅力が高まったわけではない。外貨の需給環境の変化いかんによっては円調達コストが変化し、海外勢の投資スタンスに変化が生じ得ることに注意が必要だろう。仮に、主要な買い手である海外投資家の短期債運用が縮小した場合、短期金利に対する上昇圧力が強まり、マイナス金利政策を打ち出している日銀の金融調節は、今よりも難しいものになる可能性がある。

東短リサーチ 研究員/小梶 渓太

週刊金融財政事情 2023年6月13日号