この記事は2023年9月15日に「きんざいOnline:週刊金融財政事情」で公開された「ベア・スティープ化する米債、警戒すべき景気後退への足音」を一部編集し、転載したものです。

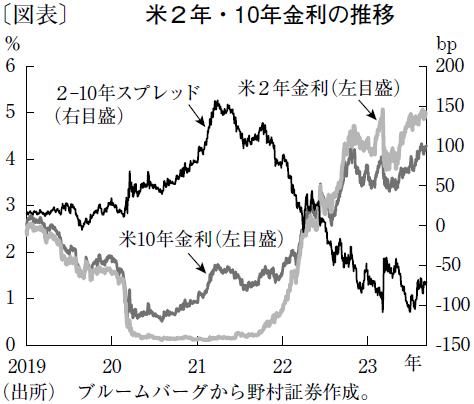

米長期金利がコロナ後の高値を更新している。特筆すべきは、7月以降イールドカーブがスティープ化している点だ(図表)。通常、利上げ期においては短中期が金利上昇を主導するためフラット化しやすい。実際に2022年初以降、しばらくの間はその流れが明確にあった。

その流れが変わった要因としては次の4点が考えられる。①米利上げ休止観測、②米景気軟着陸観測、③米中立金利上昇観測、そして④日銀金融正常化である。このうち、①が主因ならば米債はスティープ化しながらも金利低下(ブル・スティープ化)へ向かうはずだ。実際に、今年3月にシリコンバレーバンク(SVB)ショックが発生した直後には、そのような動きも見られた。

足元では利上げ期待が頭打ちになる一方、来年以降に市場が織り込んでいた利下げ期待が消滅するかたちで金利が上昇している。②と③が理由と見られるが、これらは相互に関係している。急速な利上げでも米景気が思ったほど落ち込まないのは、中立金利が上方シフトしているためとの考え方が広がりつつある。

実際に、米連邦公開市場委員会(FOMC)は長期の中立金利予想として2.5%を示しているが、8月上旬にはニューヨーク連邦銀行がスタッフ・ブログを通じて、短期的には中立金利が5%付近まで上昇している可能性を指摘した。その理由として、利上げを行ってもクレジット・スプレッドなどが縮小したままであるため、従来のような引き締め効果が表れにくい点を挙げている。

米連邦準備銀行の執行部は、中立金利に関する見解を曖昧にしているが、SVBショック後、金融システムの脆弱性に配慮して利上げ休止を視野に入れている。その一方で、将来の利下げ期待からリスクラリーが起こり、金融環境が弛緩することも警戒する。過度な利下げ期待を修正すべく、利上げ休止前に24年以降の政策金利見通しを引き上げてくる可能性は十分あるだろう。

日本銀行が7月に行ったイールドカーブ・コントロールの柔軟化後に米債のベア・スティープ化が進んだのは、金融緩和の「最後の砦」が正常化に動き出し、円キャリー・トレードの巻き戻し懸念などを通じ、グローバル債券のターム・プレミアムが復活しているからとも考えられよう。それを反映するように、米債の実質金利部分が大きく上昇している。

これに近い現象は07年にも起こっており、米連邦準備制度理事会(FRB)が06年夏から利上げ休止に入っていたにもかかわらず、米景気軟着陸観測と日銀の利上げ実施を背景に、米債はベア・スティープ化した。その後、数カ月は米株も上昇していたが、同年夏にサブプライムショックが発生し、米景気・株価は深い景気後退へと向かった。

今局面でサブプライム問題に匹敵するだけの経済の歪みは見当たらない。しかし、米景気・株価が米債のベア・スティープ化、実質金利上昇がもたらす信用収縮効果により、思いがけず失速する可能性も否めない。

野村証券 チーフ・ストラテジスト/松沢 中

週刊金融財政事情 2023年9月19日号