この記事は2024年1月31日に「The Finance」で公開された「再建計画・破綻処理計画における訓練(テスティング)実施の重要性」を一部編集し、転載したものです。

2023年12月に金融庁は、『「主要行等向けの総合的な監督指針」及び「金融商品取引業者等向けの総合的な監督指針」の一部改正(案)の公表について』を公表した。本稿では、監督指針の改正案で取り上げられている「訓練(テスティング)」について、コロナ禍や2023年3月の海外の銀行危機を受けて注目が集まっていることを踏まえ、訓練の目的やパターン、成功の秘訣等にフォーカスを当てて解説する。

はじめに

2008年の世界的な金融危機は、様々な教訓をもたらした。その一つが、TBTF(Too Big To Fail<大きくて潰せない>)問題の解決である(図表1)。グローバルなシステム上重要な銀行(Global Systemically Important Banks<G-SIBs>)等の大規模な金融機関であっても、公的資金を使わずに秩序だった破綻処理を可能にすることが、TBTF問題解決のポイントである。

モラル・ハザードへの対応

|

2011年には、破綻処理時に重要となる特性(いわゆるKey Attributes)がFSBから公表され、金融機関の再建計画・破綻処理計画(Recovery and Resolution Plan<RRP>)の整備が進められてきた。こうした努力の甲斐あって、G-SIBsではRRPに係る態勢整備に目途が付いたが、2020年頃からは当局の関心事項として、金融機関がこれまでに構築してきたRRPに係る態勢が適切に機能するのか/実効的か/実際にオペレーション可能かなどを確認する訓練(テスティング)の実施が浮上した。

本稿では、こうした事実に加えて、コロナ禍や2023年3月の海外の銀行危機を受け、注目が集まっているRRPにおける訓練について、訓練の目的やパターン、成功の秘訣等にフォーカスを当てて解説する。なお、本稿では金融庁の監督指針の改正案についても触れるが、本稿執筆時点ではパブリックコメント中の段階であり、本稿は改正案に基づいて執筆している。また、本稿については、執筆者個人の見解であり、所属する組織の公式見解ではない点も、予め断っておく。

再建計画・破綻処理計画(RRP)の策定

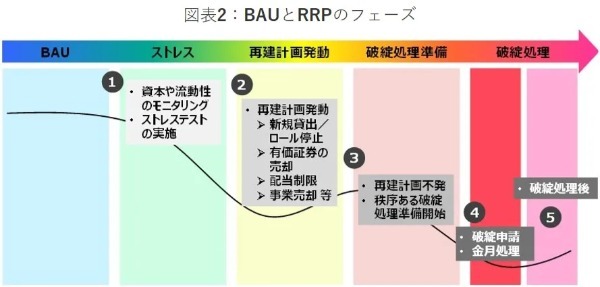

訓練について解説する前に、まずはRRPの概念について、平常時(Business as Usual<BAU>)とRRPのフェーズについて取り上げたい(図表2)。

(出所)執筆者作成

金融機関は、平常時において貸出や有価証券投資といった業務を行いながら、自社の資本や流動性の状況を確認するが、景気後退期などのストレスが掛かった状況では、ストレステストを実施し、資本や流動性がどの程度悪化するのかを予測して業務を行う。

資本や流動性の状況が悪化すると、金融機関はコンティンジェンシー・ファンディング・プラン(CFP)等に沿って、保守的な流動性運営を行い、危機がさらに深刻化すれば、予め策定していた再建計画(Recovery Plan)を発動させる。具体的には、貸出の新規/ロールの停止、有価証券の売却、配当制限や事業売却といった様々な手段(リカバリーオプション)を発動し、資本や流動性を回復させる。いわば、なりふり構わず生き残りを図る状況である。再建計画の発動によって、資本や流動性が回復すればよいが、再建計画が不発に終わり、破綻が避けられない状況になれば、破綻処理準備に入り、予め策定していた破綻処理計画(Resolution Plan)に沿って、当局主導で秩序だった破綻処理が行われることになる(=“Resolvable”な状況)。

以上のとおり、金融機関は危機・破綻時の準備(計画)としてRRPを策定しておく必要があるが、RRPの策定が求められる金融機関は、グローバルには、危機・破綻時の影響が大きくなるG-SIBs等の大規模な金融機関であり、本邦でも考え方は同じである。しかし、上記の通り、金融機関経営がストレス~危機フェーズに直面した際の行動計画を予め準備しておくことは重要であり、とりわけ、2023年3月の海外の銀行危機を受けて、RRP(特に流動性管理や再建計画)は、G-SIBs以外の金融機関でも関心が高まっている。

RRP遂行に際しての重要分野

次に、RRP遂行のためには、どのような分野に対して態勢を整備していく必要があるのかをみていきたい(図表3)。それぞれの分野の詳細には踏み込まないが、金融機関は長年、これらの分野における態勢整備に努め、自社は“Resolvable”であるといえるよう、取り組みを実施してきた。

| 再建計画 | 予め策定していた再建計画(リカバリーオプション)を実行 |

| TLAC | 損失を吸収し、資本再構築可能な債務を調達 |

| ベイルイン | AT1/Tier2/TLACといったベイルイン債の元本削減を実行 |

| 流動性 | 必要な流動性の迅速かつ正確な把握 |

| バリュエーション | 破綻処理局面における資産・負債の評価や譲渡対価算定 (注1) |

| ステイ | デリバティブ取引の早期償還一時停止(外国法準拠契約の対応) |

| Critical Shared Service | 主要な社内外サービスの維持・継続 |

| FMI Access | FMI (注2) へのアクセスの維持・継続 |

| Operational Continuity | 破綻処理局面の業務継続確保 |

| ガバナンス | マネジメント間や当局等とのレポーティング・コミュニケーション |

(注2)FMI:Financial Market Infrastructureの略

(出所)執筆者作成

図表3で示した分野の態勢整備・高度化自体は大切であるが、態勢整備に目途が付くと、当局の関心は冒頭で述べたとおり、構築した態勢が適切に機能するのか/実効的か/実際にオペレーション可能かといった点に移ってきた。当局としては、いわば、「仏像(=態勢)」を作って「魂入れず(=機能しない)」の状態は避けたいわけである。こうした問題意識は、2010年代の後半には米欧の当局で既にあったと考えられ、米欧の大手金融機関では図表3で取り上げた分野について、様々な訓練を頻度高く行っている。

訓練(テスティング)の実施

(a)訓練の目的

RRPにおける訓練は、英語ではFire DrillやDry Run、Testing(テスティング)といった言葉で呼称されることが一般的である。これらは基本的には同じ概念であるが、本邦では「訓練」または「テスティング」と呼ばれることが多い(後述の監督指針の改正案では、「自己検証」や「演習」とも呼ばれているが、本稿では分かりやすい「訓練」という用語を用いた)。

訓練の目的は、RRPに係る態勢(例えば、図表3の分野)が、適切に機能するのか/実効的か/実際にオペレーション可能かといった観点で、実務部署やマネジメントを交えて予行訓練を行うことである。こうした訓練を実施することで、事前の想定どおりに対応できなかったことや予期せぬ問題点を明らかにすることが可能となる。これは、一般的な避難訓練や防災訓練をイメージすれば分かりやすいだろう。防災訓練や避難訓練では、避難経路があり、行動計画や集合場所、その後の点呼といった手順書が予め定められている(こうした手順書は、RRPの世界では「プレイブック」と呼ばれる)が、これらの訓練を実施することで、事前に想定した避難経路や行動計画等に改善点がないか、何か予期せぬ問題点がないかといった点をあぶり出すことが可能になる。

(b)訓練のパターン

RRPにおける訓練には様々なパターンがあるが、例としては以下が考えられる(図表4)。

| 簡易訓練 |

|

| 実務部署の訓練 |

|

| マネジメントが参加する訓練 |

|

(出所)執筆者作成

(c)訓練成功の秘訣

実際に訓練を行う際に、どのパターンを採用すべきかという点が金融機関から問われることがあるが、決まったルールはなく、訓練実施に際しての金融機関の問題意識が重要になるという点を強調しておきたい。すなわち、「当局から求められているから」、「マネジメントから訓練実施の指示を受けたから」、「他の金融機関も行っているから」といった漠然とした問題意識では、意味のある効果的な訓練にはならない。

さらに、訓練を「やりっぱなしにしない」ということも重要である。訓練は、例えばマネジメントが参加する訓練であれば、訓練の計画から関連部署・スタッフの巻き込み、シナリオの策定、資料作成から訓練本番の実施まで、数か月単位で時間がかかるため、対応する訓練の取りまとめ部署の負担が大きく、訓練を実施したことで満足しがちである。しかし避難訓練や防災訓練でもそうであるが、訓練で発見された課題を認識することが大切になる。RRPの訓練では、「得られた教訓は何か(Lessons Learnedは何か)」を特定し、それを既存のプレイブックの改善や来年以降の課題として整理した上で、訓練を再度実施して課題を解消する、という点が重要である。PDCAに落とし込むと、Plan(訓練の計画)→Do(訓練の実施)→Check(得られた教訓の特定・課題の整理)→Action(課題の解消)、という流れになる。

(d)訓練の例

訓練の実施は、コロナ禍や2023年3月の海外の銀行危機を受けて、注目が集まっている点は既述のとおりである。例えば、3月の海外の銀行危機では、Digital Bank Runと呼ばれる、デジタルの浸透を背景とした急速かつ予想を上回る大規模な預金の引き出しが発生した。こうした事態に備えて、例えば、Digital Bank Runが発生したシナリオを想定(シミュレーション)して訓練を実施し、流動性管理に係る態勢の見直しや改善に活かすことは一案だろう(図表5)。

|

監督指針の改正案

2023年12月に金融庁から、『「主要行等向けの総合的な監督指針」及び「金融商品取引業者等向けの総合的な監督指針」の一部改正(案)の公表について』が公表された。内容は図表6のとおりであるが、改正の趣旨について、「金融安定理事会(FSB)における議論の進展等を踏まえ、秩序ある処理等の円滑な実施の確保を図るためのバリュエーション及びテスティングについて、その目的や意義、金融機関が整備すべき態勢等を明確化する趣旨から、所要の改正を行うもの」とされている。

|

Ⅲ-11-8 秩序ある処理等の円滑な実施の確保に向けた態勢のテスティング Ⅲ-11-8-1 意義 秩序ある処理等の円滑な実施のためには、平時から破綻処理準備態勢等を自己検証(テスティング)することにより、破綻処理の実効性を高めることが重要である。例えば、金融機関において、再建計画の実行及び秩序ある処理等に係る手順をプレイブックとして文書化したうえで、当該文書に基づく演習を実施して破綻処理準備態勢等の実行可能性を検証し、問題が認められる場合には改善していくことを通じて、継続的な高度化に取り組むことが期待されている。 Ⅲ-11-8-2 主な着眼点及び監督手法・対応 告示に指定された G-SIBs 及び必要に応じてその他のシステム上重要な銀行等に対して、当該銀行等の金融システム上の重要性等を考慮しつつ、秩序ある処理等の円滑な実施の確保に向けた態勢のテスティングにおいて、以下の点に留意して確認するものとする。また、監督手法・対応については、Ⅲ-11-3-3と同様とする。 ① 本監督指針で金融機関に求められる破綻処理準備態勢等に基づいた危機時における実際の対応手順(例えば、再建計画の実行及び秩序ある処理等に係る金融機関内部の意思決定プロセスや当局・関係者等とのコミュニケーションプロセス等)をプレイブックとして文書化しているか。 ② プレイブックに基づき、検証内容に応じて経営陣や海外拠点も含めたシミュレーション形式での演習等を実施したうえで、破綻処理準備態勢等の実行可能性について内部監査部門や第三者等を交えた効果的な検証を行い、その検証を通じて破綻処理準備態勢等の改善点を確認し、高度化を図るといった、いわゆる PDCA サイクルによる継続的な改善を図っているか。 ③ テスティングに関する方針やテーマを明確にしたうえで、中期の計画を策定しているか。 ④ 上記を実行するために必要な態勢整備を行っているか。 |

(出所)金融庁「主要行等向けの総合的な監督指針(新旧対照表)(案)」から抜粋

改正案では、「経営陣や海外拠点も含めたシミュレーション形式での演習等」が求められているが、図表4で示した簡易訓練や現場レベルの訓練より、経営陣等のマネジメントが関与する訓練や海外拠点を巻き込んだ訓練は、一般的に難易度が高まることになる。また、「内部監査部門や第三者等を交えた効果的な検証」も求められているが、本邦では内部監査部門を巻き込んだ、再建計画・破綻処理計画の態勢整備・高度化は、まだ一般的ではないと考えられる。

おわりに

本稿では、コロナ禍や2023年3月の海外の銀行危機を受けて注目が集まっている訓練(テスティング)について、その目的やパターン、訓練成功の秘訣等にフォーカスを当てて解説を行った。

これまで本邦では訓練実施の必要性は明示されてこなかったが、今回の改正案に基づく監督指針が公布されれば、本邦のG-SIBs等では、訓練の実施が正式に求められることになる。訓練に際しては、「問題意識を持つ」ことと「やりっぱなしにしない」ことが重要である点は述べたとおりである。意味のある効率的・効果的な訓練となるよう、土台となる「訓練の計画」について検討した上で、訓練本番に望むことが大切である。訓練実施後は、「得られた教訓・課題は何か」、「どのように課題を解消するか」を念頭に置くべき点も、訓練成功の秘訣である。

2023年3月の海外の銀行危機から1年が経つ今こそ、金融機関が訓練の重要性を認識し、計画や準備をしっかりと行った上で、訓練を実施すべき時だと思われる。訓練に際して、本稿が検討の一助となれば幸いである。

シニアマネジャー

日本銀行等を経て、あずさ監査法人/KPMGの金融アドバイザリー事業部において、再建計画・破綻処理準備態勢やモデル・リスク管理等の高度化に係るアドバイザリー業務を提供。2021年より2年間、金融庁監督局大手証券等モニタリング室兼RRP室に出向。

マネジャー/ディールアドバイザリー

KPMG FASのコーポレートファイナンス部門において、国内外のM&Aに係るフィナンシャルアドバイザリー(FA)業務及びバリュエーション業務に加え、本邦G-SIBsに対する再建計画・破綻処理準備態勢に係るアドバイザリー業務を提供。2019年より2年間、金融庁監督局銀行第一課兼RRP室に出向。公認会計士。