- リスク分散(分散投資)をおこなうことで、下落した場合に資産を守れる

- ポートフォリオを構築することでリスク分散を実施しやすくなる

- 4つのタイプ別でポートフォリオを紹介

目次

資産運用を安定的におこなうためには、リスク分散が必要不可欠です。

本記事では、投資の初心者向けにリスク分散が必要な理由やリスク分散の4つの方法を解説します。

また、主な投資商品のリスクと対策についてもわかりやすく解説します。

投資ではなぜリスク分散(分散投資)をおこなうのか?

リスク分散が投資をおこなううえで必要な理由は、投資商品の市場予測が難しいからです。

たとえば、保有する投資商品が現時点で好調でも、世界的な経済危機、主要国の災害、紛争など予期せぬ出来事が発生すれば価格は大きく変動する可能性があります。

リスク分散を実行することで、予期していなかった市場の変動があっても、その影響を最小限に抑えることが可能となります。

リスク分散の4つの方法

このように投資においてリスク分散は必要不可欠ですが、具体的には以下の4つの方法があります。

これらを組み合わせることで、効果的なリスクが分散しやすくなります。

1.資産の分散|さまざまな資産(投資商品)に資金を分散させる

資産の分散とは、値動きの異なる、さまざまな資産(投資商品)に資金を分散させることです。

資産の分散が必要な理由は、一つの投資商品や銘柄に資金を集中させてしまうと、それが不振だった場合に大きな損失を被る可能性があるからです。

たとえば、株式と債券の価格は、しばしば逆の動きをすることがあります。

また株式と不動産の値動きには、タイムラグがあるといわれます。

そのため株式や債券、不動産などをバランスよく保有することで経済危機や天災、紛争などの大きな出来事に対する耐性を保ちやすくなると考えられています。

2.時間の分散|複数回に分けて購入または売却する

時間の分散とは、投資商品を複数回に分けて購入または売却することを指します。

一般的な投資商品は、市場価格が値下がりと値上がりを繰り返しながら形成されています。

時間の分散をおこなうことで、購入価格や売却価格が平均化され、高値での購入や安値での売却を避ける効果があります。

時間の分散の代表的な手法は「ドル・コスト平均法」です。

この手法は、投資信託や金などを一定のペース(例:毎月25日)で一定の金額(例:3万円)購入していくことで、購入価格を平均化するものです。

ただしドル・コスト平均法は、長期間にわたって実行しないと平均化の効果が得られないため、注意が必要です。

3.地域の分散|さまざまな国や地域に資産を分散させる

地域の分散とは、さまざまな国や地域に資産を分散させることを指します。

これにより、特定の地域の政治的な不安定や紛争、自然災害などの地政学的リスクによる価格下落の軽減が可能です。

地域の分散の例としては「国内だけでなく海外の投資商品も購入する」「先進国と発展途上国に資金を振り分ける」などの方法があります。

また不動産であれば「国内と海外の物件を購入する」「日本国内の複数のエリアの物件を購入する」などが考えられます。

4.銘柄の分散|銘柄を複数購入する

投資では、一つの銘柄に集中して投資するよりも、複数の銘柄に分散して投資する「銘柄の分散」が重要とされています。

一つの銘柄に集中して投資した場合、その企業が不調に陥ったり、市場全体の状況が悪化したりすると、投資した資金が大幅に減ってしまうリスクがあります。

しかし、複数の銘柄に分散することで、ある銘柄が下落しても、他の銘柄が上昇している可能性があり、全体としての損失を軽減できるのです。

また、異なる業種に分散することで、経済状況の変化や市場の影響を受けにくくなります。

結果として、投資全体の安定性が向上し、長期的なリターンを期待できるようになります。

関連記事

分散投資のメリットとは?リスクやおすすめの分散投資の方法を解説

主な投資商品6つとリスク対策

上述したように投資の損失を回避・軽減するためには、リスク分散が重要です。

また個別の投資商品ごとにリスクがあり、それに対して有効な対策を講じることで安定的な運用が可能となります。

ここでは、6つの投資商品のリスクと対策を確認していきましょう。

1.株式投資のリスクと対策

株式投資とは、企業が事業資金を集めるために発行した株式を購入し、配当金や売買益で利益を得る方法です。

また一部の企業では、一定株数保有する株主へ株主優待として自社製品や優待券などをプレゼントするところもあります。

一般的に株式は、ハイリスク・ハイリターンの投資です。

そのためリスク分散をするには、ローリスクやミドルリスクの投資商品を組み合わせることが望ましいでしょう。

株式投資の個別のリスクと対策は、以下のとおりです。

詳しくは、以下で解説します。

・1.株式投資の株価下落リスクと対策|複数の株式を所有して分散投資をおこなう

経済危機や業績不振、不祥事などの影響により、株価が短期間で急落するリスクがあります。

値下がりリスクの対策としては、複数の株式を所有して分散投資をおこなうことが有効です。

その際には、値動きが異なる業界の株式を組み合わせるのがおすすめです。

・2.企業の破たんリスクと対策|早めの損切りが有効

企業が破たんし、株価が無価値になったり価値が大幅に減少したりするリスクがあります。

企業が破たんする前には、業績不振が一定期間続くことが多い傾向です。

破たんの可能性が出てきた場合は、早めの損切りが有効な対策といえます。

・3.株式投資の売買停止リスクと対策|変動の大きい決算発表前後は様子見

株価が急落してストップ安となり、株式が取引できなくなるリスクがあります。

過去には、ストップ安が連日続き、短期間で株価が約5分の1になったこともありました。

売買停止リスクの対策としては、新興企業の株式を避けたり株価の変動の大きい決算発表前後は様子見したりすることなどが有効です。

2.投資信託のリスクと対策

投資信託は、多くの人資金を集めて、プロの運用者が株式や債券などに投資する商品です。

少額から始められて、さまざまな資産に分散投資できるのが特徴です。

投資対象は、国内外の株式や債券、不動産などがあり、投資信託を購入することで、手軽にリスク分散ができます。

投資信託には、以下のような特有のリスクがあります。

・1.投資信託の価格下落リスクと対策|ドル・コスト平均法を用いて時間の分散

運用する株式や債券、不動産などの価格が下落すると、その影響を受けて投資信託の基準価額が下落する可能性があります。

価格下落リスクの対策は、ドル・コスト平均法を用いて「時間の分散」をおこなうことです。

・2.投資信託の為替変動リスクと対策|国内の資産で運用している銘柄を選ぶ

海外の資産に投資をしている投資信託では、為替ヘッジをおこなっていない場合、為替変動の影響を直接受けます。

たとえば、円高になった場合であれば、基準価額が下がる可能性があるといった具合です。

為替変動リスクの対策としては「国内の資産で運用している銘柄を選ぶ」「為替ヘッジがおこなわれている銘柄を選ぶ」などが挙げられます。

なお、為替ヘッジとは、為替変動による円建ての資産価値の増減を軽減する仕組みです。

ただし「為替ヘッジあり」の投資商品であっても、為替の影響を完全に排除することはできません。

・3.投資信託の信用リスクと対策|世界中の株式や債券に分散投資している投資信託を選択

投資信託に組み入れている株式の発行者の経営状況が悪化した場合、株価下落の影響を受けて基準価額が下がる可能性があります。

また投資信託に組み入れているのが債券の場合、格付けのランクが下がると信用不安が発生し、基準価額が下がる可能性があることもリスクの一つです。

信用リスクの対策としては、世界中の株式や債券に分散投資している投資信託を選ぶことです。

このような投資信託では、投資先の一つが信用不安に陥った場合でも基準価額への影響は限定的です。

3.債券のリスクと対策

債券とは、資金を必要とする国や自治体、企業などが発行する借入証書のようなものです。

債券を購入した場合、一定期間ごとに額面に対する規定の利子を受け取ることができ(利付債券の場合)、満期になると額面金額が投資家に返済されます。

財政が安定している国や企業が発行する債券は価格変動が小さいため、リスク分散に適した投資商品です。

ただし債券の種類によっては、ハイリスクなものもあります。

分散投資に不向きな債券の例としては、高コストで元本割れリスクが高い「仕組債」や、デフォルトリスクが高い「ハイイールド債(通称、ジャンク債)」などがあります。

・1.再建の流動性リスクと対策|日本国債を選ぶ

世の中の大半の債券が、運用期間中に売却することが可能です。

主要国の国債などは、債券市場で取引されていますが、売り手が希望する価格で買い手が見つからない場合もあります。

流動性リスクを回避するためには、日本国債を選ぶことも対策の一つです。

発行から1年以上経過すれば、比較的容易に売却ができます。

・2.再建の債務不履行リスクと対策|信用力のない国や企業の債券には投資しない

一般的に債券といえばローリスク・ローリターンの運用商品として有名です。

しかし財務状況が悪化している企業や新興国が発行する債券には、債務不履行(デフォルト)に陥り、利払いや元本の返却ができなくなる可能性があります。

債務不履行リスクの対策としては、信用力のない国や企業の債券へ投資しないことが重要です。

ハッキングリスクの対策としては、オフラインのコールドウォレット(インターネットから遮断された状態)による保管が効果的です。

また取引所に預けておく場合は、複数の取引所に分けることでリスク分散になります。

4.不動産投資のリスクと対策

不動産投資とは、オフィスビルや商業ビル、マンションなどの物件を購入し、賃料収入と売買益で利益を得る仕組みです。

不動産投資ローンを利用しやすい高所得サラリーマンや資産家に人気のあるミドルリスクの投資方法です。

しかし、以下のようなリスクがあります。

・1.不動産投資の空室リスクと対策|異なるエリアの物件を所有する

入居者や入居企業が決まらず、賃料収入を長期的に得られないリスクです。

空室リスクの対策としては「借り手が多いエリアに投資をする」「異なるエリアの物件を所有しリスク分散する」などが有効です。

・2.不動産投資の賃料滞納リスクと対策|家賃保証会社とあらかじめ契約する

入居者や入居企業が賃料を支払わないことで、経営が苦しくなるリスクです。

賃料滞納リスクの対策としては「家賃保証会社とあらかじめ契約する」「ある程度の戸数を所有しリスク分散する」などが有効です。

・3.不動産投資の災害リスクと対策|危険度の高いエリアの物件は避ける

火災や地震などの災害によって、入居者が物件に住めなくなる(=オーナーが賃料を得られない)リスクです。

災害リスクの対策としては「地震や火災の危険度の高いエリアの物件は避ける」「地震に強い新耐震基準の物件を選ぶ」などが有効です。

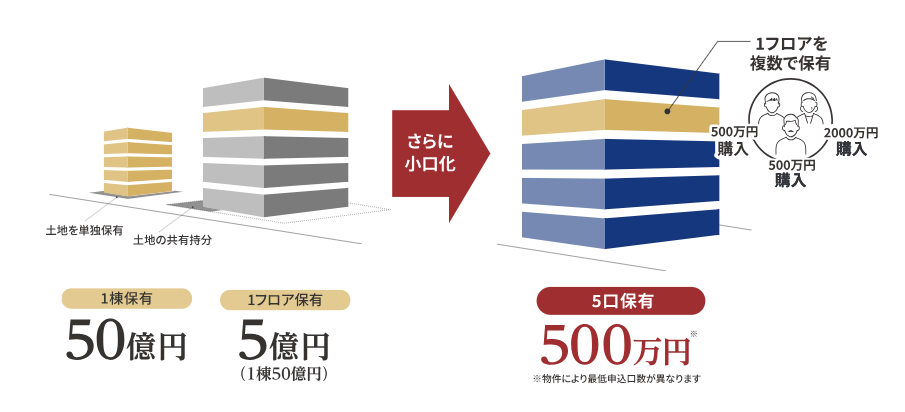

5.不動産小口化商品のリスクと対策

不動産小口化商品とは、オフィスビルや商業ビル、ホテルなどの不動産を1室ごとに分譲で購入するものです。

事業者が大勢の投資家から資金を集め、これを使って好立地の物件を取得・運用し、得られた利益を投資家に分配します。

不動産小口化商品のリスクは、前述の「不動産投資のリスク」と共通する内容が多い傾向です。

ほかの不動産小口化商品のリスクには、以下の内容が挙げられます。

・1.不動産小口化商品の元本割れリスクと対策|売却しやすい物件を対象にした商品を選ぶ

不動産小口化商品の運用期間が終わって物件を売却する際、不動産市況が悪くて予定価格で売却できずに元本割れをするリスクです。

元本割れリスクの回避方法としては「市況が悪くても売却しやすい好立地の物件を対象にした商品を選ぶ」などが有効といえます。

・2.不動産小口化商品の中途解約リスクと対策|余剰資金の範囲内で投資

不動産小口化商品を購入している投資家が運用期間中に解約をしたいと思っても、それができなかったり難しかったりするリスクです。

中途解約リスクの対策としては「契約前に中途解約の条件を確認する」「中途解約が必要ないように余剰資金の範囲内で投資をする」などが有効です。

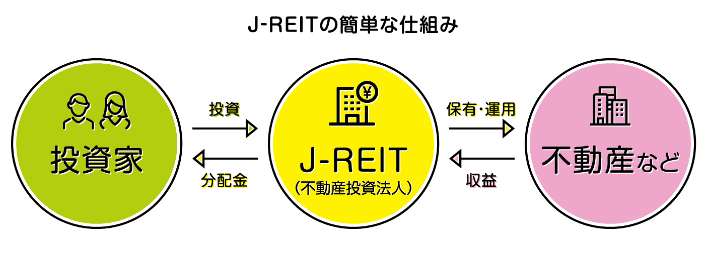

6.J-REITのリスクと対策

J-REITとは、日本版の不動産投資信託のことです。

その仕組みは、投資家から集めた資金を基に複数のオフィスビルや商業ビル、一棟マンションなどを購入・運用し、その賃料収入や売買益を投資家に分配するものです。

J-REITもリスク分散のために、ポートフォリオに加えられることの多い投資商品の一つです。

J-REITは、投資対象の違いによっていくつかの種類がありますが、リスク分散を重視するなら総合型を選ぶとよいでしょう。

J-REITのリスクは、前出の不動産投資や不動産小口化商品のリスクとほぼ共通しています。

ただしJ-REITは、上場株式と同様に証券市場で取引できるため、中途解約リスクはありません。

関連記事

オフィスビルの不動産投資が人気の理由とは?投資を始める方法も紹介

ポートフォリオ構築でリスク分散を実行しやすくなる

ポートフォリオとは、投資商品の組み合わせのことを指し、具体的な投資商品の組み合わせを「ポートフォリオを組む」または「ポートフォリオを構築する」などと表現します。

頭の中だけで「リスク分散をしよう」と考えても、継続的に実行することは困難です。

しかしポートフォリオを組んで視覚化できれば、現時点の資産配分を確認しやすくなります。

これにより今後の資産配分の変更や、投資商品の購入・売却を進めやすくなります。

分散投資を重視した4つのタイプ別のポートフォリオ例

ここまでの内容を踏まえて分散投資を重視したタイプ別のポートフォリオを紹介します。

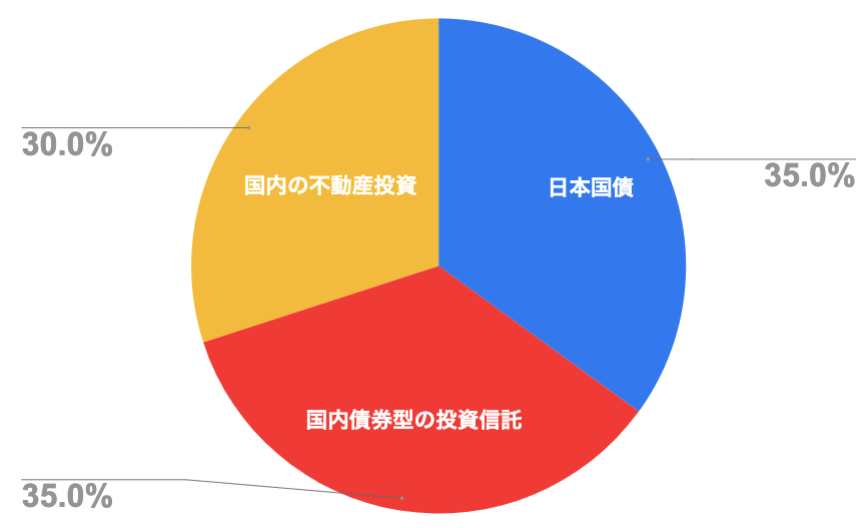

1.元本割れリスクを軽減したい人|日本国債を中心にポートフォリオを構築

通常、投資において元本割れリスクをゼロにすることはできません。

しかし安全性の高いローリスク資産を中心にポートフォリオを組むことで、元本割れリスクの軽減を図れます。

たとえば、ほぼ元本割れリスクのない日本国債を中心にして、ポートフォリオを構築する方法があります(以下の表参照)。

ただし日本国債の割合を高くし過ぎると利回りが低下する可能性があるため、注意が必要です。

| 資産の種類 | 資産構成割合 |

|---|---|

| 日本国債 | 35% |

| 国内債券型の投資信託 | 35% |

| 国内の不動産投資 | 30% |

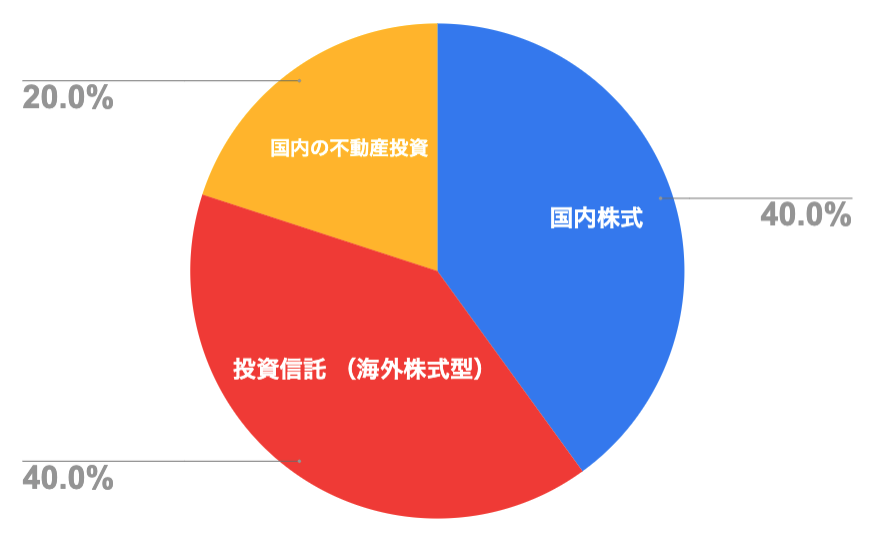

2.リターン確保を重視する人|株式や投資信託の比率を高めにする

リスク分散をおこないつつ、リターンをしっかりと確保したい人には、株式や投資信託の比率を高めたポートフォリオがおすすめです。

ただし株式については、保有銘柄が少ないとリスクが分散されず1社の株価の急落が資産全体に波及しやすくなります。

そのため異なる業種や企業規模の株式を組み合わせてリスク分散をおこなうことが重要です。

また投資信託のなかには、基準価額の変動が大きい銘柄もあります(例:レバレッジ型、注目度の高いテーマ設定型など)。

リスクの高い銘柄を選択する場合は、複数の銘柄を組み合わせることがおすすめです。

| 資産の種類 | 資産構成割合 |

|---|---|

| 国内株式 | 40% |

| 投資信託(海外株式型) | 40% |

| 国内の不動産投資 | 20% |

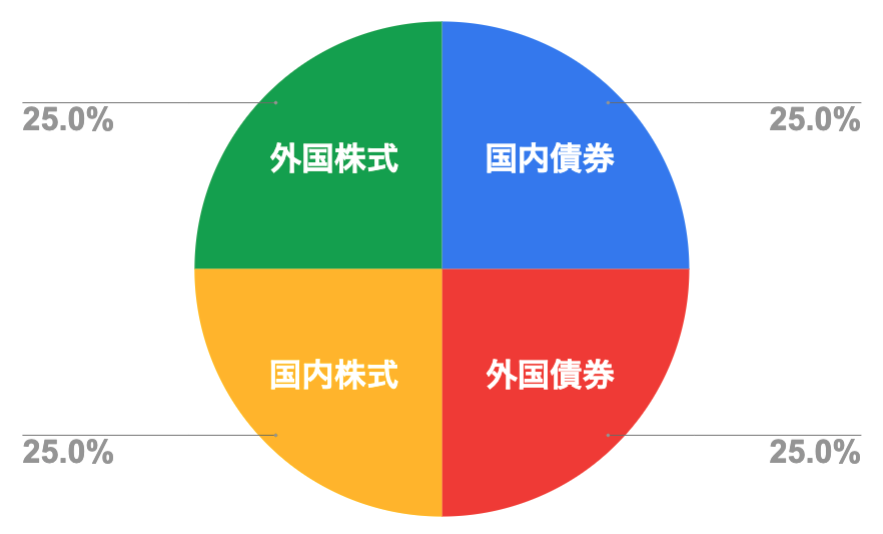

3.バランスのよい構成を重視する人|国内と海外の株式や債券を均等に購入

ある程度のリスク分散をしつつ、一定以上のリターンを狙いたい人は、国内と海外、株式と債券などにバランスよく資産を配分するポートフォリオがおすすめです。

このタイプの参考になるのは、日本の年金を運用しているGPIF(年金積立金管理運用独立行政法人)のポートフォリオです。

資産構成割合は、国内債券、外国債券、国内株式、外国株式それぞれ25%に設定されています。

| 資産の種類 | 資産構成割合 |

|---|---|

| 国内債券 | 25% |

| 外国債券 | 25% |

| 国内株式 | 25% |

| 外国株式 | 25% |

※上記のポートフォリオは、あくまでもGPIFの基本ポートフォリオです。

実際には、状況に応じて許容範囲内で資産構成割合を微調整しています。

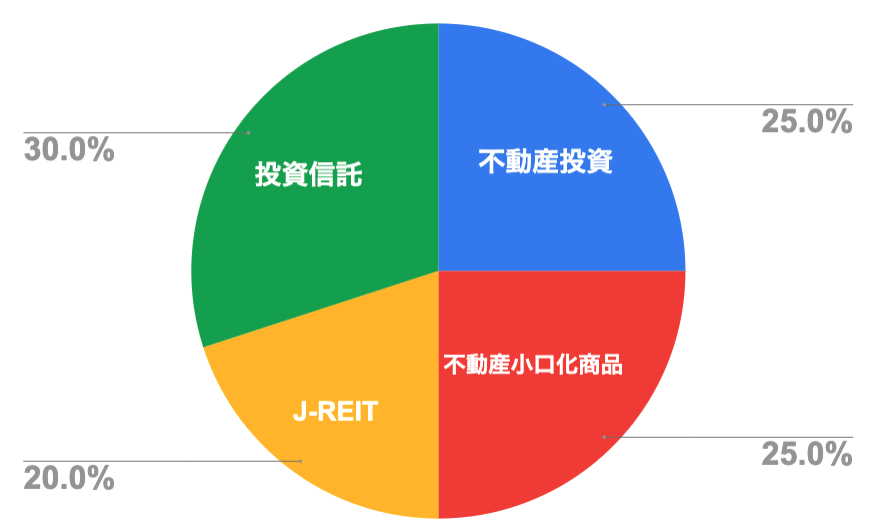

4.インフレヘッジを重視する人|不動産を中心にポートフォリオを構築

インフレヘッジとは、物価上昇による資産価値の減少を回避するための防御策です。

これを重視する人は、インフレに強い資産の代表である不動産を中心にポートフォリオを構築することをおすすめします。

| 資産の種類 | 資産構成割合 |

|---|---|

| 不動産投資 | 25% |

| 不動産小口化商品 | 25% |

| J-REIT | 20% |

| 投資信託 | 30% |

関連記事

【初心者向け】60代の資産運用におすすめのポートフォリオと注意点を解説

まとめ|ポートフォリオは専門家の助言やサポートを受けて作成を

本記事で示したポートフォリオは、あくまでも一例です。

その人に適したポートフォリオの資産構成割合は、以下の要素によって異なります。

・ 年齢(リタイアまでの期間)

・ リスク許容度

・ 保有金融資産の金額

・ 家族構成

・ 相続税対策の有無 など

投資の専門知識のない人が最初から適切なポートフォリオを自分で組むことは難しいため、専門家(IFAやFPなど)の助言やサポートを受けて作成することがおすすめです。

関連記事

資産運用の相談先5選と失敗しないための事前準備と比較検討の方法

(提供:ACNコラム)