投資を成功させるには、利益を増やして損失を減らすことが基本になります。様々な金融商品のなかでも、投資信託はどのような視点でファンドを選ぶとよいのでしょうか。

本記事では、購入時から基準価額が上がった場合を「利益がでる」、反対に基準価額が下がった場合を「損する」として、投資信託に関するデータをまとめました。明確な答えとなるデータはありませんが、投資判断をする際の参考にしてください。

投資信託で利益がでる確率・損する確率

投資信託で期待できるリターンは、金融商品の保有期間によって変わります。一般的には、保有期間が長いほどリターンは安定し、元本割れのリスクを抑えやすい傾向があります。保有期間でリターンがどれくらい変わるのか、以下では2つの金融商品を想定してご紹介します。

株式投資だけの場合

株式投資だけで見ると、主な国内株式に40年投資した場合の年平均収益率は4.6%~10.4%とされています。以下のデータは、東京証券取引所の第1部上場銘柄(プライム市場以前の区分)に投資をした場合に、どれくらいの年平均収益率を期待できるかについて簡単にまとめたものです。

| 投資期間 | 年平均収益率 (平均) | 年平均収益率 (最高) | 年平均収益率 (最低) |

|---|---|---|---|

| 1年 | 10.2% | 72.1% | -40.6% |

| 5年 | 8.8% | 32.9% | -13.8% |

| 10年 | 8.2% | 22.8% | -6.8% |

| 20年 | 7.2% | 20.5% | -4.7% |

| 30年 | 6.4% | 14.3% | -0.3% |

| 40年 | 6.9% | 10.4% | 4.6% |

上記は1962年~2021年のデータをもとに計算されたものを使い、年平均収益率は時価総額加重の配当込み収益率をベースにしています。

「平均・最高・最低」のいずれも、投資期間が長いほど年平均収益率は収束する傾向があります。したがって、国内の上場株式で運用される投資信託は、長く保有するほどリターンが安定すると考えられます。

分散投資の場合

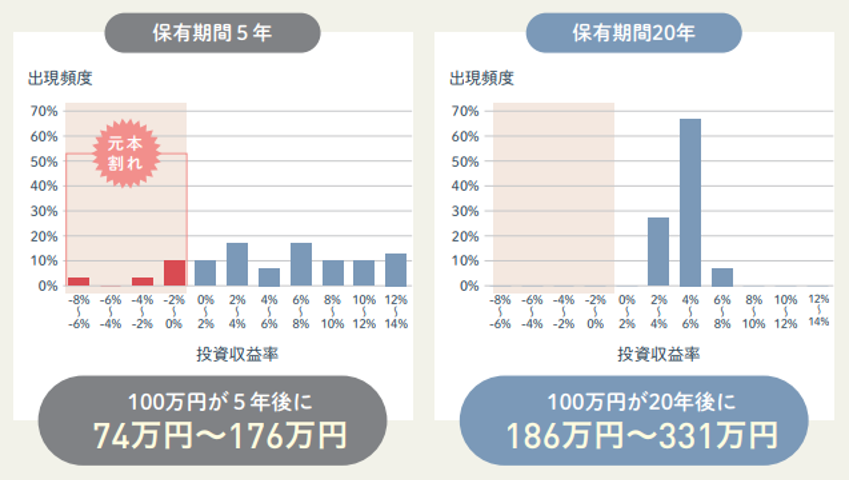

金融庁の資料によると、分散投資についても保有期間に応じてリターンが安定する傾向にあります。以下のグラフは、国内外の株式や債券に積立投資をするケースを想定して、保有期間に応じた年間収益率をまとめたものです。

保有期間5年のケースに比べると、保有期間20年では最大の年間収益率が下がります。ただし、その代わりに元本割れとなる指数がなくなっているため、結果として期待できるリターンが増えています。

なお、実際の年間収益率は、投資信託の選び方や資産のバランスによって変わります。相場状況にも左右されるので、上のグラフはあくまで参考程度に留めてください。

投資信託で利益がでる確率・損する確率を分析する方法

安定した利益を期待する場合、購入する投資信託はどのように選ぶとよいでしょうか。ここからは、投資信託のパフォーマンスや将来のリターンを分析する方法について解説します。

標準偏差を確認する

標準偏差とは、金融商品におけるリターンのばらつき(散布度)を数値化したものです。通常は、標準偏差が大きいほどリターンの変動幅が増えることを意味します。標準偏差にはふたつの見方があり、年率平均リターンから利益や損失の確率を分析できます。

<標準偏差の見方1>

1年間のリターンが、以下の範囲に収まる確率が68.3%になる。

・平均リターン+プラスの標準偏差

・平均リターン-マイナスの標準偏差

<標準偏差の見方2>

1年間のリターンが、以下の範囲に収まる確率が95.4%になる。

・平均リターン+(プラスの標準偏差×2倍)

・平均リターン-(マイナスの標準偏差×2倍)

たとえば、年率平均リターンが5%、標準偏差が25%の投資信託を想定した場合、分析結果は以下となります。

・1年間のリターンが、-20%~+25%の範囲に収まる確率が68.3%

・1年間のリターンが、-45%~+55%の範囲に収まる確率が95.4%

あくまで確率論にはなりますが、現時点での基準価額と上記の分析結果を比較することで、今後の値動きを予想しやすくなる可能性があります。

長期の年次リターンを確認する

年次リターンとは、各年における平均収益率を表したものです。長期の年次リターンを確認すると、平均収益率の振れ幅や傾向を読みとれるため、投資判断の材料になります。参考として、以下では「MSCI オール・カントリー・ワールド・インデックス」の年次リターン(配当金を含むトータルリターン)をまとめました。

| 時期 | 年次リターン |

|---|---|

| 2014年 | 20.0% |

| 2015年 | -2.1% |

| 2016年 | 5.5% |

| 2017年 | 20.0% |

| 2018年 | -12.4% |

| 2019年 | 28.6% |

| 2020年 | 11.2% |

| 2021年 | 31.9% |

| 2022年 | -6.1% |

| 2023年 | 34.3% |

上記は過去10年分ですが、過去25年分のデータを確認すると、年単位では16回上昇(9回下落)していることがわかります。また、最大の上昇幅は年49.9%、下落幅は-52.9%となりました。

これらの分析結果は、「適正な基準価額はいくらか」や「今後どれくらいの値幅があるか」などの目安になります。

長期の年率平均リターンを確認する

年率平均リターンとは、同じ投資信託を1年間保有した場合に、期待できる年間リターンを数値化したものです。長期の年率平均リターンを確認すると、1年あたりに期待できる大まかなリターンを把握できます。

<年率平均リターンの計算式>

(投資資金÷トータルリターン)÷保有期間×100%=年率平均リターン

仮に100万円で購入した投資信託が、20年後に50万円のリターンを生みだした場合、年率平均リターンは以下のように計算できます。

<年率平均リターンを計算式>

(100万円÷50万円)÷20年間×100%=10%

このケースの場合、1年間に期待できるリターンは「投資資金の10%」になります。ただし、毎年安定して10%の利益を生みだすわけではなく、過去のデータから外れる可能性もあるので注意してください。

ビルディング・ブロック方式

ビルディング・ブロック方式とは、金融商品のリターンを「無リスク金利」と「リスクプレミアム」に分解して分析する方法です。投資信託のみで運用する場合、無リスク金利にはデフォルトリスクの低い債券などが該当します。

リスクプレミアムについては、金融商品の期待収益率から無リスク金利の収益率を差し引いて計算を行います。

<リスクプレミアムの計算式>

金融商品の期待収益率-無リスク金利の収益率=リスクプレミアム(%)

無リスク金利(※1)の収益率は全体的に低いため、期待リターンを増やすにはリスクプレミアム(※2)に注目することが重要です。各ファンドのリスクプレミアムを比較すると、利幅や損失幅の大きい投資先を見定めやすくなります。

(※1)リスクがないわけではないが、限りなくリスクが低いと考えられているもの。

(※2)あるリスク資産の期待収益率から同期間の無リスク資産の収益率を引いた差のこと。

投資信託の期待リターンを計算する上で大切なこと7選

投資信託の期待リターンは、手数料や為替動向などにも左右されます。また、データの受け止め方によっては、誤った分析結果になってしまうこともあります。

ここからは、期待リターンの計算で意識したい7つのポイントをご紹介します。

(1)過去のパフォーマンスを分析する

投資信託のパフォーマンスを分析する際は、過去のパフォーマンスから分析できる場合もあります。

代表的な指標としては、一定期間における値動きの度合いを表した「騰落率」が挙げられます。通常、騰落率は6ヵ月や1年、3年単位などのデータが公表されており、数値が高いほど直近のリターンが大きかったことを意味します。

また、標準偏差1単位あたりの超過リターンを表す「シャープ・レシオ」も、投資判断に活用できる指標です。シャープ・レシオは、主に対象資産が同じファンドを比較する際に活用されており、数値が高いほど投資効率がよいことを表します。

その他、直近数年の基準価額や配当実績なども、過去のパフォーマンスを分析する材料になります。様々なデータに目を通して、今後の値動きを予測してみましょう。

(2)分配金を踏まえてパフォーマンスを計算する

投資信託のパフォーマンスには、基準価格の変動によって生じる譲渡益に加えて、決算後に支払われる分配金も含まれます。分配金には、ファンドの運用益から支払われる「普通分配金」と、元本から切り崩される「特別分配金(元本払戻金)」があります。

これらのうち、普通分配金は投資家のリターンにあたるため、通常は20.315%の税金が課されます。一方で、元本から支払われる特別分配金は、投資家のリターンとはみなされません。

投資信託のパフォーマンスを計算する際には、分配金も含めて基準価額で計算する必要があります。

分配金に課税されるかどうかは、個々人が購入した際の基準価額に左右されます。そのため、購入前にファンドの分析をする際は、分配金込みの基準価額で便宜上の計算をしましょう。

また、分配が出ることで課税されるのを防ぎたい方は分配金が出ないファンドを選びましょう。

(3)上位の組入銘柄だけでも確認する

投資信託のパフォーマンスは、ファンドが投資している組入銘柄に左右されます。比率が大きい銘柄ほど基準価額への影響が大きいため、購入前には上位の組入銘柄だけでも確認しましょう。

各ファンドの組入銘柄は、運用報告書や月次レポートなどから確認できます。実際の組入銘柄や比率は時期によって変わるため、常に最新の資料で確認することが重要です。

(4)為替リスクを確認する

外国通貨建ての資産が組入銘柄に含まれるファンドでは、為替リスクも確認する必要があります。

為替リスクとは、為替レートの変動によって資産価値が減少するリスクです。投資先に外国通貨建ての資産が含まれる場合、通常は円高になると基準価額が上昇し、円安になると基準価額が下落する傾向にあります。

投資信託の為替リスクについては、「為替ヘッジあり」と記載されたファンドを選ぶと抑えやすくなります。ただし、その代わりに円高の恩恵を受けられなくなるため、一概に為替ヘッジありのファンドが優れているとはいえません。

(5)過去のデータを過信しない

前述の標準偏差や騰落率などは、投資信託の期待リターンを計算する判断材料です。ただし、これらのデータは過去のパフォーマンスをもとにしているため、過信すると判断を誤るリスクがあります。

投資信託の基準価額は様々な要素に左右されるため、値動きを正確に予測することはできません。仮に予測通りの値動きをしていたとしても、景気に影響する事件やニュースなどがでると、短期間でトレンドが変わる場合もあります。

そのため、分析結果をもとに判断をするだけではなく、相場状況によっては柔軟に計画を変えることも重要です。最新の経済ニュースなども確認した上で、状況に合わせた投資判断を心がけましょう。

(6)都合のよいデータだけを確認しない

期待リターンを計算する際には、様々なデータに目を通して総合的に判断することが重要です。都合のよいデータだけを確認すると、判断材料になる分析結果は得られません。

たとえば、騰落率がプラスで推移しているデータと、直近の基準価額が下がっているデータがある場合は、どちらのデータも踏まえて予測をたてる必要があります。参照するデータによって分析結果が変わる場合は、「値動きを読みづらい」「リスクが高い」と判断して、購入を見送るのもひとつの選択肢です。

コストについて

個別株式や債券とは違い、投資信託の保有中には「信託報酬」と呼ばれるコストがかかります。信託報酬は「純資産総額の●%」のように決められており、ファンドの基準価額に日々反映されています。また、ファンドによっては購入時手数料など、取引の際にコストがかかる場合もあります。

この他のコストも各ファンドの交付目論見書から確認できます。コストの内訳や割合を調べて、購入から売却までにかかる金額を把握しておきましょう。

ただし、注意しなければならないのは、(1)であげたパフォーマンスの分析の時に使う基準価額は信託報酬が引かれたものになります。新NISAがスタートしてから、巷ではコスト=信託報酬で、信託報酬が高いか、安いかでファンドを選ぶといった論調も見受けられますが、最終的に基準価額で計算したパフォーマンスの優劣が実際の自分の投資資金に対する収益になります。そのため、(1)のパフォーマンス分析が最も重要となります。

尚、投資の最初にかかる購入時手数料や解約時にかかる必要についてはパフォーマンスの計測時に考慮すると、より正確なご自身の投資に対するパフォーマンスの計測が可能となります。

過去のデータであることを理解して値動きを予測しよう

投資信託のリターンを計算するには、様々なデータを活用する必要があります。ただし、標準偏差などはあくまで過去のデータであり、将来の値動きは誰にもわかりません。

もし予測の通りに値動きしたとしても、過信は避けたほうがよいでしょう。それでもデータの活用は重要になるため、本記事を参考にしながら値動きの予測をたててみてください。

※本記事は投資信託に関わる基礎知識を解説することを目的としており、特定ファンドの売買や投資を推奨するものではありません。

※過去の実績は将来の運用成果等を保証するものではありません。

※税務の詳細はお近くの税理士や公認会計士にご相談ください。

(提供:Wealth Road)