この記事は2024年5月17日に「きんざいOnline:週刊金融財政事情」で公開された「マイナス金利解除に起因する国内不動産投資市場の2つの変化」を一部編集し、転載したものです。

2024年の地価公示において、全国全用途平均の地価は前年比2.3%上がり、3年連続の上昇となった。大都市部の地価動向との関連性が強く、国内不動産投資市場も堅調だったといえよう。米MSCIによれば、23年度の国内不動産投資総額は前年度比▲1.8%の6兆4,112億円となり、前年度比では減少したものの、過去数年並みの水準だった。不動産の利回りはすべてのアセットタイプで横ばいから低下傾向が維持され、この点からも不動産投資市場は堅調だった。海外投資家からの投資需要も、オフィス等を除けば他国比でのイールドギャップ(注)の厚さなどから底堅かった。

このまま24年度も変わらず堅調さを維持するようにも見える国内不動産投資市場。ただ、当社が不動産アセットマネージャー(不動産AM)に対して半年ごとに実施しているアンケート調査「私募ファンド調査」において、二つの大きな変化を捉えている。

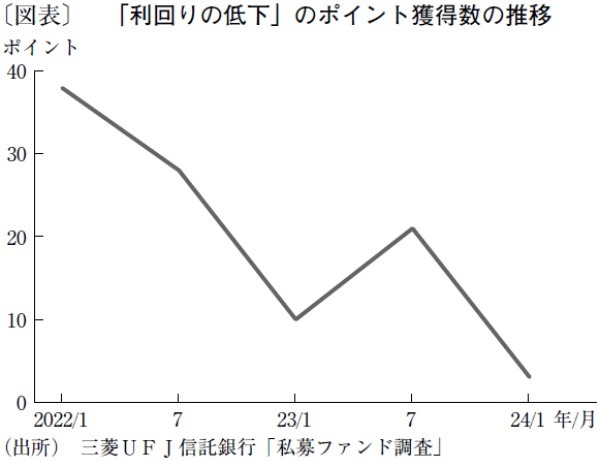

一つ目は、今後の「利回りの低下」を見込まない市場参加者の増加だ。図表は、不動産AMが予想する「今後1年間の不動産投資市場に起こる変化」のうち「利回りの低下が生じる」と回答したポイント獲得数である。米国で政策金利の引き上げが始まる前の22年1月調査では38ポイントを獲得していたが、24年1月調査では3ポイントまで減少した。24年3月に決定された日本銀行のマイナス金利政策解除等を先行して織り込んでいたものとみられる。

二つ目は、賃料へのインフレ転嫁のしやすさがアセットタイプの選好に差を生じさせていることだ。「今後1年間で具体的な投資予定があるアセットタイプ」を尋ねた設問においては、23年7月調査から24年1月調査にかけ、住宅(44%→50%)とホテル(41%→45%)が上位回答だった。一方で、1位だったオフィスは3位(46%→40%)にランクダウンした。

実際、過去のインフレ率調整後の賃料変化率を試算すると、住宅は横ばい、ホテルは右肩上がりのグラフを描いている。要因はさまざまだが、いずれもインフレに見合う程度以上の賃料上昇が達成されていることを示している。

つまり、利回りの低下を見込まない市場参加者が増える中で、インフレ転嫁しやすいアセットタイプが選ばれ始めているということだ。このことは、日銀のマイナス金利政策解除等の政策転換や、インフレ進行により、投資家の見通しや行動が変容していることを裏付けている。今後、投資に関わる意思決定には柔軟さと迅速さがいっそう求められよう。

三菱UFJ信託銀行 不動産コンサルティング部 ジュニアフェロー/舩窪 芳和

週刊金融財政事情 2024年5月21日号