この記事は2024年6月21日に「きんざいOnline:週刊金融財政事情」で公開された「FRB年内利下げは規定路線も以降の追加利下げは不透明」を一部編集し、転載したものです。

米連邦準備制度理事会(FRB)の金融政策を巡っては、年初にかけて「早期かつ大幅な利下げ」が主流だったが、その後「年内は利下げなし」や「利上げ再開もあり得る」という真逆の見方が浮上した。しかし、今やそれも過去のものとなり、「年内に1~2回の利下げ」という見方に収束しつつある。

直近6月の米連邦公開市場委員会(FOMC)後に示された参加者19名の金利見通しでも、年内に2回の利下げというのが最多の8人、1回が7人と、年内利下げなしの見方を示した4人を圧倒的に上回っていた。1年の折り返し地点に近づくなか、さすがに年内利下げなしや利上げは想定しづらくなった。

だが、実際の物価がFRBの目標とする2%を十分に下回らない段階での利下げは、インフレ再加速と短期間での利上げ再開のリスクを伴う。6月のFOMC後の記者会見で、5月米消費者物価指数(CPI)の下振れを歓迎するFRBのパウエル議長の発言に対し、筆者は早期利下げの可能性を探る“本音”を感じざるを得なかった。それは、昨年11月のFOMC後の記者会見で、パウエル議長が利上げサイクルの終了の可能性を認めた後、ほぼ一貫して示してきたハト派的姿勢と一致する。

6月14日のフェデラル・ファンド(FF)金利先物市場は、5月米CPIに続き、同月生産者物価指数(PPI)、同月輸入物価指数が下振れしたこともあり、FRBが9月と12月のFOMCで利下げに踏み切ることを織り込んでいる。それに連動し米国債相場も急伸。米10年債利回りは1週間で20bp程度低下した。その間、米国株も堅調に推移し、S&P500種株価指数は6月13日まで4営業日連続で最高値を更新した。

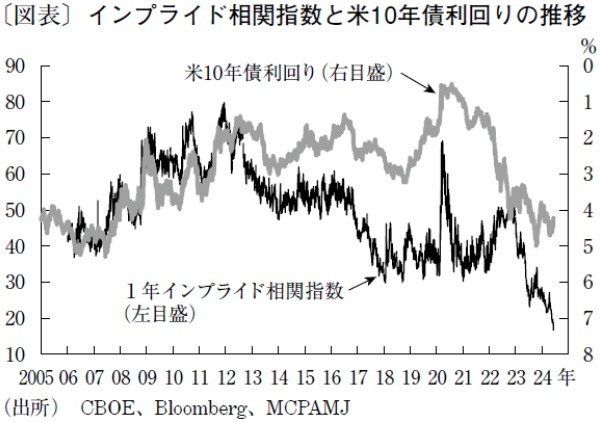

一方で、FRBの利上げやそれに伴う長期金利の上昇を受けて、企業間の優勝劣敗が鮮明になるとの見方も強まっている。実際、時価総額でウェイト付けしたS&P500種株価指数の上位50銘柄について、今後1年間の平均相関を予測するシカゴ・オプション取引所(CBOE)の「1年インプライド相関指数」は6月13日、16.74と過去最低を更新した(図表)。

通常、長期金利の上昇局面において企業の業績や財務体質に連動することを織り込み、インプライド相関指数は低下する。しかし、今後も長期金利の低下が続く場合、インプライド相関指数が上昇に転じることが想定される。

筆者は現在、FRBが9月FOMCで最初の利下げに踏み切り、さらに12月に追加利下げすると予想している。ただし、9月の利下げで業績相場から金融相場への転換が急速に進む場合、追加利下げのハードルが上がる可能性も残る。前述のとおり、年内利下げのシナリオが覆るとは思えないが、11月の米大統領選も絡み、回数を巡る不透明感は今後もくすぶり続けそうだ。

MCPアセット・マネジメント チーフストラテジスト/嶋津 洋樹

週刊金融財政事情 2024年6月25日号