目次

不動産投資ローンとは?

不動産投資ローンとは、収益物件(マンション、アパートなど)の不動産を購入するためのローンです。具体的には、賃貸収入を得る目的で不動産を購入する際、その資金の一部または全部を金融機関から借り入れることを指します。 不動産投資ローンのメリットとデメリット、審査基準、通らないケースと対策、通るためのポイントなどを詳しく解説します。不動産投資ローンを上手に活用し、賢い不動産投資を行うための知識を身につけましょう。

不動産投資ローンの対象となる物件は、アパートやマンションなどの収益物件です。収益物件から得られる家賃収入が、ローンの返済原資となります。

返済原資は、物件から得られる家賃収入で、物件から得られる収益が返済の原資となります。不動産投資ローンの調達金利は、住宅ローンよりも高いのが一般的です。これは、不動産投資ローンが投資目的であるため、金融機関が貸し倒れリスクを考慮して金利を設定しているからです。

ローンの審査では、個人の信用情報だけでなく、物件の収益性も評価されます。物件の立地や築年数、家賃設定などが審査の対象となって融資金額が決定します。融資金額は、個人の年収の10倍~20倍が上限で、融資によって自己資金だけでは手に入れることが難しい物件を購入することができます。ローンの契約名義は、個人だけでなく、法人名義での契約ができます。これにより、個人の年収制限を超えてもローンを組むことができます。

減価償却資産の耐用年数表

| 構造・用途 | 細目 | 耐用年数 |

|---|---|---|

| 木造・合成樹脂造のもの | 事務所用のもの | 24 |

| 店舗用・住宅用のもの | 22 | |

| 飲食店用のもの | 20 | |

| 旅館用・ホテル用・病院用・車庫用のもの | 17 | |

| 公衆浴場用のもの | 12 | |

| 工場用・倉庫用のもの(一般用) | 15 | |

| 木造モルタル造のもの | 事務所用のもの | 22 |

| 店舗用・住宅用のもの | 20 | |

| 飲食店用のもの | 19 | |

| 旅館用・ホテル用・病院用・車庫用のもの | 15 | |

| 公衆浴場用のもの | 11 | |

| 工場用・倉庫用のもの(一般用) | 14 | |

| 鉄骨鉄筋コンクリー ト造・鉄筋コンクリ ート造のもの | 事務所用のもの | 50 |

| 店舗用・住宅用のもの | 47 | |

| 飲食店用のもの | 41 | |

| 旅館用・ホテル用・病院用・車庫用のもの | 39 | |

| 公衆浴場用のもの | 31 | |

| 工場用・倉庫用のもの(一般用) | 38 | |

| 車庫用のもの | 38 |

参考:東京都 減価償却資産の耐用年数表

https://www.tax.metro.tokyo.lg.jp/shisan/info/hyo01_01.pdf

これらの特性を理解し、適切に利用することで、不動産投資ローンは資産形成の一つの手段となります。

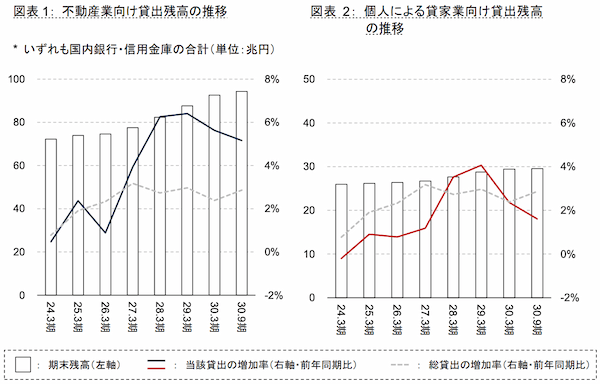

実際に、金融庁が2019年に調査したデータでは、個人向けの不動産投資ローンの貸付残高は毎年増加しており、貸付残高は30兆円にもなっています。個人が金融機関からお金を借りて収益物件を購入している件数も増加していることが分かります。

不動産投資ローンの比較

不動産投資ローンを行っている金融機関の商品の金額や期間などを参考までに比較します。 金利を公開していない金融機関も多く存在するため、詳しくはこれらの金融機関のサイトでご確認ください。

| 会社名 | 商品名 | 利率 | 借入金額 | 借入期間 | 用途 | |

|---|---|---|---|---|---|---|

| オリックス銀行 | 不動産投資ローン |

固定金利期間特約付変動金利型 3年固定 2.600% ~ 3.600% 5年固定 3.000% ~ 4.000% 変動金利型 2.825% ~ 3.825% |

2,000万円以上2億円以下 | 1~35年 | 居住用不動産 | https://www.orixbank.co.jp/personal/property/ |

| SBIエステートファイナンス | 不動産投資ローン | 変動金利 2.70%~6.80% | 300万円~10億円 | 1年~25年 | 投資用(賃貸用)不動産の建設資金または購入資金 投資用(賃貸用)不動産のリフォーム等資金 |

https://www.sbi-efinance.co.jp/loan/investment/ |

| 新生インベストアンドファイナンス | 不動産購入ローン | 変動金利(団体信用生命保険なし) 2.95 % 〜3.95 % 変動金利(団体信用生命保険あり) 3.25 % 〜4.25 % |

1,000万円〜10億円 個人、個人事業主のお客さまは上限5億円 | 3年〜35年 | ご自宅や、投資用不動産の購入資金、建築資金又は銀行からの借換え資金 | https://www.shinsei-if.com/real-estate/buyer/ |

| スルガ銀行 | 投資用不動産ローン | 短期プライムレートに連動する「長期貸出最優遇金利」変動に伴い、随時決定 | 最高10億円まで、団体信用生命保険付きは最高4億円まで | 1〜35年 | 居住用不動産ほか、区分所有物件、オフィスなどさまざまな投資用不動 | https://www.surugabank.co.jp/surugabank/kojin/service/real_estate/ |

| 滋賀銀行 | ジャストサポート | 2.050%~5.025% | 300万円以上4,500万円以内 | 1年以上35年以内 | 使途が明確で健全な目的資金(事業資金、投機などの資金は除く) | https://mcl.sbk.jp/lp/fudosantanpo/ |

不動産投資ローンのメリットとデメリット

不動産投資ローンのメリットとデメリットについて詳しく見ていきましょう。

メリット:

不動産投資ローンを利用することで、自己資金だけでは手に入れることが難しい高額な物件を購入することができます。このような自己資金以上の借入を行って、収益を上げることをレバレッジと呼びます。また、不動産投資には税制上の優遇措置があります。

特に、減価償却費を経費に計上したり借入金利息など借入金の利息は経費として計上できます。この経費と自己または自社の収益を損益通算することで、節税することができます。不動産投資によって、毎月家賃収入を得ることで長期的な資産形成ができます。

デメリット:

不動産投資ローンは借金であるため、返済能力を超えた借入はリスクとなります。特に、家賃収入が見込めない期間が長引くと返済が困難になることがあります。不動産投資は物件選びが重要ですが、立地や建物の状態、築年数などにより収益性が大きく変動するので、修繕など予期せぬ出費が発生することもあります。不動産投資ローンは長期の借入れを元にしているので、金利は変動することが多く、金利上昇により返済負担が増えることがあります。

以上のように、不動産投資ローンには大きなメリットがありますが、それと同時にデメリットも存在します。これらを理解した上で、自身の経済状況やリスク許容度に照らし合わせて、適切な利用を心掛けましょう

不動産投資ローンと住宅ローンとの違い

不動産投資ローンと住宅ローンは、目的が大きく異なります。

| 項目 | 住宅ローン | 不動産投資ローン |

|---|---|---|

| 目的 | 居住用不動産の購入 | 収益用不動産の購入 |

| 返済徴収 | 給与収入 | 家賃収入 |

| 金利 | 一般的に固定金利を選択できる | 変動金利を選択することが多い |

| 審査基準 | 収入や勤続年数など | 物件の収益性や借入者の財務状況など |

住宅ローンは自分や家族が住むための住宅を購入するためのローンで、 不動産投資ローンは賃貸収入を得る目的で不動産を購入するためのローンです。

住宅ローンの審査基準は、借入者の属性(収入、勤続年数など)が重視されます。安定した収入があり、ローンを返済できる能力があるかなどが審査されます。 不動産投資ローンの審査基準は、借入者の属性に加えて、購入する不動産の収益性も重視されます。家賃収入がローン返済額を上回る見込みがあるかなどが審査されます。

住宅ローンは、固定金利と変動金利の両方が選択できます。金利水準は、一般的に不動産投資ローンよりも低い傾向にあります。 不動産投資ローンは、変動金利を選択することが多く、金利水準が住宅ローンよりも高い傾向にあります。

住宅ローンの返済期間は、長期的な返済が一般的です。35年などの長期固定金利を選ぶことも可能です。 不動産投資ローンの返済期間は、収益性が高い物件であれば、短期間で返済することも可能です。

住宅ローンの税制優遇は、所得税控除や不動産取得税の軽減などの税制優遇措置が適用される場合がありますが、 不動産投資ローンは住宅ローンほどの税制優遇措置はありません。

住宅ローンの契約者名義は個人名義が一般的ですが、不動産投資ローンは個人や法人名義で契約できます。 また、住宅ローンは購入する住宅が担保となりますが、不動産投資ローンではすでに所有している複数の物件を担保とすることもあります

不動産投資ローンの審査基準

不動産投資ローンの審査基準は、個人の年収と物件の収益性の2つに分けられます。 不動産投資ローンの審査に通りやすい年収は、700万円が基準と言われています。700万円以下でも融資を受けられるかどうかは、物件の収益性にもよります。また、年収だけでなく、住宅ローンの有無、勤務先企業の規模や勤続年数なども審査基準になります。

物件の評価について:

物件から得られる収益がローンの返済原資となるため、物件の収益力は重要な審査基準となり、運用経費を差し引いた後の返済原資がしっかり確保できることが求められます。

金融機関は物件を担保にとり、万が一貸出先が返済できなくなった時に売却して返済金に充当させるため、積算評価が確保できることも求められます。 物件が金融機関の融資可能な営業エリア内で、物件の構造や築年数によっても返済年数や融資の可否が決まります。例えば、鉄筋コンクリートの場合は法定耐用年数(47年)から築年数を引いた数が融資可能返済期間となります。

これらの基準を満たしていても、金融機関によっては追加の審査項目があることもありますので、具体的な審査基準は各金融機関に問い合わせる必要があります。

個人の信用情報について:

金融機関は安定した収入があることを重視します。上場企業や地元優良企業に勤務していると評価が高く、年収は700万以上が望ましいとされています。

また、勤務先での勤続年数も審査に影響しており、一般的に3年以上の勤続が望ましいとされています。過去の金融事故の有無や、生活態度などもチェックされており、キャッシングやリボ払いなどの金融事故がなく、約束の時間や書類の提出期限を守ることが求められます。

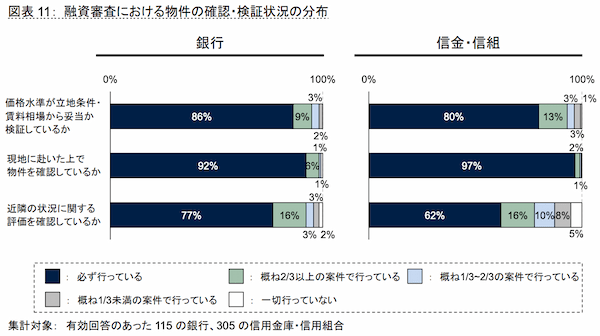

金融庁が2019年に金融機関を調査したデータでは、お金を貸し出す銀行や信用金庫は90%以上の割合で、実際に物件を現地に確認に行き、価格水準が妥当かどうかなどを調査しています。実際の金融機関による現地確認によっては融資できる金額などが変わりますので注意してください。

不動産投資ローンの審査に通らないケースと対策

不動産投資ローンの審査に通らないケースとその対策について詳しく見ていきましょう。

金融機関によっては、融資期間の終了時に一定の年齢を超えていると融資を行わないことがあります。例えば、融資期間が35年で、融資開始時に50歳以上の場合、85歳までに全額返済することが求められます。これが難しいと判断されると、審査に通らないことになります。 この対策としては、融資期間を短く設定するために、自己資金に合致した物件を探すしかありません。

勤続年数が短いと、金融機関から見て収入が安定していないと判断され、審査に通らないことになります。対策としては、勤続年数を重視しない金融機関を選ぶしかありません。複数の金融機関に相談してみることをおすすめします。

自己資金が少ないと、返済能力が不足していると判断され、審査に通らないことになります。 対策としては、自己資金を増やす、または自己資金に合致した物件を選んで予算を下げることから検討してください。

投資対象となる物件の評価が低いと、返済能力が不足していると判断され、審査に通らないことになります。投資物件の選び方を見直して別の物件を探すことを検討してください。

以上のようなケースが不動産投資ローンの審査に通らない主な理由となります。これらの対策を講じることで、審査に通ることが可能になります。

不動産投資ローンの選び方と注意点

不動産投資ローンの選び方と注意点について、以下のようなポイントが挙げられます。

不動産投資ローンの選び方:

金利が低いほど返済総額は抑えられますので、複数の金融機関の金利を比較しましょう。

金融機関によって審査基準は異なりますので、自身の年収や勤務年数、信用情報などが審査基準を満たしているか確認しましょう。

長期間にわたって返済を行うことで月々の返済額を抑えることができますが、金利負担が大きくなることもあります。月々のローンの返済額と不動産収入のバランスを取った返済計画を計算しましょう。

不動産投資ローンを選ぶ際の注意点:

固定金利は金利が一定期間変動しないため、金利上昇リスクを回避できますが、初めから金利が高めに設定されることが多いです。一方、変動金利は金利が市場金利に連動して変動するため、金利が低下した場合には有利ですが、金利上昇リスクを負います。どちらも国の政策金利に影響するため、長期視点でどちらの金利方式が良いのかを比較検討してください。

金融機関によっては、年収の何倍まで借入が可能かという限度額が設定されています。この限度額を超える借入はできないため、自身の年収と比較しながら物件を選ぶことが重要です。

既に住宅ローンや他のローンを組んでいる場合、その返済額が審査に影響します。既存の借入れが多いと、新たに不動産投資ローンを組むことが難しくなることもあります。

以上のように、不動産投資ローンを選ぶ際には、金利や審査基準、返済期間などを考慮することが重要です。また、金利の種類や借入限度額、既存の借入れなどに注意しながら、自身の経済状況に合ったローンを選びましょう。

さらに情報を知りたい方へ

キャッシュフローの最大化を図るには、節税はもちろん、さらに効果的な資産運用サービスを知っておく必要がある。 詳しい情報をご希望の方は、株式会社ZUU 富裕層向け金融サービス専用フォームからのお問い合わせをおすすめする。

資金調達の方法に始まり、運用から、償却に至るまでのキャッシュフロー全般の情報を、 金融機関65社との接点を持つZUUグループなら「中立的」な立場で紹介可能となっている。

ZUUグループでは、これまでに保有資産額10億円〜100億円超の方々に至るまで、 不動産、外国債権、ブリッジローンといった幅広い金融サービスをご提案している。