この記事は2024年7月12日に「きんざいOnline:週刊金融財政事情」で公開された「日銀は7月会合でタカ派色を強め、長期金利は上昇基調へ」を一部編集し、転載したものです。

日本銀行は、6月13、14日の金融政策決定会合で、長期国債の買い入れ減額方針を決めた。今後1~2年程度の具体的な減額計画については、次回の会合(7月30、31日開催)で決定するとした。会合後の会見で植田和男総裁は「減額する以上、相応の規模となる」と述べるなど、日銀はバランスシートの正常化に対して前向きな姿勢を示しているように映る。実際、イールドカーブは同会合後に減額の影響が大きいと見込まれる10年セクターにかけてスティープ化し、長期金利は7月初旬に1.1%近傍へと水準を切り上げた。

日銀は先行きのオペ運営について、7月9、10日に債券市場参加者会合を開き、市場参加者の意見を聞き取る予定だ。本稿執筆時点で同会合はまだ行われていないが、今後の買い入れ額や減額ペースを占う上で重要なのは次の3点だと考えている。つまり、①2年後の日銀保有国債の残高、②米欧中銀による保有証券の減額ペース、③減額開始後の金利先高観の抑制──である。

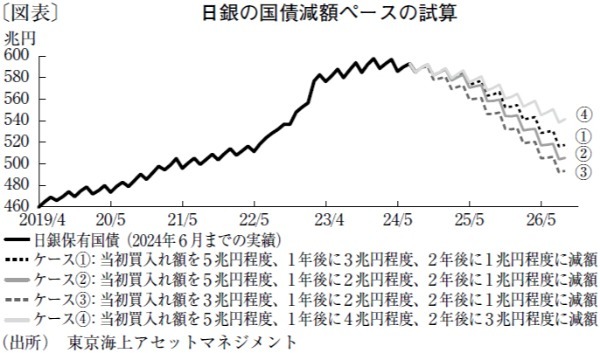

①について、6月末時点で585兆円程度に上る国債保有額を、少なくとも連続指値オペを通じて10年物国債を大量購入する以前(2022年4月の520兆円以下)の水準へ戻すには、四半期ごとに5,000億円の減額(図表①のケース)が必要と試算される。

②では、米欧中銀による量的引き締めは、その開始から2年程度で保有証券が15~20%程度減少するペースで行われており、これに倣うとより積極的な減額(図表②のケース)が必要となる。

③では、減額後の金利先高観を抑制して投資家の需要を高めようとするのであれば、減額開始当初に買い入れ額を大きく減らし、その後の減額ペースを穏当とするケースも想定される(図表③のケース)。この場合は一段と積極的な減額となる。

市場は、6月会合で月間買い入れ額を5兆円程度に減らす可能性を織り込んでいた。それでも、日銀が具体的な減額計画の公表を先送りしたのは、市場の予想を上回る減額幅を検討したものの、実際にそれを打ち出すことで市場に与える影響の大きさを考慮したためと思われる。

各種調査に基づくと、本稿執筆時点での市場の平均的な見方は1年後に4兆円程度、2年後でも3兆円程度の減額にとどまっている(図表④のケース)。日銀の計画は、こうした市場の想定よりも減額幅が大きくなる方向に傾いていると思われる。

日銀が7月会合で市場が織り込む減額幅以上にタカ派姿勢を見せれば、長期金利は国債買い入れの「ストック効果」(長期金利の押し下げ効果)の一段の剥落を通じて上昇圧力が加わりやすくなる。その結果、ファンダメンタルズをより反映したかたちで推移するだろう。

東京海上アセットマネジメント チーフ債券ストラテジスト 兼 シニアファンドマネージャー/海老原 慎司

週刊金融財政事情 2024年7月16日号