この記事は2024年9月5日に三菱UFJ信託銀行で公開された「不動産マーケットリサーチレポートvol.253『金利環境の変化と不動産投資市場』」を一部編集し、転載したものです。

目次

この記事の概要

• 今後の金利上昇は、日本のイールドギャップを圧縮する。さらに変動金利の上昇によって私募ファンド等の金利コストを上昇させ、キャップレート上昇圧力となる。

• キャップレートが上昇した場合でも、賃料の上昇でマイナスの影響を十分に相殺できれば不動産価格は維持される。実際、東京都内に所在する投資用不動産の今後 1 年間の価格変化について、価格下落を見込むアセットマネージャーは僅かだ。

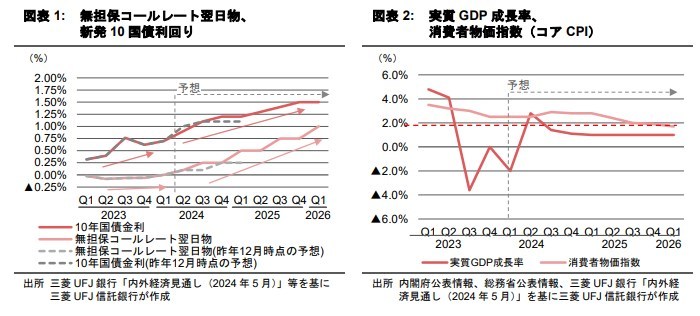

イールドギャップは過去最小に

日本銀行は2024年7月30日~31日の金融政策決定会合で政策金利を0.00%~0.10%から0.25%へ引き上げた。3月のマイナス金利解除後、初の利上げとなる。三菱UFJ銀行が発行した『内外経済の見通し(2024年5月)』では、2026年3月末までに1.00%までの利上げを見込んでいる。この予想の背景には、今年の春闘を経て昨年を大きく上回る高水準の賃上げが見込まれ、日本銀行の目指す上昇率2%の物価目標の蓋然性が高まっていることがある。

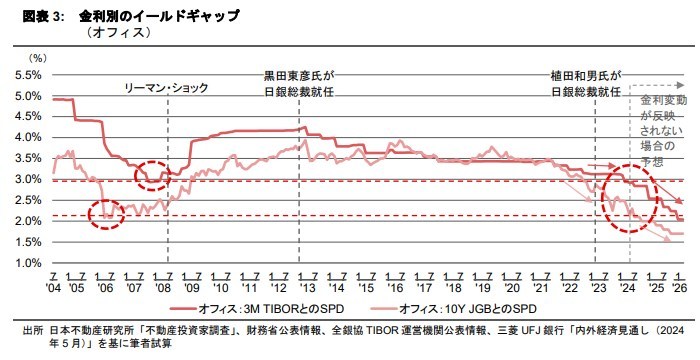

現在、不動産投資における収益性を判断する指標の一つであるイールドギャップ(1)は、過去20年来の低水準にある。金利上昇が続く前提ではさらにイールドギャップは圧縮されることから、キャップレートの基本公式(2)を踏まえればキャップレートには上昇圧力がかかることになる。今後想定される金利上昇はどういった影響を日本の不動産投資市場にもたらすだろうか。

1:イールドギャップ=キャップレート-新発10年国債利回り

2:キャップレート=リスクフリーレート+リスクプレミアム-NOI等の成長率

キャップレートへの上昇圧力は高まる

今後の金利上昇は、(1)日本のイールドギャップを圧縮し、さらに(2)変動金利の上昇によって私募ファンド等の金利コストを上昇させることで、キャップレート上昇圧力となると筆者は考える。これらは不動産投資市場において頻繁に挙げられていた「キャップレートが上昇しない理由」の根底を覆す変化となる可能性がある。

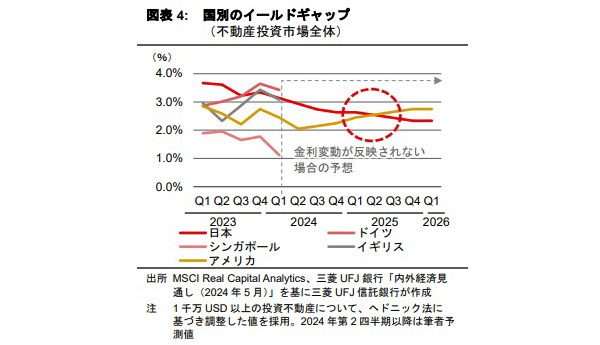

(1)日本のイールドギャップが米国対比で低水準となる可能性

拙稿『日本の不動産投資市場において金利はキャップレートを上昇させるか』において、筆者は日本のイールドギャップの相対的な厚さを金利上昇局面においてもキャップレートの上昇が起こらない理由の一つとして挙げていた。とりわけ、世界最大の不動産投資市場を抱え、日本へのインバウンド投資国としても世界最大の国であるアメリカとの比較は重要であり、2024年3月末時点においては日本のイールドギャップの方が0.7%厚い。欧米で大幅な政策金利の引き上げが行われた2022年以降、相対的に際立っていた日本のイールドギャップの厚さは、海外投資家が「運用するファンドの(日本の占める)ポートフォリオ比率を他国比で高める」理由となっていた。

ただし、今後は日本と米国でイールドギャップは逆転する可能性がある。金利変動に応じて基本公式に従いキャップレートも変動すれば相対的な差に変化は生じないはずだが、過去5年間の日米のキャップレート(投資用不動産)と新発10年国債利回りの相関係数は、それぞれ▲0.12、0.17と低い水準が試算される(3)。キャップレートの水準が変化しない前提の下で10年国債金利の現在予想される変動分のみ反映させ試算すると、2025年6月末には日本と米国のイールドギャップは逆転し、2026年3月末には米国の方が0.4%厚い状態になる(4)。その場合、日本の不動産投資市場が持つ投資資金を集める引力は低下し、海外投資家がアセットアロケーション(5)において日本に割り当てるウェイトを低下させる要因となる。投資資金の流入が減ることで、キャップレートは従前よりも上昇しやすくなると考えられる。

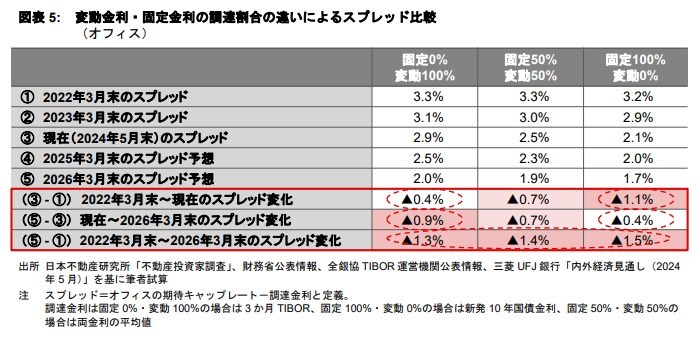

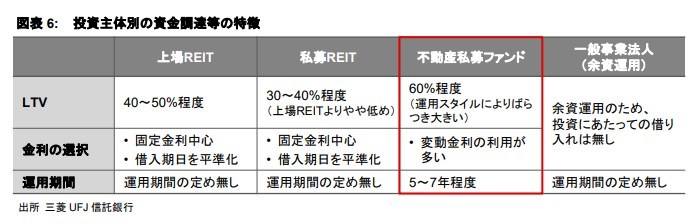

(2)変動金利の上昇による私募ファンド等の金利コスト上昇の可能性

図表5では変動金利・固定金利の調達割合の違いによるオフィスのキャップレートと金利のスプレッド(6)比較を簡易的に行っている。変動金利100%の場合に市場参加者が直面するスプレッドは「キャップレート-3か月TIBOR(7)」、固定金利100%の場合は「キャップレート-新発10年国債利回り」と定義した。2022年3月末から現在のスプレッド変化を見ると、変動金利100%の場合は0.4%ptの低下に止まる一方、固定金利100%の場合は1.1%ptの低下となった。

拙稿『金利上昇下におけるJ-REITの不動産取引』において指摘したように、これまでは固定金利主体でローン調達を行う市場参加者が不利な状況に置かれており、特にJ-REITは外部成長の困難に直面している。その一方、変動金利主体でローン調達する市場参加者は“他所事”と捉えている例も散見され、こうした市場参加者による力強い投資行動は、キャップレートが上昇しない理由の一つだった可能性がある。

しかし、キャップレートが変化しない前提の下、現在から2026年3月末にかけてのスプレッド変化を予想すると、固定金利100%の場合は0.4%ptの低下にとどまる一方、変動金利100%の場合は0.9%pt低下となり、変動金利主体でローン調達を行う市場参加者のスプレッドが圧縮される展開となる。2022年3月以降で見るとスプレッドの圧縮幅は調達金利の違いによる差がほとんど無くなり、もはや“他所事”として見る市場参加者はいなくなるだろう。ファンドによる違いが大きいものの、変動金利の割合が高くレバレッジも高い傾向がある私募ファンドは特に影響を受け易いと想定される。

3:MSCIRealCapitalAnalyticsの四半期データ、財務省およびFRBの公表情報を基に2019年6月末~2024年3月末の期間について試算した。

4:本予想は三菱UFJ銀行「内外経済見通し(2024年5月)」に基づく。米国の政策金利引き下げは2024年12月からを前提としているが、直近の金融市場では2024年9月からを見込む向きが強くなっている。その場合、イールドギャップの日米逆転の時期は早まることになる。

5:アセットアロケーションとは投資資産の配分のことを指す

6:固定金利100%の場合のスプレッドはイールドキャップと同義である

7:TIBORとはTokyo InterBank Offered Rateの略称であり、東京の銀行間取引の金利を指す。融資取引のベースとなる金利として参照されることが多い

賃料が上昇すれば不動産価格は下がらない

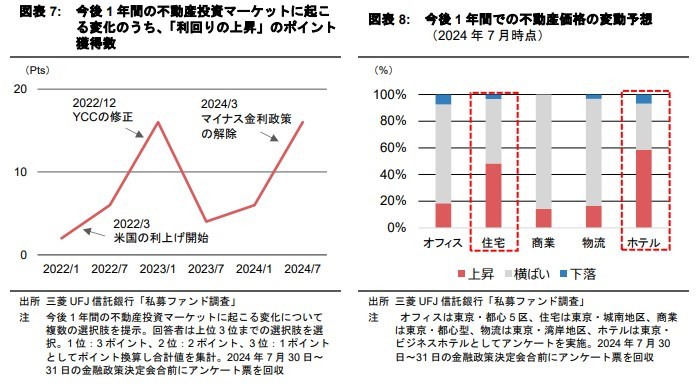

キャップレートの上昇を見込むアセットマネージャーは増えている。図表7は弊社が不動産私募ファンドのアセットマネージャーに行うアンケート調査『私募ファンド調査』において、今後1年間の不動産投資マーケットに起こる変化のうち、「利回りの上昇」のポイント獲得数である。過去の推移を振り返ると、日本銀行がイールドカーブコントロールの修正を行った直後の2023年1月の調査で大きく上昇、その後一旦低下したものの直近調査ではマイナス金利解除と今後の政策金利の引き上げを織り込んだことで大きく上昇していた。足許では新発10年国債金利の水準は同稿発行時点よりも一段と上がり(2024年3月末0.725%→8月6日現在0.885%)、政策金利引き上げの可能性がさらに織り込まれ始めている。

ただし、キャップレートが上昇したとしても、過度に悲観することはない。賃料の上昇で不動産価格へのマイナスの影響を十分に相殺できれば良いからだ。実際、東京都内に所在する投資用不動産の今後1年間の価格変化について、5つの主要アセットタイプの全てで、価格下落を見込むアセットマネージャーは僅かだ(図表8)。その背景にはあるのは、運営パフォーマンスの堅調さだ。特に、足許はインフレ並み以上に賃料が上昇してきた住宅とホテルではむしろ不動産価格上昇の期待が高い。さらにコロナ禍においてリーシング環境の悪化が心配されたオフィスについても賃料上昇基調へ転換している(8)。アセットタイプや物件特性別にみた賃料動向の分析については次稿以降の課題としたいが、賃料上昇期待に基づく物件選別がより強まっていく公算が大きいと言えよう。

8:詳細は弊社レポート『オフィス賃料が4年ぶりに上昇に転じる』(2024年7月)をご参照。