この記事は2024年9月6日に「きんざいOnline:週刊金融財政事情」で公開された「日米金利差縮小で、年末には1ドル=140円ラインの突破も」を一部編集し、転載したものです。

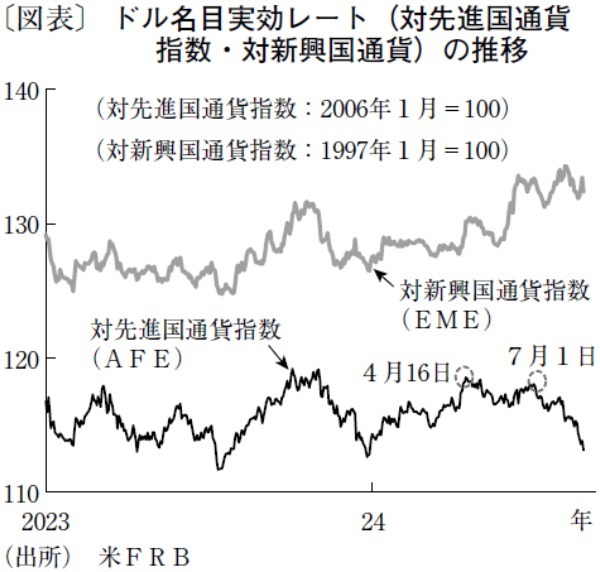

米連邦準備制度理事会(FRB)が毎週公表しているドル名目実効レートを見ると、直近の対新興国通貨指数(EME)がドル高に動く一方で、対先進国通貨指数(AFE)はドル安状態のままである(図表)。AFEは年初からドル高が進行し、4月16日(118.5)と7月1日(118.0)にダブルトップを形成したが、7月以降はドル安の流れになっている。

4月以降のAFEの変動要因を分析すると、4月10日には3月の米消費者物価指数(CPI)が公表され、3カ月連続で市場予想を上振れしたことでFRBの早期利下げ観測が後退し、ドル高が進行した。7月3日には投機的な円売り圧力が強まり、ドル円が一時1ドル=161.96円をつけた。

しかしその後、7月11日発表の6月の米CPIが市場予想を下振れたほか、日本銀行が7月31日の金融政策決定会合でサプライズ的に追加利上げを決めるとともに、植田和男総裁が同日の記者会見でタカ派的な発言を行った。その結果、「円キャリー取引」の解消が急激に進み、ドル安基調となった。また、8月2日には7月の米雇用統計が公表され、予想に反して失業率が4.3%に上昇したことでFRBの利下げ幅拡大の思惑が増幅し、ドル安の動きが加速した。

米国経済の大黒柱である個人消費は、堅調な家計の財務状況を踏まえると、何か予想外のショックでも加わらない限り大崩れしにくい。従って、米国のリセッションはそう簡単には起こらないと筆者はみている。

しかし、11月の米大統領選という大きな波乱材料も控えているだけに、米国経済は「ソフトランディング」に向かっていると、過度に楽観的に捉えるのは危険だろう。7月の米雇用統計の失業率上昇には、移民流入による労働力人口の増加が寄与しており、悪性ではなく良性だとみられている。一方、米国の失業率は一度上がり出すとペースが加速しやすいという過去の経験則を引き合いに出す向きもある。

週次に公表される米新規失業保険申請件数を含めて、米雇用関連指標への市場の感応度は今後も高いだろう。仮にFRBが雇用情勢の悪化防止に向けて利下げを重ねていくとするならば、ドル実効レートがドル安に進む余地はまだ十分あると考えられる。

ドル円相場では、日銀が追加利上げを目指す姿勢を変えていないことが、円高ドル安を促す力になり得る。日銀は金融市場が不安定な間は、追加利上げに慎重な姿勢を見せているが、安定性の有無をいずれ判定することになる。時間の経過とともに追加利上げに動ける間口が狭まっていく中で、日銀からタカ派的なメッセージが突然出てくるような場合、年末までに1ドル=140円ラインを抜いて円高が加速していくことも想定される。まさにその場合、日銀自らが為替市場の不安定化の源になる皮肉な構図となり得る。

みずほ証券 チーフマーケットエコノミスト/上野 泰也

週刊金融財政事情 2024年9月10日号