仕事が定年に近くなると、これから不動産投資を始めるのは遅いと考える人もいるでしょう。

不動産投資は60歳から始めても十分に間に合います。

しかし、若い年代の人が始める場合とは異なる注意点もあります。

60歳から不動産投資を始めることのメリット・デメリットと、おすすめの投資先を紹介します。

- ある程度の資産がある60歳ならば自己資金を多く投入できるので有利

- 不動産で相続させると相続税評価額が大幅に低くなるので相続対策になる

- 不動産小口化商品は資産圧縮効果が高い

目次

60歳からでも不動産投資は始められる

結論からいうと、60歳からでも不動産投資は始められます。

むしろ株式などの金融投資に比べて価格の変動が少ないので、60歳からおこなうのに適した投資先であるという意見もあります。

不動産投資は若い年代からおこなうのが理想ですが、60歳ならある程度の資産残高があることや、60~65歳で退職金も入る見込みがあるなど有利な点もあります。

また、数千万円する現物不動産を購入するのは不安という場合は、数百万円で優良物件に投資できる「不動産小口化商品」という選択肢もあるので、資産状況を見ながら判断するとよいでしょう。

60歳から不動産投資を始めるメリット

60歳から不動産投資を始めるメリットとして以下の3つが挙げられます。

1.年金以外に収入が入る

家賃収入を得ることで、年金以外の収入が入ります。

公的年金だけでは生活費が不足することが社会的問題になっていますが、毎月の諸経費を引いた家賃収入が加わることで年金の不足分をカバーできます。

頭金の用意が少ない若い年代ではローンの返済額が大きく手元に残るお金が少ないですが、60歳なら頭金を多く入れることでローン返済額が少なくなり、手元に残るお金が多くなります。

2.退職金を有効に活用できる

60歳定年の会社・団体に勤務する人は、退職金を有効に活用できます。

ウクライナ戦争をきっかけとした輸入物価の高騰によるインフレで、退職金を銀行に預けておくだけではどんどん資産価値が目減りしていきます。

しかし、インフレが進むと家賃相場も上がっていくので、インフレに強い不動産を持つことで、資産の目減りを防げます。

3.相続税対策になる

60歳になると相続のことも考えなければなりません。

現金・預貯金で相続させると相続税評価額が100%で課税されてしまいます。

しかし、不動産で相続させると相続税評価額が大幅に低くなるので、相続税の節税につながります。

そのため、節税目的で不動産投資をおこなう人は多いです。

60歳から不動産投資を始めるデメリット

一方で60歳から不動産投資を始めるには、以下のようなデメリットがあります。

1.購入できる物件が限られる

資産状況にもよりますが、60歳だと金融機関から定年が近いと判断されるので、ローンの関係である程度購入できる物件が限られます。

全額自己資金で購入するなら別ですが、ローンを組む場合は、返済しても毎月の収支が黒字になるように計算する必要があります。

家賃収入を得ることが目的なので、収支トントンになるような物件の購入は控えたほうが無難です。

2.短期のローンしか組めない

ローンの審査では完済時年齢が判断材料の1つになります。

80歳が完済時年齢の上限という金融機関なら60歳で購入する場合、最大で20年しかローンを組むことができません。

75歳が限度の金融機関なら15年までとさらに短くなります。

3.時間を味方にできない

20~30代で不動産投資を始める場合は、30~35年の長期ローンが組めるので、毎月のローン返済額を抑えることができます。

毎月の収支が黒字ぎりぎりだったとしても、ローンを完済したときに純資産になるので、長い目で投資を考えることができます。

その点、60歳は将来ではなく、いまの生活にプラスになる即効性のある投資でなければなりません。

60歳になると時間を味方にできないのが大きなハンデです。

関連記事

少額で始める不動産投資4選!メリット・デメリットと始める際の注意点

60歳から不動産投資を始める場合の注意点

60歳から不動産投資を始めるのはリスクも伴います。

以下の点を意識して、不動産投資を始めるようにしましょう。

1.自己資金を多く入れる

ローンの支払いをリスクと考えるなら、自己資金を多く入れることでリスクを小さくできます。

たとえば、60歳のときに金利2.0%、元利均等払い、返済期間20年で1,000万円と2,000万円のローンを組んだ場合、毎月の返済額は以下のとおりです。

| 借入額 | 毎月総返済額 | 総返済額 | 総利息返済額 |

|---|---|---|---|

| 1,000万円 | 50,588円 | 12,141,072円 | 2,141,072円 |

| 2,000万円 | 101,176円 | 24,282,300円 | 4,282,300円 |

借入額を1,000万円少なくすることで、毎月の返済額を約5万円減らすことができます。

その分手元に残るお金が多くなるので、生活費に回せます。

2.出口戦略を決めておく

不動産投資では出口戦略も重要になります。

ローン完済後に、その物件をどう処分するかを決めてから投資することが重要です。

主に以下の3つの戦略が考えられます。

・戦略1 売却する

十分に家賃収入は得たので、ローンを完済して担保が解除された段階で売却する戦略です。

現金化されるので、相続で分けやすくなるメリットがあります。

・戦略2 相続させて相続人が賃貸経営を続ける

売却せずにそのまま相続させて、相続人が家賃収入を受け取る戦略です。

相続税評価額が現金より低くなるので、相続税を軽減できるメリットがあります。

・戦略3 相続させて相続人が売却する

売却せずに相続させた後、相続人が売却する戦略です。

相続人が売却するときに譲渡所得税がかかります。

3.家族に相談してから始める

60歳になって不動産を購入することは、家族にとって不安に思うかもしれません。

自分の退職金で購入する場合であっても、家族の了承を得たうえで実行したほうが家族も安心できます。

上記の出口戦略のことも話し合っておいたほうがよいでしょう。

話し合っておくことで、相続が発生した際の遺産分割協議もスムーズに進みます。

4.相続について事前に勉強しておく

相続税は相続のやり方次第でいくらでも抑えられます。

節税方法を知らないと、余分に支払うことになるので、生前に勉強して知識を得ておくことが大事です。

特に不動産で相続する場合の節税メリットは把握しておく必要があります。

60歳からの不動産投資に向いている商品

60歳から不動産投資を始めるには、リスクの高い投資は避けなければなりません。

比較的リスクが少ない投資先として以下のような商品が挙げられます。

1.中古ワンルームマンション

不動産を新たに購入する場合は、価格が安く比較的需要も多い中古ワンルームマンションが適しています。

新築マンションは価格が高いうえに、減価償却期間がRC造の場合47年と先が長すぎます。

その点、中古マンションなら減価償却残期間が少ないので、短期間で減価償却できるため有利です。

ただし、区分マンションでは退去者が出ると、次の入居者が入るまでは家賃収入が途絶えるデメリットがあります。

2.土地活用としてのアパート経営

100坪以上の広い土地を持っている場合は、土地の有効活用としてアパートを建築するのも有効な方法です。

60歳からの不動産投資で、築古アパートを購入するのはリスクが高いのでおすすめできません。

確かに購入当初は価格が安いことから高い利回りを得られるかもしれません。

しかし、築年数の経過とともに退去者が増え、いずれ利回りは低下していきます。

60歳を過ぎると建て替えも難しいでしょう。

遊休地に新たに建てる場合は土地の費用がかからない分開発コストは安くなります。

新築アパートは相続の際も税優遇されるので相続税対策としても有効です。

3.不動産小口化商品

低いリスクで着実に収益を得たいなら、不動産小口化商品の購入もおすすめです。

不動産小口化商品は、1つの物件を1口10万円や100万円など小口に分割して、複数の投資家で共同所有する不動産商品です。

投資家は運用されている不動産の収益から年に数回分配金を受け取ることができます。

複数の物件でポートフォリオを組んで運用するREIT(不動産投資信託)と異なり、特定の物件に投資するため、現物不動産投資に近い感覚があるのが特徴です。

不動産小口化商品は、ローンを組まない分マンションやアパート経営に比べると安全性は高いといえるでしょう。

中古ワンルームマンションの回収期間は?

中古ワンルームマンションに投資した場合、投資資金を回収するのにどれくらいの期間かかるのでしょうか。

回収期間に影響を与える要素を確認し、回収期間をシミュレーションしてみましょう。

回収期間に影響を与える要素

中古ワンルームマンション投資資金の回収期間に影響を与える要素としては、以下のようなポイントがあります。

【中古ワンルームマンション投資資金の回収期間に影響を与える要素】

・物件の立地

・購入金額

・売却金額

・賃料

・コスト

・融資額(ローンを組む場合)

・物件の立地

ワンルームマンションの主要ターゲットは単身会社員や学生なので、立地によって需要が大きく変わります。

都市部の駅から近い立地であれば安定して入居者を確保できるので、回収が早くなります。

・購入金額

購入金額が高ければ家賃も高く設定できます。

安ければ家賃も安くなるので、それぞれメリット・デメリットがあります。

・売却金額

好立地物件なら需要が多いため、価格の下落はゆるやかな傾向です。

具体的には、「大都市圏の主要駅周辺」や「東京23区駅歩10分以内」の物件が挙げられます。

・賃料

需要の多い立地なら高めの賃料を設定できます。

空室が出れば家賃自体が入らなくなるので、好立地の中古物件を探すほうが相対的に有利と考えられます。

・コスト

毎月のランニングコストのほか、購入時と売却時の諸費用も含んで計算します。

中古マンションは新築に比べて修繕コストが発生しやすい点に注意が必要です。

・融資額(ローンを組む場合)

ローンを組む場合は、自己資金の額によって回収期間への影響が異なります。

融資額が少なければ回収期間は早くなります。

回収期間のシミュレーション

中古ワンルームマンションを購入した場合の資金回収期間をシミュレーションすると、以下のとおりとなります。

【設定条件】

購入時:中古ワンルームマンション、価格2,000万円、借入金0円、購入時諸経費120万円

運用時:年間家賃収入96万円(月8万円×12ヵ月)、年間諸経費28万円

売却時:売却価格1,600万円(20%下落)、売却時諸経費100万円

※シミュレーションは一例であり、物件の条件によって結果は異なります。

初年度に礼金8万円、退去者なしで3年目以降2年ごとに更新料8万円が入ったものとして計算します。

| 購入コスト | 年間収益 | 採算点までの残額 | 売却額 | |

|---|---|---|---|---|

| 1年目 | 2,120万円 | 76万円 | 2,044万円 | |

| 2年目 | 68万円 | 1,976万円 | ||

| 3年目 | 76万円 | 1,900万円 | ||

| 4年目 | 68万円 | 1,832万円 | ||

| 5年目 | 76万円 | 1,756万円 | ||

| 6年目 | 68万円 | 1,688万円 | ||

| 7年目 | 76万円 | 1,612万円 | ||

| 8年目 | 68万円 | 1,544万円 | ||

| 9年目 | 76万円 | 1,468万円 | 1,500万円 | |

| 実質収益 | 32万円 |

およそ9年で投資資金を回収し、10年目以降は純利益となります。

マンション投資の回収期間の目安は5~10年が一般的です。

その範囲に収まるため、妥当な見通しといえます。

ただし、これは全額自己資金で購入し、空室期間がない場合の想定であり、ローンを組むとさらに回収期間は延びます。

全額自己資金で購入可能なら70歳までに回収できる場合があるので、検討するのもよいでしょう。

しかし、ローンを組まなければならない場合は採算点に達するのが遅くなるため、次に紹介する不動産小口化商品を検討したほうがよいかもしれません。

相続対策として不動産小口化商品を購入するメリット

不動産小口化商品を購入して得られるメリットは、年数回支払われる分配金と、相続における「資産圧縮効果」「円満分割」です。

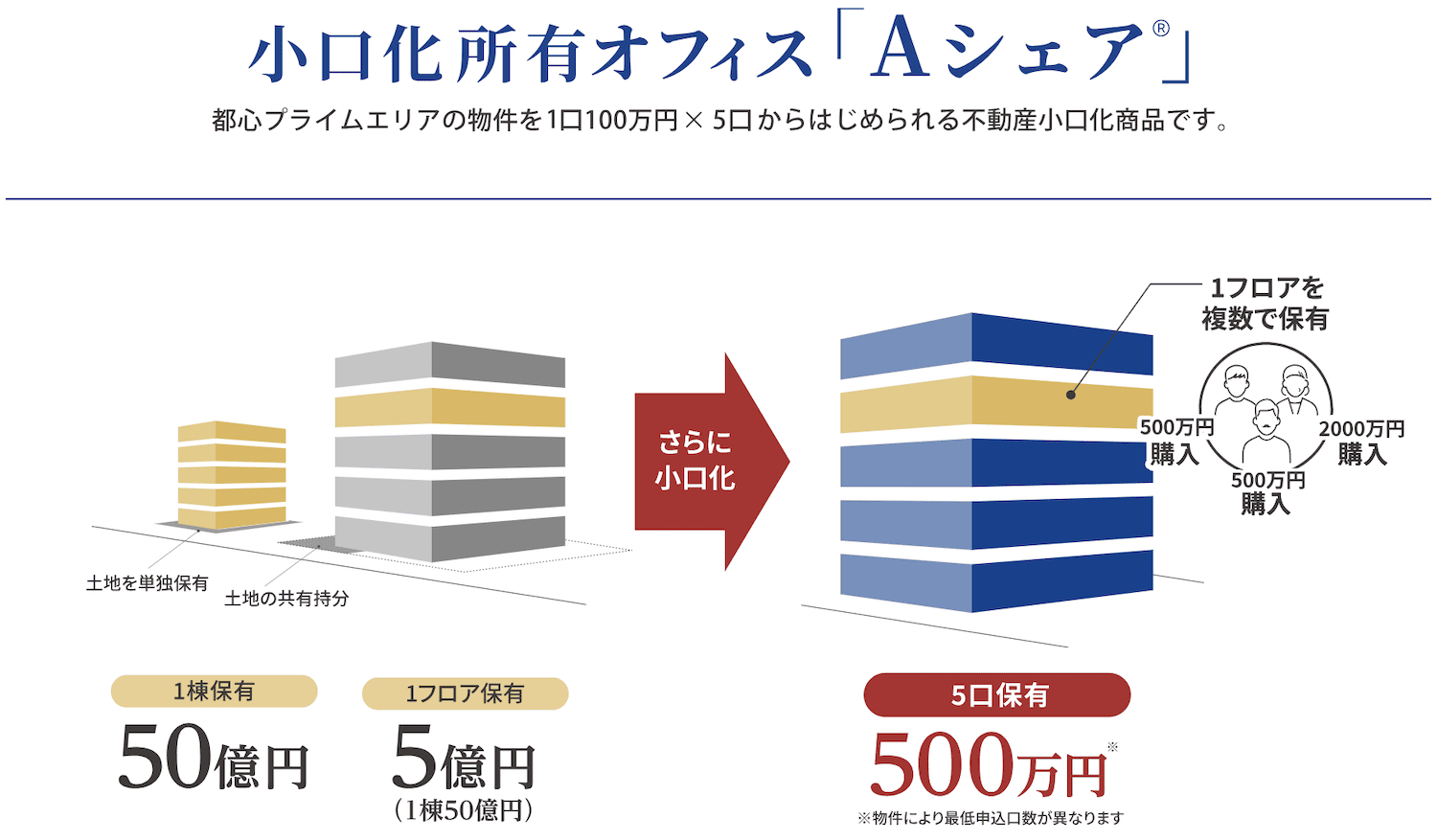

不動産小口化商品「Aシェア」を例にとると、相続で以下の2つのメリットが得られます。

1.資産圧縮効果がある

不動産小口化商品には資産圧縮効果があります。

不動産小口化商品の多くは東京23区のプライムエリアに立地しています。

地方の不動産と比べて相続税評価額と実勢価格の乖離が大きいため、資産圧縮効果が高いといわれています。

とはいえ、富裕層の投資家でもない限り、都心の一棟ビルをまるごと所有するのは資金的に難しいでしょう。

しかし、不動産小口化商品なら手が届きます。

たとえば、小口化所有オフィスの場合、一般的にはワンフロアごとに販売する例が多いので、10階建て50億円のオフィスビルならワンフロア10分の1で5億円に投資額が下がります。

法人が本社として購入するならよいでしょう。

しかし、個人には高額という場合は、小口化所有オフィス「Aシェア」なら1口100万円で5口以上から購入できます。

500万円からの手頃な資金で投資することが可能なので、退職金で購入するにはちょうどよい価格といえます。

関連記事

不動産小口化商品が相続対策に有効な理由と対策方法や注意点を解説

2.口数により円満分割できる

不動産小口化商品が相続対策になる大きな理由が、口数で分けて円満分割できることです。

相続財産に不動産があると相続トラブルになる可能性が高いといわれていますが、その理由は2つあります。

1つは不動産が高額な財産であるため、ほかの財産とのバランスが悪いという理由です。

長男が3,000万円相当のマンションを相続し、次男が1,000万円の預貯金を相続すると、次男が不公平に感じて揉める原因になります。

そしてもう1つがマンションなどの実物不動産は分けるのが難しいことです。

その点不動産小口化商品は「Aシェア」の場合1口100万円で5口以上から購入できます。

上記の例で兄弟が4,000万円の資産を分ける場合、「Aシェア」を3,000万円(30口)購入していれば、兄弟それぞれが1,500万円(15口)+預貯金500万円の合計2,000万円ずつ平等に分けることができます。

関連記事

不動産小口化商品とは?相続税の節税対策に活用する方法

まとめ|60歳からの不動産投資は無理のない範囲おこなう

60歳からの不動産投資について見てきましたが、大事なポイントは「無理のない範囲で投資をおこなうこと」です。

若い年代と違って、失敗した場合は取り返しがつかなくなります。

大事な老後資金の運用は慎重におこなうことが求められます。

60歳から始める場合は年金だけでは足りない「老後資金の不足分を埋めること」が目的になります。

したがって、空室が出て家賃収入が途絶える事態は避けなければなりません。

60歳からの投資は不動産小口化商品で、プロの運用に任せて安定して分配金を得るほうが手間もかからず効率的といえるでしょう。

不動産小口化商品は相続対策にもなるので、不動産小口化商品に興味のある方は、まず資料請求から始めてはいかがでしょうか。

関連記事

不動産小口化商品とはどんな投資方法?種類とメリットやリスクを解説

(提供:ACNコラム)