◆個人への影響

マイナス金利は、個人にとって住宅ローン金利が低下し利払い費を抑制できる。既に住宅ローンを組んでいる人には借り換えのチャンスだ。長期固定型住宅ローン「フラット35」の3月の適用金利は過去最低の1.25%に引き下げられている。例えば5年前にフラット35(2.54%)で2500万円を返済期間30年で借りた人は、フラット35で借り換えた場合、年間19万円の利息支払いを減らせる。

ただ、個人にとって金融資産、すなわち運用は大きなマイナスである。

預金、年金・保険、投信など資産運用の金利収入が大幅に悪化する。さらに金融機関は運用収益が上がらず既存商品の見直し・販売停止を決定せざるをえなくなる。ゼロ%の金利収入であっても安全だからと思っていた商品すら購入できなくなる。この3ヶ月で一時払い終身保険の一部や個人向け国債(新型窓口販売方式)、国債中心の投資信託などの商品の打ち止めが相次いでいる。

金利での運用に困った資金が、海外への資産や株式などに向かえばいいのだが、今回のマイナス金利で円高・株安に動いてしまっており、リスクを取る動きにはなりにくい。

さらに、マイナス金利政策の「マイナス」という言葉もかなりイメージが悪く、安全な投資先に個人のお金が向かうことになった。つまりタンス預金である。

マイナス金利が導入された後の2月の世の中に出回るお札や硬貨(現金)の月中平均残高は前年同月に比べ6.7%増の90.3兆円。伸び率は2003年2月以来13年ぶりの大きさとなった。金庫が売れているなどの報道がされているがそれを裏付ける動きだ。

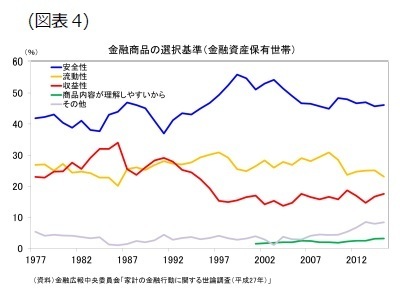

日本人にとって預金は特別である。日本の家計の利子・配当などの財産所得の推移を見ると、バブル期には約60兆円。足元では超低金利で約25兆円に減少していた。これだけ長期間、超低金利が続いても日本人の金融資産選択の最重要項目は「安全性」である。安全性とは元本保証である。(図表4)

黒田総裁は国会で「マイナス金利の可能性はない」と言及しているが、今起こっている事態が正確に国民に伝わっていない面も少なからずあり不安も生じているように見える。

おそらく日本では預金金利をマイナスにすると銀行から預金の引き出しが一斉に起こることが予想され、銀行もマイナス金利にする可能性はかなり低い。

ただし、マイナス金利政策が長期化し、さらにはマイナス金利を引き下げるとなれば、銀行収益が悪化し、背に腹はかえられず、一定以上の残高がないと口座手数料をアップするとか、支払い手数料を上げるとか、住宅ローンの手数料アップなどの銀行にとって収益改善策を打ち出す可能性がある。

マイナス金利を先に導入しているユーロ圏では、預金の手数料をアップすることで実質マイナス金利を採用する例がでている。欧米のように預金口座の管理手数料の習慣がない日本では手数料アップに過敏に反応してしまう可能性もある。

最近のアンケート調査では「日銀のマイナス金利政策」は賛否両論がでている。この先マイナス金利政策がどの程度続き、それによって国民の預金や現金に対する考え方がどう変わってくるのか、その変化によっても評価が変わってくる可能性もある。

◆企業への影響

投資やファイナンスの分野では企業価値の評価が重要であり、いくつかの算出方法が存在する。代表的な評価方法の1つである割引キャッシュフロー法では、将来発生するキャッシュフローを予測し、その毎期のキャッシュフローを割引率ですべて現在価値に換算し合計したものが企業価値としている。割引率は無リスク資産の利回り(リスクフリーレート)に投資家が要求するリスクプレミアムを上乗せするのが一般的だ。

マイナス金利政策導入で、リスクフリーレートで用いられる国債の金利がマイナスになっている。企業価値の評価を行う上で、割引率もマイナスになることも想定しないといけないのか。別の方法を模索していく必要があるかなど、企業価値算出方法の見直しも議論されはじめている。

さらにマイナス金利で民間企業の企業会計の退職給付会計にも影響がでてきている。企業は将来支払う退職金や年金の支給額を事前に積み立てている。将来発生する額を現時点で全額用意するのではない。将来の給付見込み額をあらかじめ決め、それを現在価値に換算して現時点で必要な金額(退職給付債務)として計上する。その現在価値を計算する際に用いる割引率は、国債の利回りがベースとなる。

マイナス金利でさらに退職給付債務は膨らみ、不足分積み立ての費用が企業には重荷になってくるだろう。さらにこの先の運用にも影響がでてくるのが必至となっている。

リーマンショック後、株式などリスク資産への投資を圧縮し、リターンは少ないが安全として投資してきた国債までもリターンがマイナスに沈む。年金の目標利回りを稼ぎ出すために減らしてきた株式や外国資産などリスクの高い投資を増やさなければならないのか企業にとっては悩ましい選択となっている。

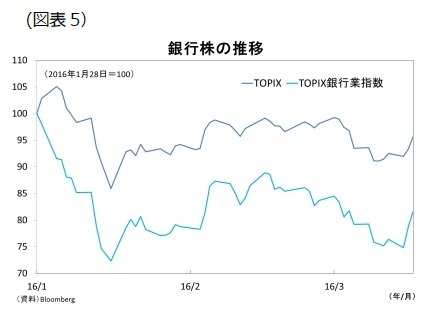

マイナス金利導入で金融機関の株価は急落した。TOPIXは足元でマイナス金利発表時の水準まで戻してきたが、TOPIXのサブインデックスであるTOPIX銀行業指数は未だ約20%程度下落している。(図表5) 銀行自体がマイナス金利で収益が悪化するのではとの見方が株価の不振につながっているようだ。

金融機関が日銀に預ける預金は250兆円程度ある。これまでの金利は0.1%であり、年2000億円強の利息が自動的に日銀から金融機関に支払われていた。今後これが減少することになる。さらに、市場金利の低下で貸出の利ざやが縮む影響も大きくのしかかる。特に国内業務に依存する地方銀行の影響はより大きくなる。

一方民間企業では、資金調達をして利息をもらうという事例がでてきた。三井住友ファイナンス&リースはCPを発行し市場から50億円を調達する。期間6カ月で金利はマイナス0.001%。半年間で2万5000円の利息を受け取ることになるという。

マイナス金利でもCPを発行できるのは、日銀が多額のCPを買い入れているためだ。投資家はマイナス金利でCPを購入して持ちきってしまえば当然マイナスの運用収益となってしまう。ところが購入して、すぐに日銀に転売すれば利益を上げることができる。そういう見込みがあるからこそ投資家は積極的に引き受けられる。

企業のマイナス金利調達の事例はこれからも増えるだろう。

全産業(金融・保険業を除く)の有利子負債は2015年末で456兆円である。借入金利子率は1.1%と前年同期に比べ0.1%低下した。今後借り換えが加速すれば、より借入金利子率の低下が見込まれ、相当な利払い費削減効果となる。

企業の中でも業種によってマイナス金利の影響に濃淡がでている。

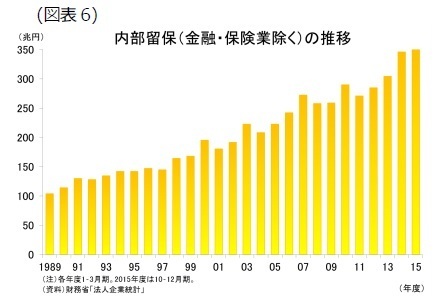

企業の過去最高額を記録している企業の内部留保への考え方も変わってくるだろう。2015年末の全産業(金融・保険業を除く)の内部留保(利益剰余金)は355兆円と、前年同期に比べて約23兆円増えた。(図表6)企業はその資金の振り向け先として自社株買いを急増させており、2015年度は3月上旬までに3.8兆円と、2012年度の1.4兆円から2.7倍にしている。

しかし、企業が貯めこんだ資金は政府が期待する賃上げや設備投資には向かっていない。3月16日の春闘の集中回答日では3年連続のベースアップが期待されたが、結果は昨年度を下回るベアの伸び率に留まった。設備投資も昨年の春先には増加の期待も高まったが、世界経済への不透明感が高まり、最近ではその期待もしぼみ始めている。

政府内には、内部留保の存在が景気拡大の障害になるとの声も出ており、資金を賃上げや設備投資に振り向けない企業経営者に対して、先進国では例をみない内部留保への課税案も飛び出している。

マイナス金利が導入されたことで、企業は預金をしても金利がほぼゼロのため運用益を得られないが、同時に借入金利もほぼゼロなので、コストを気にせずいつでも資金調達できる。それなのになぜ内部留保を持とうとするのか? このような指摘に対して、内部留保を持つ必要性をどう説明すればいいのか? 経営者は頭を痛めている。

今年に入り急速に円高、株安が進み、景気の先行きへの不安が高まっている。そのため万が一の時に備え、内部留保を持つのだという主張にしても、マイナス金利の下で内部留保が過去最高額となっていることを説明するのは難しい。マイナス金利下でも、企業はまだ内部留保の使い方を変えていないように見える。株主総会が集中する6月に向けてどのような行動変化がでてくるのか注目だ。