マスターカードは12月15日、宿命のライバル、VISAとモバイル・ウォレットのトークン型決済の情報共有に合意したことをウェブサイト上で発表した。

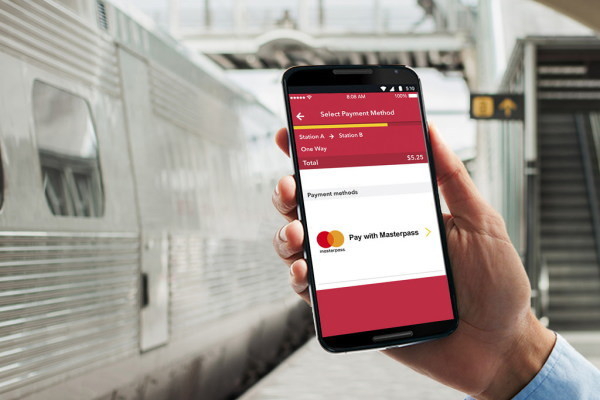

この提携関係により、両社のモバイル・ウォレット「VISA Checkout」「Masterpass」の決済プラットフォーム間で、ユーザー認証に必要なクレデンシャル情報の共有が可能になり、セキュリティー面でのさらなる強化と効率化が期待できる。

セキュリティー・ネットワーク拡大と安全性を強化が目的

「VISA Checkout」「Masterpass」の決済の特徴は、トークン化とデジタル化を組み合わせセキュリティー強化を図っているという点だ。

Masterpassを例にわかりやすく説明すると、iPhoneなどのデバイスから支払いを行う際、従来の16桁のカード番号をMDES(マスターカード・デジタル化決済)サービスをとおして、ランダムに生成されたトークンに置き換える。MDESとカード発行元間で取引の認証確認が行われ、不正取引のリスクが高い場合は取引自体が凍結される。

また個人情報はデバイスではなくMasterpassに保管されており、サードパーティーにもわたらないため、ハッキングなどによって個人情報が漏えいするリスクも最小限に抑えられる。

カード不正利用による被害が社会現象化している近年、各決済ブランドでこうした次世代セキュリティー・システムでの導入が活発化しているのは当然の流れだろう。

カード情報サイト「Credit Cards.com」の統計によると、最も被害の集中している米国の被害総額は、2014年の時点で160億ドル(約1兆8898億円)に達している。中でもモバイル決済による被害が目だち、モバイル決済自体が全体の14%であるのに対し、カード不正利用の21%を占めている。

マスターカードとVISAの提携関係は、セキュリティー・ネットワークを拡大すると同時に安全性を強化するという点でも画期的な動きといえるだろう。( FinTech online編集部 )

【編集部のオススメ FinTech online記事】

・

金融業界のビジネスパーソンはFinTechの進行に危機感を持たなければならない

・

最新の株価指数「FinTech指数」とは?

・

ロボアドサービスを公開したウェルスナビ「より使いやすい見た目や操作感を……」

・

CEATEC開催 MUFGが初出展、AIを活用したサービスを展示

・

「FinTech化が進む金融業界で活躍できる人材とは?」